投資 “硬科技” 的時代,連高瓴資本都轉型佈局了

已逐漸向硬科技領域轉型

私募巨頭高瓴,因清倉教育中概股,成為基金圈、投資圈茶餘飯後的談資。

上週五(美國時間 7 月 23 日)及本週一(美國時間 7 月 26 日)的兩個美股交易日,中概股教育三巨頭集體下挫,新東方(EDU.N)股價累計下跌 69.68%,市值共蒸發 76.5 億美元,約合 496 億元人民幣;好未來(TAL.N)股價累計下挫 78.56%,市值共蒸發 103.94 億美元,約合 674 億元人民幣;高途(GOTU.N)累計下跌 73.90%,市值共蒸發 18.1 億美元,約合 117 億元人民幣。

市場大跌之下,不少人發現高瓴在今年一季度清倉了好未來和一起教育(YQ.O)兩隻教育股,調倉之精確,被不少投資者 “封神”。

然而卻有人指出,高瓴創始人張磊於 2018 年在央視《遇見大咖》節目中談到的 “教育是永遠不需要退出的投資”,被調侃為高瓴的 “言行不一”。

一時封神、一時成魔,好不樂乎。

第一財經記者完整觀看央視《遇見大咖》視頻節目後發現,張磊所説的那句 “教育是永遠不需要退出的投資” 的背景,是主持人提出 “幫西湖大學募資目的是什麼”。換句話説,張磊説的 “不退出” 指的是把錢投給西湖大學這樣的公益教育事業不需要退出。

“對於職業投資人來説,買入股票然後永遠不賣,顯然不太可能。” 一位長期研究私募機構的分析師對第一財經表示。

減持 K12 板塊早有跡象

公開數據顯示,除高瓴外,景林資產賣出持有好未來股數的 77.61%,瑞銀賣出 8740 萬股持有的高途股票,老虎環球基金在一季度清倉了高途。

從公開數據看,高瓴從 2014 年就開始投資好未來,投資時間長達 8 年。而從 2019 年就開始,高瓴二級市場團隊逐漸減持好未來。

從 2020 年伊始,高瓴就在大幅減持 K12 教育股。

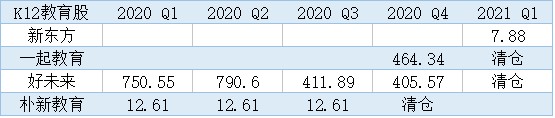

此外,和高瓴步伐類似的,還有另外一家知名投資機構 BG 基金(BaillieGifford)的操作。據美國 SEC 官網披露的 BG 基金季度持倉報告(13F)數據,BG 基金於 2018 年 Q3 清倉持有超過十年的新東方教育,2020 年 Q1 開始持續減倉好未來。

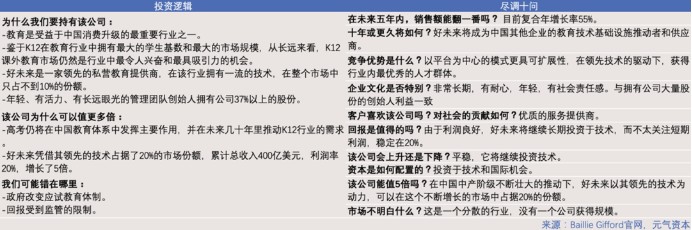

而 BG 基金關於好未來的投資檔案顯示,買入好未來時,BG 基金看好高考賦予中國 K12 行業的潛力。好未來平台為中心的模式和領先的技術也受到 BG 基金的青睞。團隊創始人擁有公司 37% 的股份這一點被特別強調,這説明公司的創始團隊有很大話語權。這份檔案並沒有標明時間,但從持股數據可推測至少早於 2016 年。

BG 基金沒有解釋近年開始減持好未來的原因。但從檔案可以看到,BG 從一開始就對監管可能帶來的對回報的限制有所擔心。BG 基金在治理和可持續性報告中也曾提到,BG 會一直關注被投企業的發展,當一家公司的發展路徑或重要決定不再被 BG 認同時,會先通過與管理層的討論和行使投票權等方式影響公司。但如果 BG 一直無法就重大問題對公司造成影響,投資經理將考慮減少或出售持股。

監管加強對教育培訓行業的監管早就不是什麼新鮮事了,監管政策和治理行動也一直在落實。譬如在 2019 年 8 月,《教育部等八部門關於引導規範教育移動互聯網應用有序健康發展的意見》就正式發佈,正是要加強教育 APP 治理,為在線教育有序健康發展營造良好氛圍。

“事實上,沒有任何機構應該被大眾神話,具有未卜先知的能力。在二級市場上,投資機構普遍採用組合式投資,這可以有效降低投資風險,一個投資組合是由組成的各證券及其權重所確定,選擇不相關的證券應是構建投資組合的目標,風險應該是整個投資過程的重心。” 上述分析師表示。

據他介紹,在組合投資中,機構考慮減持股票的情況大致有三種:第一,是公司、股票的基本面惡化,經過重新評估後達不到收益要求;第二,是股價達到了目標價附近、估值風險顯現;第三種情況,就是發現了更好的投資標的,需要賣出股票來騰出倉位,為基金組合調整新的策略。

逐漸向硬科技領域轉型

“前段時間高瓴路演資料顯示,看好未來兩到五年裏科技領域的半導體、前沿科技、新能源、智能硬件等四大細分賽,並將硬科技稱為 “歷史性的結構性投資窗口期”。” 上述分析師説道。

除投資入股外,從種種跡象來看,高瓴和上述 “硬科技公司” 的合作也越發緊密。

寧德時代近期發佈公告稱,出資 3 億認繳高瓴創投的基金,該基金主要投資於前沿科技、芯片、半導體、太陽能、電池、智能駕駛、AI 技術、智能終端等科技產業領域。

7 月 27 日晚間,寧德時代公告,公司於 7 月 27 日與北京高瓴裕清投資管理有限公司等合作方簽署了《北京高瓴裕潤股權投資基金合夥企業(有限合夥)有限合夥協議》,公司作為有限合夥人之一參與投資 “北京高瓴裕潤股權投資基金合夥企業(有限合夥)”(下稱該基金或高瓴裕潤股權基金),公司認繳出資金額為人民幣 3 億元。

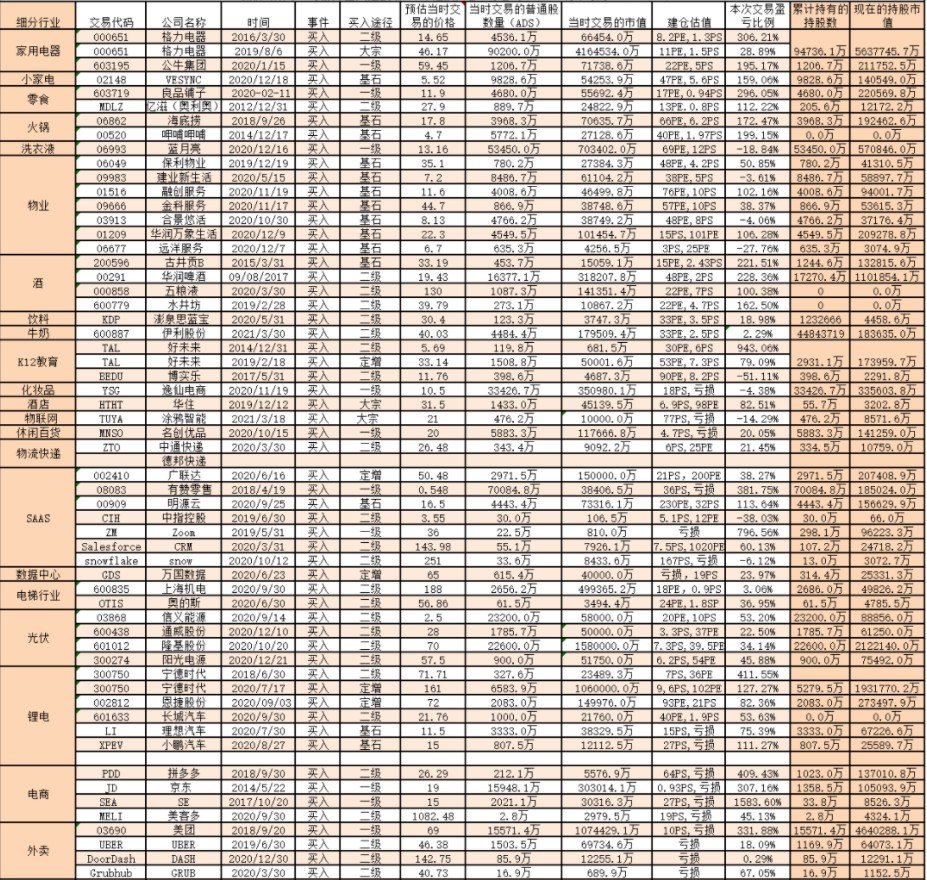

根據上市公司公開渠道披露信息,以及 Wind、Choice 等三方軟件,記者總結了截至今年一季報發佈,高瓴最近幾年二級市場的部分持倉的情況。

數據顯示,生物醫藥、消費、等行業是高瓴最近數年的重點投資賽道。光伏等碳中和領域上市公司,也是高瓴近年來的一大投資重點。比如通威股份、隆基股份、陽光電源等上市公司。

3 月 20 日,張磊在參與中國發展高層論壇 2021 年會經濟峯會時表示,在助力實現碳達峯、碳中和目標的方向上,市場化的 PE/VC 機構大有可為。

“對低碳轉型來説,其終極解決方案必然來自持續的科技創新。高瓴正是希望,通過我們長期資金對科技創新和綠色技術的支持,鼓勵和吸引更多的創新投資機構參與和支持綠色低碳科技發展,形成創新聚合效應。” 張磊説道。

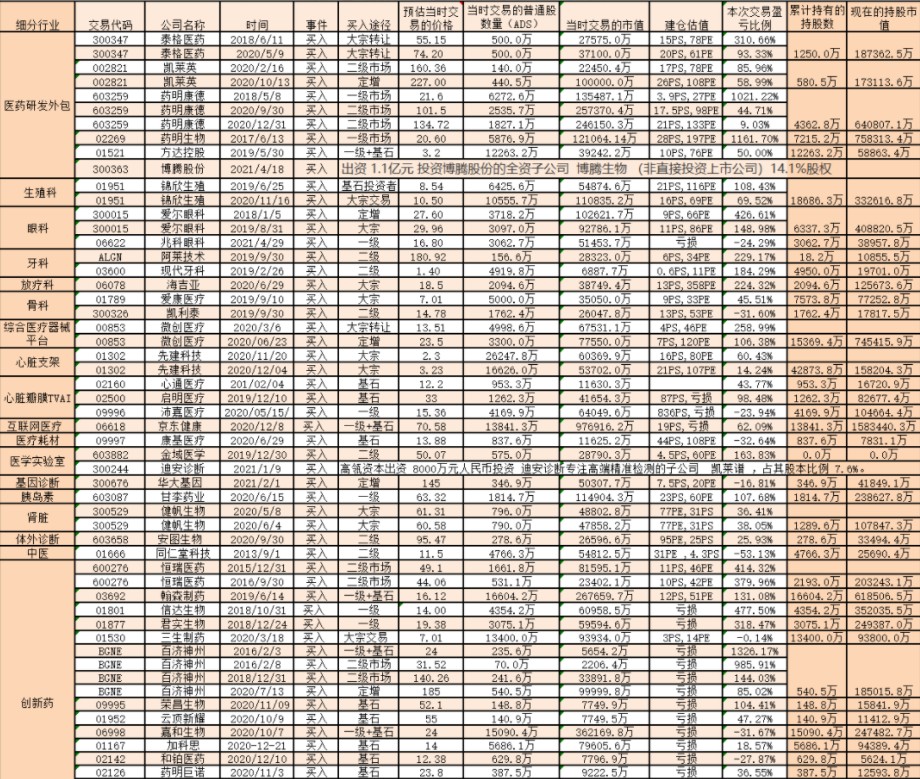

此外,在生物醫藥領域,高瓴最近幾年的重點投入領域。投資了泰格醫藥、藥明康德、凱萊英、愛爾眼科、京東健康等多家知名醫藥領域上市公司。

在國內創新藥領域,高瓴資本早在 14 年就開始投資國內創新藥公司恆瑞,信達,君實,百濟神州四大龍頭公司。

2020 年 9 月 1 日,在 2020 香港交易所生物科技峯會中,張磊首次對外解讀了高瓴資本當前重注生物醫藥背後的故事以及在生物技術領域的投資邏輯。

張磊彼時表示,高瓴在生物醫藥行業投資了 1200 億元。張磊同時認為,生物醫藥領域的投資,一定要秉持長期主義理念。因為不同於其他行業,很多生物醫藥公司在很長一段時間內都是不賺錢甚至沒收入的,但從長期來看這個領域一定會誕生世界級的偉大公司。

在一級市場投資領域,高瓴也逐漸向高科技、硬科技領域轉型。

2021 年初,高瓴創投對外公佈一組數字:一年投資了超過 200 個項目,技術驅動型公司佔到 78%,其中硬科技投資超過 80 起。

包括了芯耀輝、芯華章,地平線、星思半導體、壁仞科技以及星雲智聯等高科技企業。

必須承認的是,和其他所有機構一樣,堅信 “價值投資” 的高瓴,並不是所有投資都那麼盡善盡美。

比如 2019 年 12 月初,格力電器(000651.SZ)公告,格力電器的控股股東、實際控制人發生變動,格力集團退出、高瓴成為第一大股東,總價款 416.62 億元,股份轉讓價 46.17 元。

而到了 2021 年 7 月 28 日,格力電器的股價盤中跌至 46.16 元,高瓴投資格力的浮盈消失殆盡,僅剩分紅收益。

2019 年三季度,高瓴斥資 15 億元買入海螺水泥(600585.SH),建倉時價格約為 40 元,經過兩年的行情變遷,截至 2021 年 7 月 29 日收盤,股價報收 35.30 元/股,並且僅在今年 6 月收到過一筆分紅款。

每家投資機構調倉自有其背後原因,正如文章開頭所説,沒有一家機構應該被市場 “神話”。

文章作者

- 徐宇