又苦又累還 “不賺錢”,京東還有看頭嗎?

供應鏈的配套服務有望成為京東的核心業務。

近期,大廠財報相繼出爐。但今時不同往日,尋求產業共振及反哺社會成為紛紛強調的新主題。

8 月 23 日美股盤前,京東 (JD.US/9618.HK) 也公佈了 2021 年第二季度財報。

財報顯示,京東第二季度營收 2,538 億元(人民幣,單位下同),同比上升 26.2%;Non-GAAP 歸母淨利潤為 46.27 億元,同比下降 22%。關乎利潤縮窄,據京東集團透露,主要源於集團擴大員工規模以及薪酬福利、並加大對技術研發及基礎設施的投入所導致。

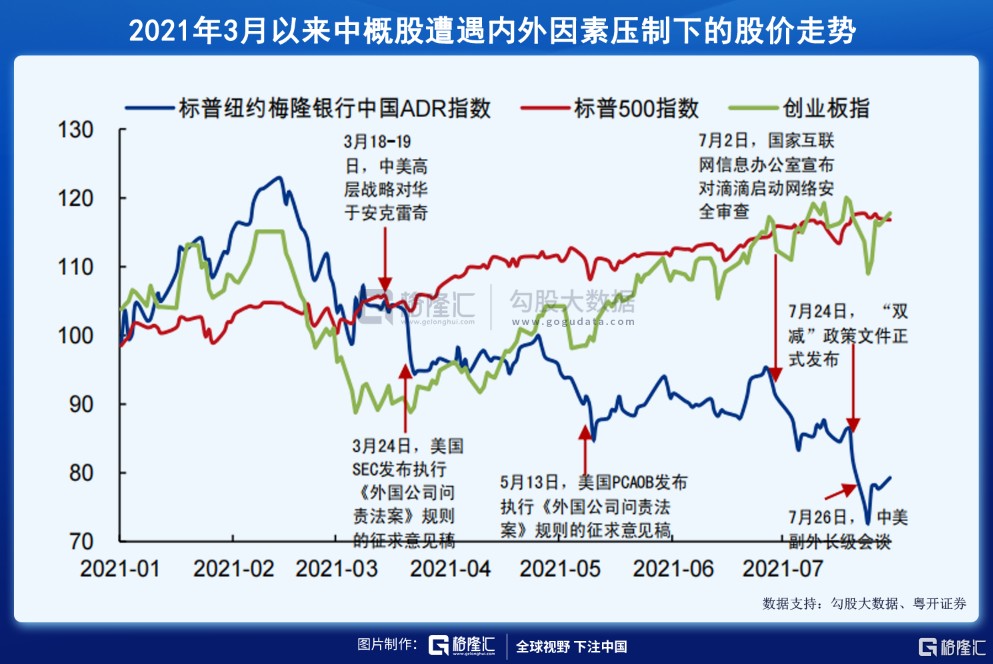

近半年來,資本市場風起雲湧,政策靴子頻落地,市場恐慌情緒不斷被放大,中概股動盪不安,一向堅挺的大廠也是跌跌不休,這不僅關乎到地緣政治關係及監管等博弈因素,背後更反映出海外資金對我國當前發展邏輯認知的重塑。

天下大勢,浩浩蕩蕩。互聯網行業在經過二十餘年的發展後,持續掀起出海及下沉熱潮並加快向產業及供應鏈滲透,在人口老齡化加劇、產業結構升級、供給側改革背景下,找尋新藍海的同時,也發揮着產業降本增效 “促進器” 的關鍵角色。

一些趨勢在加劇,一些變化也在潛滋暗長:一方面,大廠們紛紛深入實體產業,“融合”、“開放”、“賦能” 等為高頻關鍵詞,邊界變得愈發模糊;另一方面,受地緣政治博弈影響,出海之路充滿挑戰,尤其是大廠開始上演 “絕地求生” 的曲折劇情。

而疫情作為短暫的 “休止符”,對經濟產生一定抑制的同時,也加速了融合的趨勢,並進一步放大了技術槓桿的價值,同時也加劇了地緣政治博弈。在此背景下,國家陸續提出 “雙循環” 經濟格局、“雙碳” 目標以及 “共同富裕” 的新主張。

政策基調轉向、行業發展換擋、市場深度回調···這都不難看出新的商業文明和秩序正在建立。可以這樣説,如今中國企業面對世界,與中國面對世界的問題是一致的,即在舊秩序的崩塌和新秩序的建立中。而大廠紛紛轉向,也正是這一過程加速到來的印證。

而在此新形勢下,又該如何審視京東?不妨藉其最新財報來看看

1

進可攻,退可守

整體來看,本季京東財報亮點不少,其中營收及用户增長均創歷史新高。

1)基本盤穩固,業務結構優化

報告期內,京東收入為 2,538 億(人民幣,單位下同),同比上漲 26%,創下歷史新高。其中商品(核心零售)收入 2197 億元,同比增長 23%,佔收入比 86.6%;服務收入 341 億元,同比上升 49%,佔總收入 13.4%,業務結構有所優化。

具體分析來看,核心零售業務板塊收入增速穩定,過往兩年維持着 28% 的年複合增速。雖然在高基數的影響下,GMV 增速相比上個季度有所放緩,但仍然跑贏大盤,可見京東基本盤逆週期成長的能力。

進一步從品類來看,家電 3C 品類依然是絕對主力,貢獻超過一半的收入,但收入增速有所放緩。隨着京東推進向全品類零售佈局,其他品類商品收入在過去幾年的年複合增速均超過家電 3C 類商品。預計未來日用百貨商品將繼續推動線上商品銷售業務的增長,尤其是商超和醫療保健品類。此外,考慮到京東在供應鏈中有較強話語權,3C 品類在全球缺芯背景下影響也將有限。

服務板塊收入快速增長主要得益於物流與新業務(京東產發、京喜、海外業務及技術創新)強勁驅動。數據顯示,二季度物流收入 260.6 億元,同比增長 45.7%,期內出現虧損,主要對於過往一年加大對於物流倉儲等基礎設施領域的投入建設;新業務增長更為迅速,收入 69.6 億元,同比增長 60.3%;在過去幾年保持着高達 49% 的年複合增速,但由於該業務仍處於初始投入階段,期內經營虧損 30.2 億元。

值得一提的是,據管理層透露,京喜拼拼日銷售額和銷量環比增幅均超 300%,未來將繼續尋找長期的可持續發展機會,平衡新業務增長與投資的關係。

未來隨着較高毛利率的服務及其他收入的增長,京東的收入結構將會進一步優化,盈利有望繼續增長。

2)活躍買家數及淨增量創新高,全用户 LTV 有所提升

過去一年期間,京東的活躍購買用户增至 5.319 億,同比增長 27.4%,環比淨增 3210 萬,均創下歷史新高。其中,超過 70% 的活躍用户增量來自於下沉市場。

與此同時,據管理層透露,包括老用户在內的全部用户 ARPU 值也在持續增長,這説明京東下沉市場的增長策略,並沒有攤低其單用户價值,反而推動 LTV 的提升。

3)保持低利潤率運營,運營能力全面提升

再從盈利來看,京東零售的毛利率同比上升 30%,這主要由於在去年第二季度獲得的少量資源、市場營銷活動以及社會保障福利,利潤率保持在 2.6%。

京東方面表示,因對擴大就業規模、員工薪酬福利、技術研發以及基礎設施的持續投入,讓利於合作伙伴和消費者,京東一直保持低利潤率運營。

具體來看,一方面,上半年,京東物流為 26 萬一線員工支付的月平均工資支出超過 1.1 萬元。此外,京東還為員工提供諸如"安居計劃"、特殊環境補貼、及新冠疫情險等一系列福利。

另一方面,伴隨着新業務的展開,京東持續投入技術研發和基礎設施建設。截至上半年末,京東物流運營約 1,200 個倉庫。包含京東物流管理的雲倉面積在內,京東物流倉儲總面積約 2300 萬平方米。

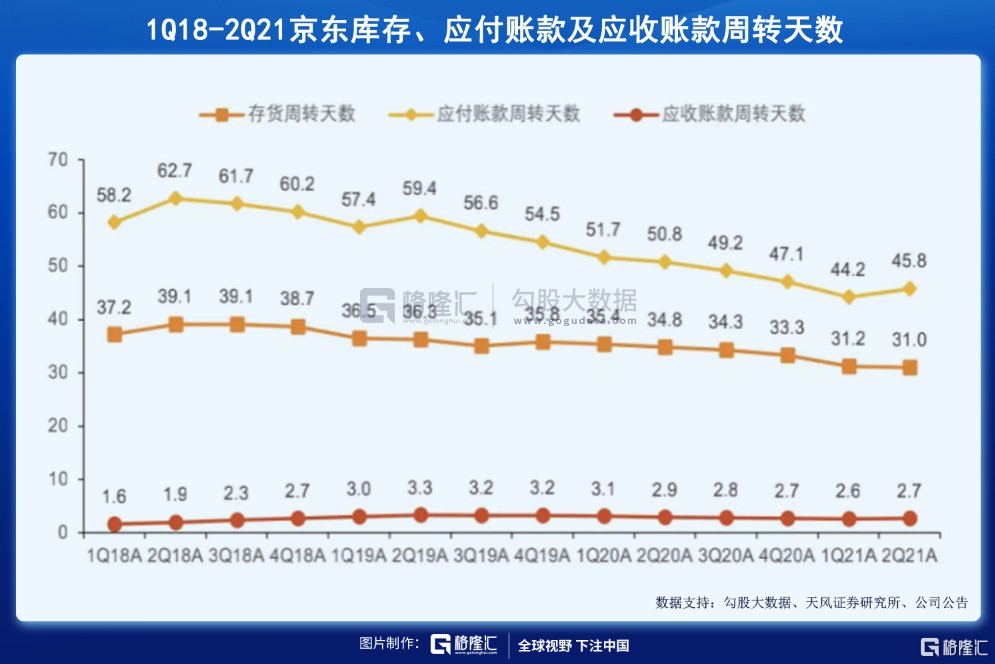

與此同時,京東的運營效率指標均有全面提升。財報數據顯示,二季度存貨週轉天數同比下降 11% 至 31 天,穩居業內頂尖水平,進一步帶動產業鏈效率提升;同期應收賬款週轉天數同比減少 7% 至 2.6 天。這對於京東這樣一家重資產、大規模的公司來説,如此幅度的運營能力提升實屬難得。

另外,值得留意的是,應收賬款週轉天數亦同比下降 0.2 天至 2.6 天,反映出讓利於合作伙伴,從某種程度上來講,不啻於向實體經濟發糖。

總之,京東這份業績向我們展示了什麼叫 “進可出擊,退可固守”:其零售基本盤依舊穩固,且持續貢獻現金流與利潤,其中盈利下滑可以説是公司主動給消費者、產業合作伙伴及員工發糖,履行社會責任導致,並非經營不善,且創新業務發展迅速,尚處於投入週期,而穩定的核心電商業務,也為其新業務創造更大空間。這或許也就解釋了在京東業績公佈後,為何其港美股股價均大漲 15% 左右。

長期來看,京東的盈利能力有望隨着基建完善、技術成熟之後,在規模效益下得到大幅提升,而短期內營收結構的變化以及用户數、合作伙伴等業務數據的增量將是關注重點。

2

京東不同於主流平台型電商的認知差

想必當前在大多數人的認知中,京東與國內主流電商平台基本無異。但實際上,彼此之間有着本質的差異。

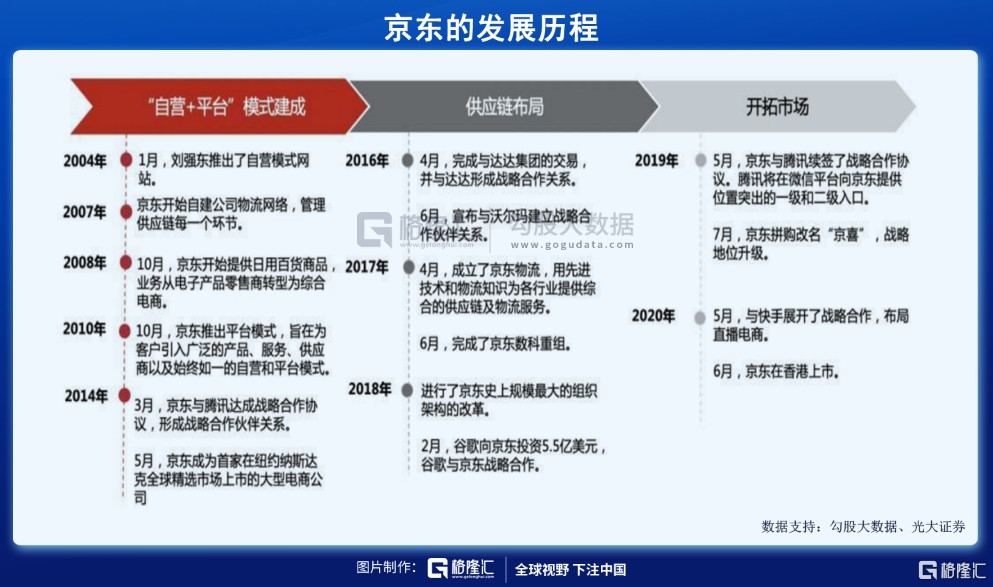

從發展路線來看,不同於平台型電商走的是流量擴張,賺取交易佣金和廣告變現的相對輕資產的路線,而京東起於 3C 自營,精於供應鏈,後與騰訊深度綁定,並逐步走上開放平台及下沉市場,走的是典型的重資產路線,這尤其體現在創立早期就開始建立起來的京東物流板塊,這其實就決定了京東內在固有的實體基因。

也就是説,京東的實體基因主要體現在其自營及大量線下門店、自建物流倉儲以及聘請了數十萬員工,如此的重資產運營模式無疑是其作為一家實體企業最有力的佐證。

據財報數據顯示,目前京東在全國運營和管理着超過 2300 萬平米的倉庫,900 多萬 SKU 的自營商品,佈局了京東家電專賣店、京東電腦數碼專賣店、京東大藥房、機械超市、京東便利店、京東金車會等數以萬計的線下門店,並通過全渠道模式和供應鏈能力連接着近百萬的線下門店。

與此同時,京東近年來進一步加大了物流倉儲的建設。過往 12 個月,京東倉庫新增 450 個,相當於 2007-2017 年所建倉庫總和。截至報告期,京東物流運營約 1,200 個倉庫,包含京東物流管理的雲倉面積在內,京東物流倉儲總面積約 2,300 萬平方米。

其實不止是在物流領域,京東十多年來在零售、技術等供應鏈基礎設施領域投入和佈局也是有目共睹的,這也很好地解釋了京東為何能在重供應鏈的家電大垂類中持續掌握着絕對的話語權。

從產業鏈的角度來看,京東一開始就不止是停留在營銷流通環節,更多是沿供應鏈上下游不斷延伸其服務鏈的成長路徑,也決定了其相比主流的平台型電商來説,在帶動產業發展、消費促進及社會價值創造方面顯然也不可等同視之。

3

從實體經濟再看京東的本質及路線

在本次財報會議上,京東管理層也特別提出了 “新型實體企業” 的定位,即兼具實體企業與數字技術能力的新型企業,重新闡述了其與實體經濟的辯證關係以及在鄉村振興、大型企業、中小企業三條清晰的 “助實” 路線。

作為新型實體企業的代表,京東以供應鏈為基礎延伸的技術服務為核心,從產業鏈的角度助力實體經濟的發展。京東自創立以來,不斷發展、優化其零售運營模式,並於 2007 年起自建物流基礎設施。在累積十數載的運營經驗的背景下,以供應鏈基礎建設為核心,打造了高效數智化的社會供應鏈,加之京東長期累積的創新技術服務能力,為許多大型企業數字化轉型升級、中小微企業降本增效以及鄉村振興都做了很多 “以實助實” 的實踐。

具體來説,在助力大型企業數字化轉型方面,京東發揮供應鏈與技術服務能力,滿足汽車、能源、機械、家電等眾多實體產業數字化升級需求,做 “數字大腦” 力促提質、降本、增效。

以汽車業為例,京東圍繞研、產、供、銷、服的全鏈條為北汽集團提供數智化供應鏈服務。在機械行業,京東科技為中聯重科打造 “泵送機械 AI 專家診斷系統”,每年為售後團隊節省故障排查時間 4200 小時、為研發團隊節省電話支持時間 2000 小時,單次設備維修時間縮短了 20% 以上。

在中小企業 “降本增效” 方面,京東通過打造 C2M 反向供應鏈,助力超過 1000 家制造企業,從消費者的需求差異性出發,按需求驅動生產,在滿足消費者個性化需求的同時,還保證了新品開發能力。在消費者追求個性化的未來,這樣助力有利於推動製造業轉型。

在鄉村振興方面,京東去年十月推出了 “奔富計劃”,即以京東數智化社會供應鏈為基礎,從打造新基建、發展數智化農業和物流、建設數字化鄉村等方面入手,構建產品現代流通體系,促進高品質農產品的正向循環,為鄉村振興提供完整解決方案。有望在未來以高質量的農產品帶動鄉村的高收益,再由收益的提高帶動鄉村進入消費升級的階段,實現更多農民的共同富裕。

京東在自身發展同時,不斷優化其技術能力及供應鏈基礎建設,並逐步對外開放,推動整個產業鏈的優化和進步,助力各方合作伙伴進行轉型、升級,實現多贏局面。伴隨京東逐步開放其技術及供應鏈基礎服務能力,所衍生出的新增長曲線也備受市場看好。其中,京東物流作為京東集團的核心護城河,來自外部客户的收入佔比也在不斷上升。報告期內,京東物流來自外部客户的收入為 265 億元,同比增長 109.6%,佔其總體收入的 54.7%。

4

尾聲

京東作為一家同時具備實體企業基因和屬性、擁有數字技術和能力的新型實體企業,顯然是在其優秀的商業模式驅動,及對於技術和供應鏈基礎設施持續投入的結果。

過去十幾年,京東的供應鏈基礎建設是公司提升運營效率的一大助力,並得到許多品牌認可,成為了品牌代理商,從而降低了進貨成本。在強運營能力疊加低進貨成本的優勢下,京東成長中國最大的零售商之一。隨着京東供應鏈的覆蓋,越來越多外部企業選擇其供應鏈配套服務,如反向供應鏈平台。該平台從客户需求出發,為客户提供產業鏈優化方案,實現降本增效、數字化轉型等願景,京東在發展自己的同時,也促進着全產業鏈的進步。未來,供應鏈的配套服務有望成為京東的核心業務。

而與其他電商平台不同,京東起初便選擇負 “重” 前行,但最終不負 “重” 望。京東最初以零售商的定位,來把控商品品質,並大力建設物流體系,來保障履約效率,建立並保障 “品質 + 效率” 的雙重口碑。當然,這顯然也是個累活苦活。

在素有科技股 “巴菲特” 之稱的 BG 看來,“長期投資於最具競爭力、創新性和成長效率的極少數優質企業,並取得超額回報”。

投資一家公司,擇時與辨別公司的質地好壞一樣重要。在嚴格的行業監管下疊加後疫情時代行業變局,許多不確定性導致互聯網公司股價遭受重挫,這讓很多優質的公司價格落到了 “擊球區”,京東或許就是其中之一。