港股新股 | 高瓴持股超 5%,有贊科技聯交所主板 IPO 進入倒計時

8 月 30 日,在恒指和滬深 300 指數表現平平的一天,中國有贊股價快速走高,最後以 12.33% 的漲幅收盤,大幅領漲港股 SaaS 板塊。究竟是何緣由引起市場情緒如此澎湃?經回顧發現,這與午間中國有贊發佈的一則公告顯然有莫大關聯。公告稱,有贊科技已於當日向聯交所重新申請以發售新股的方式在主板上市,且所有計劃先決條件均已達成。這意味着時隔半年後,以"中國有贊私有化"及"有贊科技上市"為核心的一攬子計劃向前邁進了關鍵一步。對於感興趣的投資者而言,此次最新公告,還有哪些關鍵信息值得進一步瞭解?"介紹上市"轉 IPO,或為哪般?此次最新公告最主要的變化在於:有贊科技的上市方式將由"介紹方式"變更為"發售新股方式",即 IPO 上市,除此之外,其他建議內容基本無重大變動。據進一步瞭解,此次有贊科技的最大發行股份數不超過現有股數的 5%,發行價格將在詢價後釐定,更新的上市申請已經發出。圖一:有贊科技上市完成後安排(來源:中國有贊投資者關係處)圖二:介紹上市四種方式及股份來源(來源:安信證券)對於上市方式的轉變,投資者勢必非常好奇,兩者有何差異?有贊方面又是基於何種考慮?

8 月 30 日,在恒指和滬深 300 指數表現平平的一天,中國有贊 (08083.HK) 股價快速走高,最後以 12.33% 的漲幅收盤,大幅領漲港股 SaaS 板塊。究竟是何緣由引起市場情緒如此澎湃?

經回顧發現,這與午間中國有贊發佈的一則公告顯然有莫大關聯。公告稱,有贊科技已於當日向聯交所重新申請以發售新股的方式在主板上市,且所有計劃先決條件均已達成。這意味着時隔半年後,以"中國有贊私有化"及"有贊科技上市"為核心的一攬子計劃向前邁進了關鍵一步。

對於感興趣的投資者而言,此次最新公告,還有哪些關鍵信息值得進一步瞭解?

"介紹上市"轉 IPO,或為哪般?

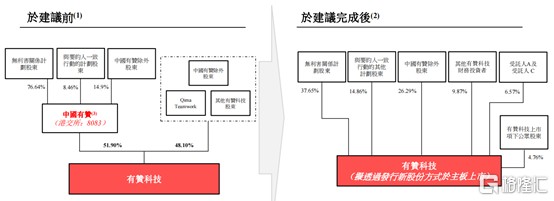

此次最新公告最主要的變化在於:有贊科技的上市方式將由"介紹方式"變更為"發售新股方式",即 IPO 上市,除此之外,其他建議內容基本無重大變動。據進一步瞭解,此次有贊科技的最大發行股份數不超過現有股數的 5%,發行價格將在詢價後釐定,更新的上市申請已經發出。

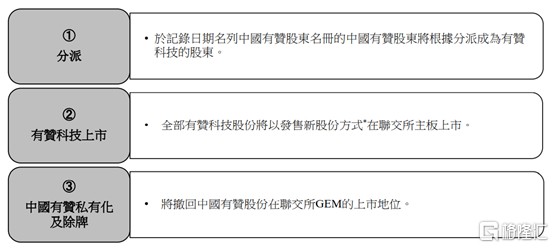

圖一:有贊科技上市完成後安排

(來源:中國有贊投資者關係處)

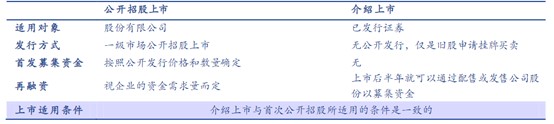

圖二:介紹上市四種方式及股份來源

(來源:安信證券)

對於上市方式的轉變,投資者勢必非常好奇,兩者有何差異?有贊方面又是基於何種考慮?

首先,不妨來了解下介紹上市,即不通過發行新股來籌資,其股本主要來自於原有集團/證券交易場所內部。該方式在港交所上市主要包括雙重上市(比如小鵬汽車和理想汽車)、轉板上市、分拆上市(近年來的地產物業股)以及換股上市四種方式。

相較於常見首發招股 (IPO)方式,介紹上市相關規則條件適用一致,相關財務要求、管理層穩定性要求相同,但也存在一些差異,主要體現在如下三點:

一是首先是募資不同。介紹上市初期不發行新股也不籌集新資金,上市後 6 個月後再融資。顧名思義,有贊通過 IPO 可率先籌集一定資金,把握 SaaS 業務持續發展先機。

圖三:介紹上市與 IPO 基本差異比較

(來源:安信證券)

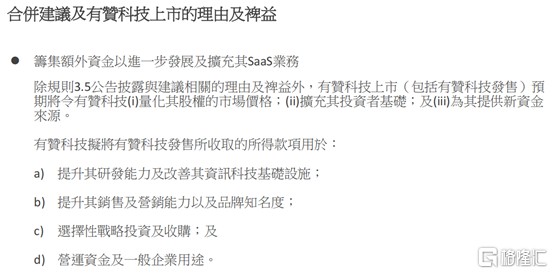

圖四:有贊科技上市募資主要用途

(來源:中國有贊投資者關係處)

二是由於介紹上市的條件是已有一定數量的公眾投資者,且不涉及集資,故香港交易所在審批上市的過程會不同,比如如何定價,因此介紹上市的方式比較少見。

三是介紹上市由於沒有募集資金,價格完全由上市當天的買賣雙方交易博弈決定,並無發行價格參考,且由於擬上市公司在 6 個月後才可進行再融資、控股股東股份有 6 個月鎖定期,在上市初期可能面臨着供不應求的情況,交易量會偏低、從而易引發股價異動。

因此,照此邏輯來看,有贊這一轉變的理由其實也不難理解,從介紹上市轉為更常見的公開招股方式,有利於獲得更高的市場認可度,同時上市後股價走勢也更為穩定,有助於公司長期發展。

靜待聆訊通過,投資者有望迎成長紅利

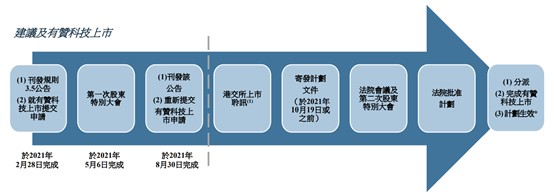

據中國有贊官網披露顯示,目前有贊科技已更新上市申請且完成了第一次股東特別大會,之後還需通過港交所上市聆訊、寄發計劃文件、法院會議及第二次股東特別大會、法院批准計劃,然後進行股份分派、完成有贊科技上市等程序。

圖五:有贊科技上市進程

(來源:中國有贊投資者關係處)

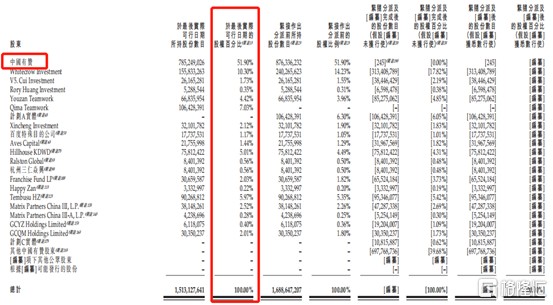

根據此次有贊科技更新的 A1 顯示,中國有贊持有有贊科技 51.9% 的股份,有贊科技所有規劃需在中國有贊私有化獲批後生效。此外,高瓴、百度亦分別持有 5.01%、1.17% 的股份。

一旦有贊科技通過上市聆訊,私有化綜合文件也將很快會發出,將不遲於 2021 年 10 月 19 日,計劃最後完成日期不遲於 2021 年 11 月 26 日。

圖六:有贊科技的股東背景

(來源:有贊科技招股説明書)

而該私有化計劃若要獲批,須達成以下條件:

1)法院會議:投票贊成決議的票數≥出席會議的股東持有的無利害關係股份的 75%;且投票反對決議的票數≤所有無利害關係股份(即包括出席會議股東和未出席會議股東所持有的無利害關係股份)的 10%;

2)第二次股東特別大會:投票贊成決議股東數≥3/4;

也就是説無利害關係股東的選擇決定了該私有化交易成敗,並左右上市的進程。目前,無利害關係計劃股東將持有有贊科技 39.56% 的股份。

圖七:有贊科技於建議完成前後的股權架構

(來源:中國有贊投資者關係處)

而從私有化對價及核心資產 --- 有贊科技 SaaS 業務的發展現狀及未來的想象空間來説,該計劃獲通過並最終實現有贊科技於主板上市應系大概率事件。

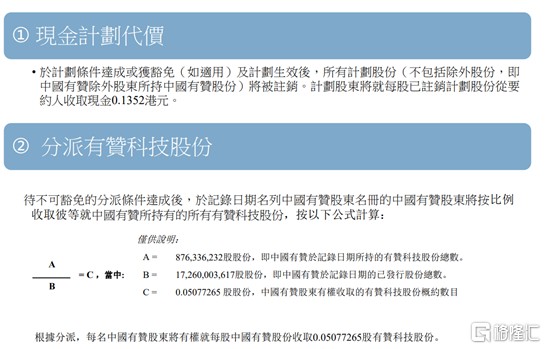

圖八:計劃的代價和分派的條款不變

(來源:中國有贊投資者關係處)

此前,我們對於中國有贊私有化的對價已有明確判斷。在其私有化及有贊科技主板上市的過程中,中小股東的利益並沒有被攤薄,對於看好有贊科技長期價值的投資者而言,並不需要什麼難而複雜的操作,繼續持有享受投資有贊科技的成長紅利就好了。

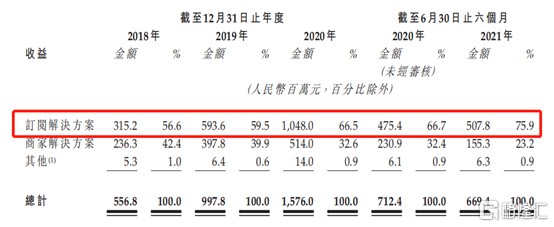

SaaS 業務佔比近八成,核心經營指標全面向好,未來成長空間充分

眾所周知,有贊科技作為中國有贊最核心的資產,其 SaaS 板塊無疑是最受市場看好的,分拆出來之後勢必也將更為聚焦。根據有贊科技最新招股書顯示,其 SaaS 板塊(訂閲解決方案)佔比在持續提升,並於今年上半年達 75.9%,已接近八成。

圖九:有贊科技的主營業務結構

(來源:有贊科技招股説明書)

同時,根據弗若斯特沙利文的資料,按 2020 年收益計,有贊科技是中國最大的雲端商業服務提供商,市佔率為 6.9%。由此也可見有贊所處的雲市場高度分散,意味着未來的整合與成長空間也更充分。

圖十:2020 年按收益計的五大雲端商業服務提供商(中國)

(來源:有贊科技招股説明書)

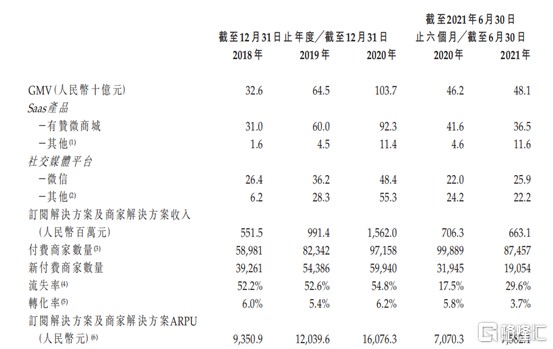

有贊科技的核心經營指標,也充分顯示出其當前正處於高速成長的良性發展階段。根據有贊科技招股書顯示,2018-2020 年,總體 GMV 年均複合增速達 78.35%,其中核心有贊微商城 GMV 年複合增速達 72.55%。與此同時,同期的付費商家數、新付費商家數、轉換率及 ARPU(訂閲解決方案及商家解決方案)均處於全面提升的趨勢,與此同時,流失率相對穩定。

圖十一:核心經營指標變化

(來源:有贊科技招股説明書)

伴隨流量私域化、營銷大客化趨勢深化,加之有贊方面不斷強化其商業和技術生態,未來持續成長可期。今年以來,伴隨大國博弈及監管等不確定因素影響,中概股乃至港股境外資本市場均遭遇大幅回調,幾乎無一倖免,中國有贊也較今年高點大幅回調近八成,差不多回到去年初的水平線。隨着不久的將來,有贊科技成功登陸香港主板,在優勢賽道領先卡位 + 業務向上週期 + 高成長性多重加持下,有望迎來估值修復。