新股前瞻 |《財富》中國 500 強近 70% 企業是客户,北森控股為何仍持續虧損?

作為中國最大的雲端 HCM 解決方案提供商,北森控股的真實價值如何?

2018 年 4 月 27 日,北森控股結束了兩年的新三板生涯,開始為奔赴新的資本市場做準備。

三年零 9 個月後,信心滿滿的北森控股於 2022 年 1 月 10 日正式向港交所遞交了招股説明書,申請於港股主板上市,摩根士丹利、中金公司為聯席保薦人。

此時的北森控股,已是 “光環加身”。據灼識諮詢數據顯示,若以 2020 年收入計算,北森控股是中國最大的雲端人力資源管理 (HCM) 解決方案提供商,其平台 iTalentX 是業內首個也是唯一一個提供全套雲端應用的平台,涵蓋了企業於員工全生命週期的 HCM 需求。

市場地位行業領先的同時,北森控股亦擁有亮眼的收入表現。據招股書顯示,2019 至 2021 財年 (截至 3 月 31 日止 12 個月),北森控股的收入分別為 3.82 億、4.59 億、5.56 億元 (人民幣,下同),在疫情的影響之下,北森控股仍實現了穩健的收入增長。

不出意外的是,作為一家雲服務企業,北森控股仍處於持續虧損中,其 2019 至 2021 財年非國際財務報告準則下的經調整淨虧損分別為 1.68 億、2.52 億、1.21 億。

而在北森控股遞交招股書的一個月後,HCM 行業內的另一玩家 CDP 集團亦緊隨其後於 2 月 28 日提交上市資料,通過對比兩家企業的業務部署可發現,二者採取了不同的發展策略。那麼作為中國最大的雲端 HCM 解決方案提供商,北森控股的真實價值又如何?

俘獲《財富》中國 500 強近 70% 企業

北森控股的發展歷史可追溯至 2005 年 5 月,公司成立以來便紮根於 HCM 行業。隨着雲服務在中國市場的萌芽,北森控股抓住行業變革趨勢,於 2010 年發佈了招聘雲、繼任雲及績效雲等 SaaS 雲服務,開始了以雲服務賦能 HCM 行業的業務佈局。

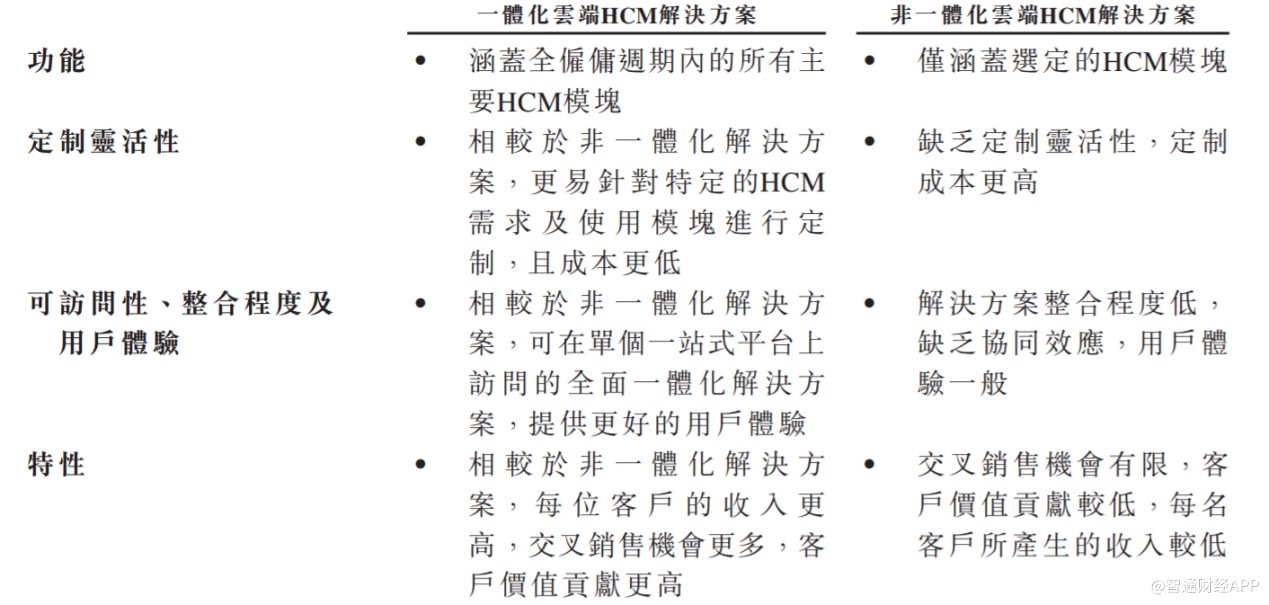

至 2015 年時,為擴大公司在產業鏈上的競爭優勢,北森控股從 SaaS 向 PaaS 基礎設施延伸,並於 2019 年開始向部分選定客户開放 PaaS 基礎設施。為解決行業內 HCM 解決方案靈活性差,定製成本高,整合程度低等痛點問題,北森控股於 2020 年發佈了一體化雲端 HCM 解決方案,實現了對所有 HCM 模塊的整合和雲端部署,這讓北森控股成為中國唯一一家已構建統一開放的 PaaS 基礎設施的雲端 HCM 解決方案提供商。

據招股書顯示,北森控股的雲端 HCM 解決方案是基於雲端 PaaS 基礎設施上搭建的 iTalentX 平台,該平台是雲原生、多租户架構,其上不僅提供招聘雲、測評雲、核心人力解決方案、績效管理雲、繼任雲、在線學習雲及其他的 HCM 員工全週期雲服務,亦基於平台的大數據和 AI 技術,在應用層上搭建人力資源數據分析引擎,從而為中國企業提供人力資源數據分析服務。

基於 iTalentX 平台,北森控股形成了兩大業務板塊,分別是雲端 HCM 解決方案業務,以及專業服務業務。其中,雲端 HCM 解決方案便指的是為客户提供 HCM 的全週期雲服務及人力資源數據分析解決方案;而專業服務又分為實施服務、增值服務兩個方面,實施服務是幫助客户配置及測試北森控股的解決方案;增值服務則是勞動力優化諮詢服務以及特定需求的定製產品開發服務。

經過不斷的積累,在專注於中大型客户的發展戰略下,北森控股的服務已俘獲眾多客户芳心。據招股書顯示,截至 2021 年 9 月 30 日,公司的客户羣已有約 4500 家企業,涵蓋了科技、房地產、金融服務、汽車及製造業的絕大部分行業中的前十企業。《財富》中國 500 強中,近 70% 的企業是北森控股的客户。

高毛利卻持續虧損

從業績來看,北森控股自 2019 年底疫情爆發後仍實現了收入的快速增長,展現了公司業務發展的較強韌性。但事實上,公司亦從疫情的爆發中獲益。

據招股書顯示,疫情的爆發雖然導致雲端 HCM 解決方案中的招聘雲、測評雲的訂閲量下降,但由於核心人力解決方案等若干產品能使企業的業務經營數字化,最大限度的降低或消除員工之間的相互接觸,因此雲端 HCM 解決方案的客户需求增加,從而帶動雲端 HCM 解決方案收入的持續增長。

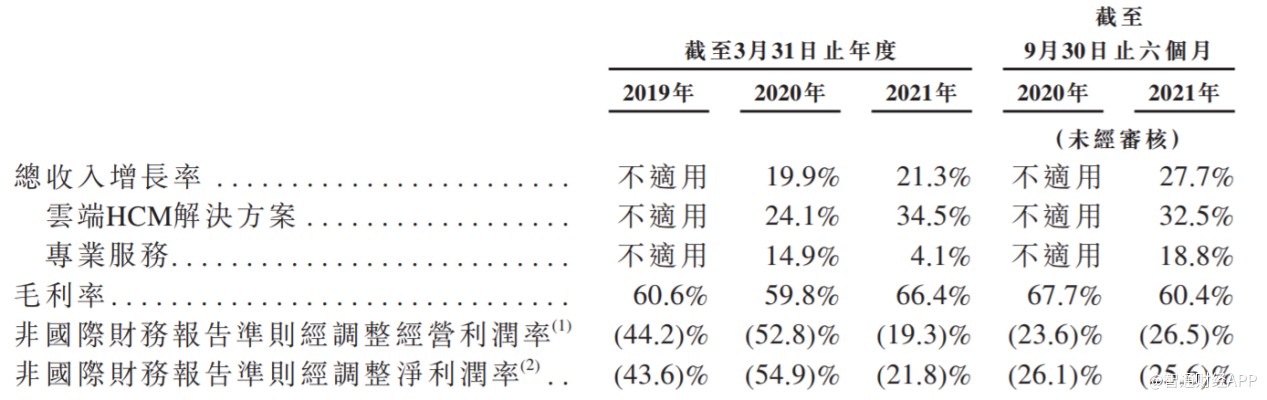

智通財經 APP 發現,2020、2021 財年以及截至 2021 年 9 月 30 日止的 6 個月,北森控股雲端 HCM 解決方案的收入增速分別為 24.1%、34.5%、32.5%,保持快速增長。而同期專業服務的收入增速為 14.9%、4.1%、18.8%,低於雲端 HCM 解決方案的收入增速,且波動性明顯,這主要是因為疫情的影響導致若干項目推遲結算或推遲合作。

從毛利率看,北森控股的業務具有明顯的高毛利特點,2019 至 2021 財年以及截至 2021 年 9 月 30 日止的 6 個月,該公司毛利率分別為 60.6%、59.8%、66.4%、60.4%。2021 財年毛利率明顯上升主要是因為公司優化內部組織結構人員降低了成本,且疫情下政府的減免政策對毛利率有積極作用。而截至 2021 年 9 月 30 日止的 6 個月的毛利率同比下滑超 7 個百分點主要是因為公司在報告期內僱傭了大量的運營員工,從而拖累了毛利率表現。

雖然 2021 財年以來北森控股毛利率有一定波動,但整體而言,該公司的毛利率仍處於較高水平。但讓人疑惑的是,如此高的毛利率,北森控股為何仍持續虧損?其 2019、2020、2021 財年以及截至 2021 年 9 月 30 日止的 6 個月的經調整淨虧損率分別為 43.6%、54.9%、21.8%、25.6%。

智通財經 APP 發現,持續虧損的主要原因是北森控股銷售及營銷開支、以及研發支出的費用佔比較高。據招股書顯示,2019 至 2021 財年,北森控股的銷售及營銷開支佔收入的比例分別為 54.08%、64.39%、51.1%;而同期內研發開支佔收入的比例分別為 38.32%、46.92%、38.21%。

作為一家基於 Paas 基礎設施展開佈局,且應用層覆蓋了 HCM 的全生命週期的雲服務企業,北森控股的高研發支出很容易理解,這是公司保證競爭優勢,提升產品服務質量的關鍵,但為何銷售及營銷開支的費用也如此之高?這就不得不談到 HCM 行業的現狀以及北森控股的發展方向。

戰略佈局差異及潛在風險

事實上,HCM 市場競爭劇烈且高度分散,行業中玩家眾多,不僅有金蝶國際 (00268)、CDP 集團這樣以軟件服務起家的企業,還有更多的企業是以重資產的靈活用工業務起家,並逐漸向雲服務轉型實現協同發展,兩個陣營的企業都在不斷的瓜分市場。

在劇烈的競爭下,如何通過戰略佈局提升企業核心競爭力成為每個市場玩家的 “必考題”,考驗的是企業對行業理解的深刻程度以及管理層的戰略眼光。而在這一點上,北森控股與 CDP 集團已走在了對立面。

CDP 集團在 HCM 軟件服務領域有深厚積累,但面對以重資產的靈活用工業務起家,並逐漸向雲服務轉型,形成傳統業務與數字化業務協同發展的戰略閉環競爭對手,CDP 集團的選擇是依託公司在軟件領域的優勢,在發展 SaaS 雲服務的同時,於 2017 年在 CDP 雲平台上推出了勞動力管理業務,完成產業鏈的閉環。

三年之後,CDP 集團如此佈局的弊端暴露無遺。由於公司此前業務的核心驅動力是研發,而勞動力管理業務的核心驅動力是強大的管理運營能力和資本運營能力,在核心驅動力的差異下,導致 CDP 集團的勞動力管理業務僅有 1% 左右的毛利率,與上市靈活用工龍頭企業的毛利率有 6-7 倍差距,這成為了 CDP 集團虧損的主要原因。

北森控股的選擇則與 CDP 集團相反,其持續專注於雲服務發展,為實現對核心業務的聚焦,北森控股於 2020 年出售了人力資源諮詢服務的睿正人才管理。為打造核心競爭力,北森控股在已有 SaaS 服務的基礎上選擇佈局 PaaS 基礎設施,整合應用層服務覆蓋 HCM 全生命週期,並實現對 HCM 解決方案的一體化部署。

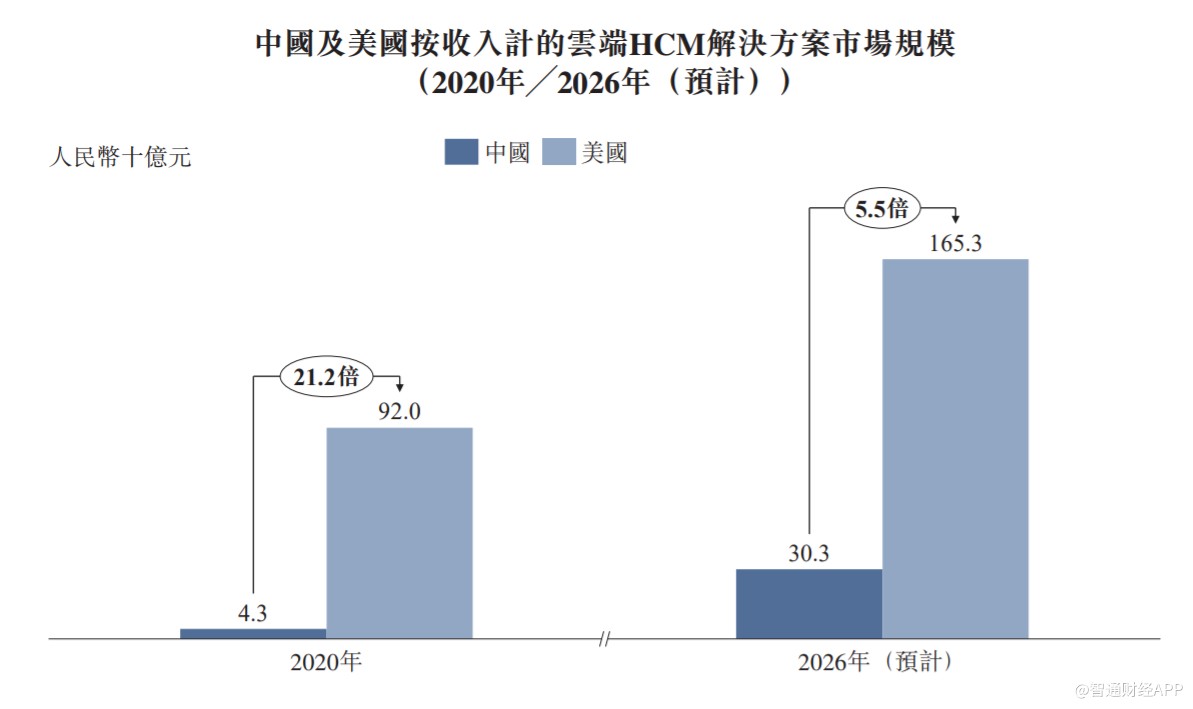

這樣的戰略佈局,是將北森控股的發展拉到了更具市場前景和競爭壁壘更高的行業細分賽道中來。據灼識諮詢的數據顯示,2020 年時,中國 HCM 數字化率僅為 4.9%,大幅低於美國的 36.6%;且在數字化 HCM 解決方案中,美國雲端模式部署已成為主流,2020 年時已佔據了 67% 的市場份額,國內的數字化 HCM 發展也將向這一趨勢靠攏。

灼識諮詢表示,2020 年時,美國按收入計的雲端 HCM 解決方案的市場規模是中國的 21.2 倍,2020 年至 2026 年,中國雲端 HCM 解決方案的市場將以 38.2% 的複合增速增長,屆時美中兩國該市場規模的差距有望縮小至 5.5 倍。

若按 2020 年的收入計算,北森控股已佔據中國雲端 HCM 市場 12% 的份額,高於第二及第三企業的總和,成為了中國最大的雲端 HCM 解決方案提供商。未來,其必將受益於行業的持續快速成長。

戰略選擇的背後是取捨,聚焦於雲服務的北森控股雖然打造了更強的核心競爭力,但短期內的虧損便需要其承受。由靈活用工等重資產業務向雲服務轉型的企業,在客户資源上有協同優勢,更利於客户的開發,但北森控股顯然沒有這樣的協同優勢,公司的客户開發便需要花費更多的銷售及營銷開支,再加上研發支出,便造成了北森控股的持續虧損。顯然,在虧損原因上,北森控股與 CDP 集團明顯不同。

通過上述比較能發現,在不同的戰略佈局下,北森控股整體的價值要比 CDP 集團高出不少,但這並不意味着北森控股可以一勞永逸,智通財經 APP 認為,其目前至少仍有以下幾個方面值得持續關注:

其一是短期之內盈利無望。在市場拓展以及平台完善階段,銷售及營銷開支、研發費用支出均需持續投入,只有單個客户平均訂閲的服務數量穩步提升,規模效應才會出現,屆時北森控股的盈利能力才會逐漸提升,扭虧為盈才有希望。

其二是行業中的劇烈競爭不容小覷。作為中國最大的雲端 HCM 解決方案提供商,北森控股過往三年的業績持續穩步增長,但收入增速與行業發展速度相近,作為龍頭企業卻並未出現市場集中度快速提升推升公司業績高爆發式成長的跡象,這便説明市場中的競爭程度依舊不小。

其三,新客户開拓速度值得重點留意。目前,北森控股的客户羣已有 4500 家企業,《財富》中國 500 強中,近 70% 的企業是北森控股的客户,這就意味着中大型客户數量的拓展空間逐漸縮小,屆時公司將向中小型企業擴張。由於中小型企業對成本更為敏鋭,若北森控股控股的客户開拓速度一旦明顯放緩,那麼提升單個客户的服務訂閲數量將是公司持續發展的關鍵。

從戰略角度看,北森控股選擇的發展方向明顯優於 CDP 集團,在此基礎上,上市對公司品牌力度的提升以及募集資金的投入能否持續加強北森控股的核心競爭力,從而鞏固公司在行業中的領先地位?時間終會給出答案。