美联储加息的威力来了!从车贷到房贷,利率都在涨

廉價貨幣的時代終於要結束了。

面對已攀升至 40 年來最高水平的通脹,美聯儲數月來一直在暗示,不受約束的寬信貸時代已經快要結束。

美聯儲本月的會議紀要顯示,多名聯儲決策者 3 月會議就青睞加息 50 個基點,但考慮到俄烏局勢選擇加 25 個基點,多人預計未來可能適合一次或更多次加 50 個基點。與會者認為,貨幣寬鬆立場適合迅速轉為中性,可能讓利率超過中性水平。

在過去的幾周裏,市場很快就做出了反應。美聯儲這些對抗通脹的舉措,推高了債券收益率和許多其他與之相關的借貸成本。借貸市場正處於水深火熱之中。

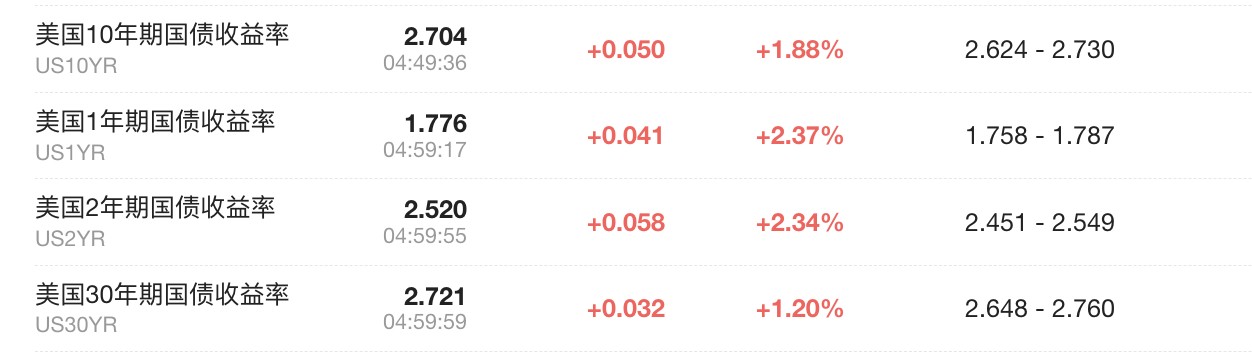

美債收益率飆升

這導致最近幾周政府債券的收益率飆升。當美聯儲加息或暗示即將加息時,投資者傾向於出售政府債券,從而提高了收益率。

截至目前,美債收益率仍呈上漲態勢,基準 10 年期美債收益率已經漲至 2.704%。

不斷上升的美債收益率以更高的借貸成本的形式在整個經濟中蔓延,對家庭和企業都造成了壓力。隨着利率上升,汽車貸款、信用卡和公司債務都將變得更加昂貴。

美聯儲對抗通脹的主要工具是利率,它通過設定聯邦基金利率目標來為經濟中的借貸成本創造一個下限。美聯儲還持有債券和抵押貸款支持證券,它買賣這些證券的速度也會影響利率。

當美聯儲像現在一樣試圖為過熱的經濟降温時,它會提高聯邦基金利率,減少其債券持有量,並暗示未來將採取更多相同措施。這些舉措對抵押貸款利率的影響尤其顯着。

“經濟增長放緩是一種風險,但這是美聯儲必須承擔的風險”,Bankrate 網站首席金融分析師 Greg McBride 表示。“通貨膨脹處於 40 年來的最高水平,是時候脱下手套開始行動了。”

住房貸款打擊了美國家庭

沒有人像美國購房者那樣感受到更高的借貸成本的影響。

2022 年初,30 年期房貸平均利率平均在 3% 左右。但根據房地美的數據,如今這一利率水平 4.72% 。對於想要買房的美國人來説,這意味着借貸成本急劇上升,而這僅僅是個開始。

在過去 15 年的大部分時間裏,美國人可以以很低的利率獲得貸款。一位女士在接受華爾街日報採訪時表示,她本來預估自己會得到 3.5% 的抵押貸款利率,但她實際能鎖定的最低利率是 4.99%,“我只能寄希望於市場崩盤。”

經濟學家預計,更高的利率將推動一些潛在的購房者退出市場並減少需求,有跡象表明這已經開始發生。根據美國抵押貸款銀行家協會的數據,3 月最後一週的抵押貸款申請比去年同期下降了 9%。當時,30 年期國債的平均利率徘徊在 3.18% 左右。同期再融資申請下降了 62%。

美國的房貸月供已經處於自 2008 年 11 月以來難以承受的高水平,利率上升更是加劇了人們的生活壓力。根據亞特蘭大聯邦儲備銀行的數據,1 月份,中等收入的美國家庭需要 34.2% 的總收入來支付中等價位房屋的抵押貸款。這一比例高於一年前的 29%。

Realtor 網站高級經濟學家兼經濟研究經理 George Ratiu 表示:“工資根本跟不上價格上漲和抵押貸款利率上升的雙重打擊。”

車貸、公司貸款利率也在上升

一些債務的利率,例如信用卡和私募股權公司收購公司的貸款,與聯邦基金利率同步上升,但這些貸款的利率還沒有增加太多。

許多抵押貸款、汽車貸款和公司債券更多地受到投資者對未來短期利率的預期而非當前利率的影響。儘管這些利率只適用於新的貸款和債券,而不是現有的,但它們上升得更快。

Bankrate 網站的數據顯示,4 月初,五年期新車貸款的平均利率達到了 4.21%,高於年初的 3.86%。

投資級公司債券的平均收益率目前約為 3.8%,高於年初的 2.3%。投資級公司債券是衡量資產負債狀況良好的企業新借款成本的指標。

評級較低的公司債券的收益率已從 4.2% 攀升至 6.3%,這些利率已經導致評級較低的公司借款急劇放緩。

根據研究和新聞提供商 Leveraged Commentary&Data 的數據,截至今年 3 月,企業發行了 1570 億美元的次級投資級債券和貸款,較去年同期下降 53%,是自 2019 年底以來最低的季度總額。在此之前,2020 年底和 2021 年期間,債券發行出現了激增,主要是由於企業用新的低成本債券和貸款償還了成本較高的舊債務。

美國銀行策略師最近在一份報告中説,如果到 5 月中旬債券發行的步伐還沒有加快,這種情況可能會改變,這會讓投資者更加擔心企業正因定價過高而被擠出市場,並被剝奪現金。

希望獲得新貸款的個人和企業對利率上升的影響感受最為強烈。但是,如果利率是浮動的,也就是説,那些已經鎖定了貸款的借款人也很容易受到影響,因為他們的利率是隨短期利率或國債收益率上下浮動的。

據華爾街日報報道,支付研究和諮詢公司 Mercator advisory Group 的信貸諮詢服務主管 Brian Riley 表示,利率和消費者價格可能同步上漲,至少在一段時間內是這樣。反過來,消費者可能會開始透支信用卡,以彌補收入和支出之間的缺口,從而加劇利率上升的影響。

美聯儲公佈的 2 月份消費者信貸報告表明,美國中產家庭可能因刺激政策而存起來的任何儲蓄早已不復存在,取而代之的是,他們掀起了信用卡消費狂潮。而真正令人震驚的是循環的信用卡債務,它在 2 月份飆升了近 6 倍,從 1 月份的 31 億美元飆升至 180 億美元,這是有記錄以來的第二高水平。

Riley 表示,這可能會促使銀行收緊信貸,“貸款機構必須更加保守,他們不會在風暴中盲目放貸。”