看跌期權瘋漲!美股 “投降式拋售” 或許還有續集

市場有點焦慮,期權市場的嘈雜聲是交易員爭相對沖的聲音。

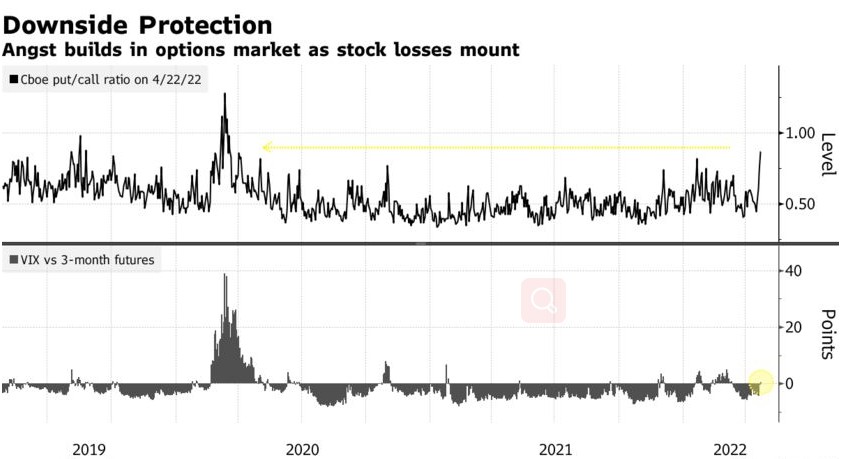

目前,市場上沒有正在下跌的只有對沖產品的價格。這個問題在股市尤其明顯,對沖股價下跌的看跌期權合約的相對成本達到兩年來的最高水平。但與此同時,VIX 波動率指數週一短暫升至較長期期貨上方。

智通財經 APP 注意到,週一美股再度強勢反彈,真如摩根大通所謂的短期修復,鑑於資者情緒疲弱、倉位偏低、系統性策略買入、季節性和超賣狀況,但是從波動率、及一再飆升的看跌期權合約來看,美股的投降式拋售似乎還未結束。

VIX 曲線倒掛,美股要飆升?

3 月 9 日,智通財經曾報道,VIX 波動率指數期貨今年許多時間一直處於的現貨溢價狀態,即短期合約的價格高於長期合約。這種結構表明,投資者異乎尋常地關注當前的風險,比如烏克蘭危機和隨之而來的大宗商品市場混亂。通常情況下,VIX 曲線向上傾斜 (期貨溢價)。

Susquehanna 國際集團衍生品策略師 Chris Murphy 表示,VIX 波動率指數曲線出現倒掛,“通常表明拋售正在接近近期底部”,主要是因為股市正在消化壓力。隨後,3 月 8 日至 3 月 29 日,標普 500 指數上漲約 11%。

美國股市基準期權指數——VIX 波動率指數週一短暫升至較長期期貨上方,這是在市場劇烈波動時出現的相對罕見的倒掛。衡量標普 500 指數期權成本的 VIX 波動率指數一度跳升至 31.60,隨後回落。週一大部分時間,VIX 指數現貨合約保持在三個月期合約上方。波動率指數曲線倒掛通常是在當前壓力時期形成的。

對於逆向投資者來説,所有這些輕微的倉位和負面情緒為股市的反彈創造了條件。摩根大通分析師 Marko Kolanovic 本月早些時候敦促投資者對股市進行部分獲利了結;他稱,未來幾天股市可能會反彈,收復此前一週的失地。他指出,買家包括剛剛結束回購活動的公司,以及將資金從固定收益基金轉移在到月底前配置股票資產水平的基金。

那美股熊市結束了嗎?

隨着國內疫情反覆引發了市場對全球經濟增長最大引擎之一的擔憂,週一,標準普爾 500 指數一度下跌 1.7%,隨後收復失地,收漲 0.57%,報 4293.12 點,前三個交易日累跌 4.3%。隨着全球投資者在美國政府債券中尋求避險,油價下跌,美債收益率停止了今年以來的持續飆升。

Piper Sandler & Co.期權部主管 Danny Kirsch 表示:“業績並沒有帶來一些人期待已久的擔憂緩解。目前唯一能起作用的就是對沖,由於對沖下跌需求旺盛,你會看到偏升、VIX 倒掛、看跌期權成交量激增,這些都是極端避險下的預期。"

許多人將股市視為對沖通脹的工具,部分原因在於,只要成本上升轉嫁給消費者,企業獲利就能受益。對於那些仍持觀望態度的投資者來説,防禦型股是首選,日用消費品本月表現好於其他所有主要行業。

Sundial Capital Research 分析師 Jason Goepfert 對美股則不那麼樂觀。 儘管市場情緒有所惡化,但要解除警報還需投降式拋售。投降式拋售 (Capitulation) 這一市場行為指的是投資者為只求從市場脱身轉向風險較小的投資品,而放棄先前的任何盈利,大舉拋售證券。

對摩根士丹利財富管理公司首席投資官 Lisa Shalett 來説,美聯儲的貨幣緊縮政策鼓勵了美元走強,這勢必會損害許多美國跨國公司的收益。她稱,這一點,再加上不祥的估值背景,意味着投資者將面臨更多痛苦。Shalett 在週一的報告中寫道:“在我們看來,熊市尚未結束。”

對沖下跌費用高,市場有點焦慮

在標普 500 指數接近近一年來最低水平之際,對沖成本上升是另一件令人擔憂的事情。美聯儲即將啓動可能是 1994 年以來最激進的加息週期,加劇了人們對經濟衰退的擔憂。

看跌期權成交量躍升,達到自 2020 年疫情爆發時崩盤以來的最高水平。 對沖交易似乎至少在週一給美股下跌踩了剎車,標普 500 指數一度出現兩年來首次連續三次跌幅超過 1% 的情況。過去 5 年,期權頭寸不斷膨脹的同時,股市偶爾也會觸底。

Goepfert 表示,芝加哥期權交易所看跌期權/看張期權比率"也在 1 月大漲,但只是短暫緩解跌勢,之後股市跌至較低水準"。 不過,多數情緒指標 “尚未顯示出極度悲觀”。

對沖成本也有所上升。以 SPDR 標普 500 ETF 信託基金——全球最大 ETF 為例。上週五,押注美國股市下跌 10% 的一個月看跌期權的隱含波動率比押注同期股市上漲 10% 的看漲期權高出 18 點;在過去兩年中,只有 18% 的時間市場出現了前者高於後者這一比例的情況。

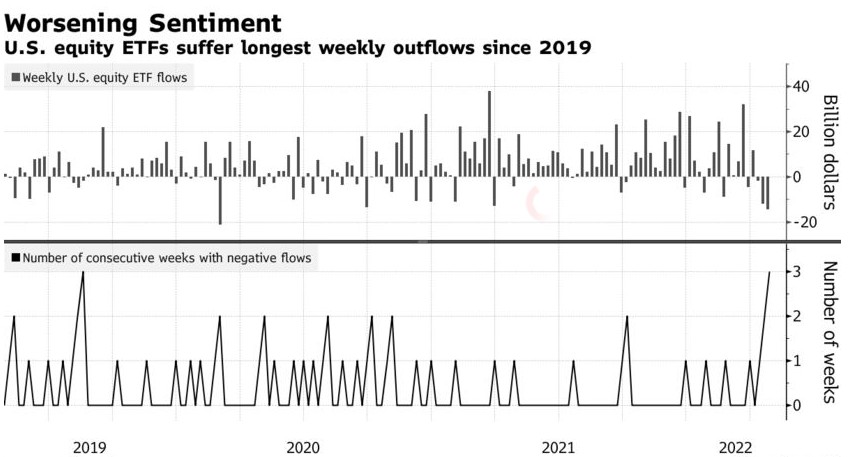

期權數據是股市投資者情緒惡化的最新證據。ETF 投資者是 2022 年最堅定的看漲者之一,但他們正在放棄逢低買入策略。彭博彙編的數據顯示,他們連續三週拋售股票——這是自 2019 年 8 月以來從未見過的持續拋售。

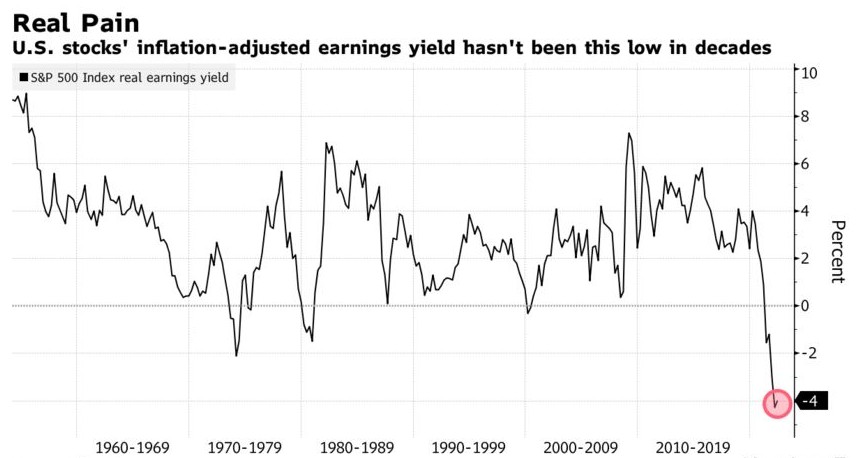

而且,撇開技術因素不談,多頭面臨的一個揮之不去的問題是,他們長期持有的 “股市沒有其他選擇” 的信條正受到威脅。隨着美聯儲面臨越來越大的加息和抑制通脹壓力,相對於債券而言,股票的估值優勢迅速萎縮。除 2021 年初的一段短暫時間外,標普 500 指數的收益率 (市盈率的倒數,衡量投資者持有股票的收益) 處於 2020 年以來從未見過的高水平。

從估值角度來看,與炙熱的通脹相比,股票的吸引力正在減弱。剔除通脹因素後的標普 500 指數實際收益 20 年來首次轉為負值,達到至少 1950 年代以來的最低水平。