華爾街最大空頭:悲觀預期下,標普可能跌到 3350 點

大摩長期看空美股的首席策略師 Michael Wilson 指出,股市大跌尚未結束,“冰” 的情景已經來臨,並會持續更久。在悲觀預期下,利潤壓力持續存在,銷售增長大幅減速,每股收益增長轉負,出現經濟衰退。

近日,美股接連暴跌,三大股指均創下一年多來新低。

暴跌之後,市場出現不同聲音。高盛策略師 Peter Oppenheimer 認為投資者已經消化了很多負面情緒,暗示暴跌後創造買入機會。而摩根士丹利長期看空美股的首席股票策略師 Michael Wilson 則在最新的報告中重申,股市大跌尚未結束,隨着經濟增長放緩的擔憂加劇,認為美股仍有進一步回調空間。

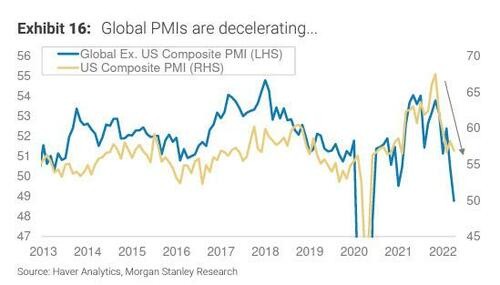

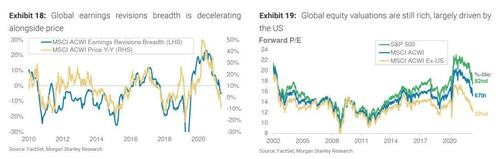

Wilson 警告稱,美股尚未給當前放緩的經濟增長定價。根據Wilson的公允價值框架,標普 500 指數當前定價仍是錯誤的,他利用 PMI 與股票風險溢價隨時間變化的關係,預測出當前水平下遠期市盈率是 16 倍,標普指數的價格區間為 3700-3800 點。

但這只是温和情況預測,Wilson 認為 “冰” 的情景已經來臨,並會持續更久。在悲觀預期下,明年第二季度標普指數可能跌到 3350 點。

“冰” 的情景已經來臨,並會持續更久

先來回顧一下 “冰與火” 的基本情景設定,去年,Wilson 在報告中指出,市場正處於 “冰” 與 “火” 的對弈之中,“火” 即經濟復甦過熱,通脹居高不下,美聯儲開啓緊縮政策;“冰” 指消費者信心急劇下降,經濟陷入衰退。

快進到現在,這些情景正在發生,通脹達到 40 年來最高水平,美聯儲比預期更早地轉向強硬的貨幣政策,消費者信心出現下降的跡象,“冰” 的情景來臨。

從增長率的角度來看,公司盈利增長率超過前一個週期的峯值後,現在開始減速。積極經營槓桿帶來的早中期收益已經過去,美國企業現在將面臨着銷售增長減速和成本上升的局面,利潤率壓縮和增長放緩將導致盈利增長放緩。再加上採購經理人指數(PMI)的減速,Wilson 預計明年的收益增長將出現下滑。

同時,Wilson 預計未來 12 個月股市波動率將保持較高水平。盈利增長放緩和波動率上升讓他堅信,“冰” 的情景已經到來,而且持續的時間比預計的更久。

為什麼 Wilson 的 “冰” 情景能在一個更熱更短的週期內持續下去?原因有四點:

俄烏衝突加劇了通脹壓力,尤其是在能源和食品方面,這些成本壓力將繼續影響本已低迷的消費者情緒。

勞動力和投入成本壓力仍然存在,並對企業利潤率構成風險。

緊縮的貨幣政策正在產生經濟影響,尤其是在住房市場,抵押貸款成本不斷上升,家庭的負擔能力正在惡化。

消費品庫存存在過剩的跡象,這意味着公司定價能力會受影響,並可能會持續幾個季度。

美股的三種預期情景

最後,Wilson 給出到美股三種不同的預期情景。

1、温和情況預測:3900 點

在這種情況下,市場遠期(2024 年 6 月)每股收益為 236 美元,市盈率為 16.5 倍。由於收益、經濟、政策和地緣政治的不確定性仍然很高,股票風險溢價(約 325 個基點)上升。鑑於市場短期內可能超過預測的基本情況,下跌的風險增加。

在收益方面,隨着成本壓力繼續加大,盈利增長放緩。到 2024 年,盈利預測遠低於普遍預期。具體來看,2022 年增長率 8%(普遍為 10%),2023 年增長 5%(普遍為 10%),2024 年增長 0%(普遍為 9%)。

簡言之,隨着需求放緩和成本壓力侵蝕利潤率,新冠疫情後的超額收益減少。

一句話總結:“火” 和 “冰” 兩種情景並存,因為美聯儲在經濟增長放緩的環境下繼續收緊政策。預計收益增長將放緩,市盈率降低,波動性加劇,未來 12 個月的市盈率和目標區間可能會在出現下行。

2、牛市情景預測:4450 點

在牛市的情況下,預測市場(2024 年 6 月)每股收益為 249 美元,市盈率為 17.9 倍。美聯儲在牛市中實現了軟着陸。美聯儲的鷹派路線對美國經濟增長沒有風險,隨着通脹消退,消費者信心反彈,供應鏈有序恢復,成本壓力隨着通脹走低而緩解,企業保持定價有時,積累的過剩庫存被家庭需求吸收。

這種情況還可能涉及疫情變化以及歐洲地緣政治形勢好轉。在這種背景下,市盈率擴大到 17.9 倍,股票風險溢價保持在低點(約 280 個基點)附近。在收益方面,增長不大,但到 2024 年仍為正值,利潤壓力減小。

一句話總結:收入增長放緩,但仍然是積極的,隨着通貨膨脹得到遏制,消費者信心反彈,消費品過剩庫存被消耗,成本壓力減輕,實現軟着陸,市盈率有進一步擴大的空間。

3、熊市情景預測:3350 點

在熊市中,預測遠期(2024 年 6 月)每股收益為 212 美元,市盈率為 15.9 倍。這種情況下出現經濟衰退。Wilson 預計收入增長在 2022 年減速,然後在 2023 年轉負(-10%)。2024 年每股收益增長率在走出衰退後開始反彈,全年增長 17%。

在這種情況下,2022 年和 2023 年的利潤率壓縮更為嚴重,到 2023 年,銷售增長出現收縮,通脹保持正增長。

一句話總結:勞動力成本上升導致的利潤壓力持續存在,銷售增長大幅減速,這種情況使得 2023 年的每股收益增長轉負。與此同時,儘管經濟增長放緩,金融環境趨緊,但更為頑固的通脹仍讓美聯儲走在鷹派道路上。