市場對美聯儲的預期是 “打破歷史”?

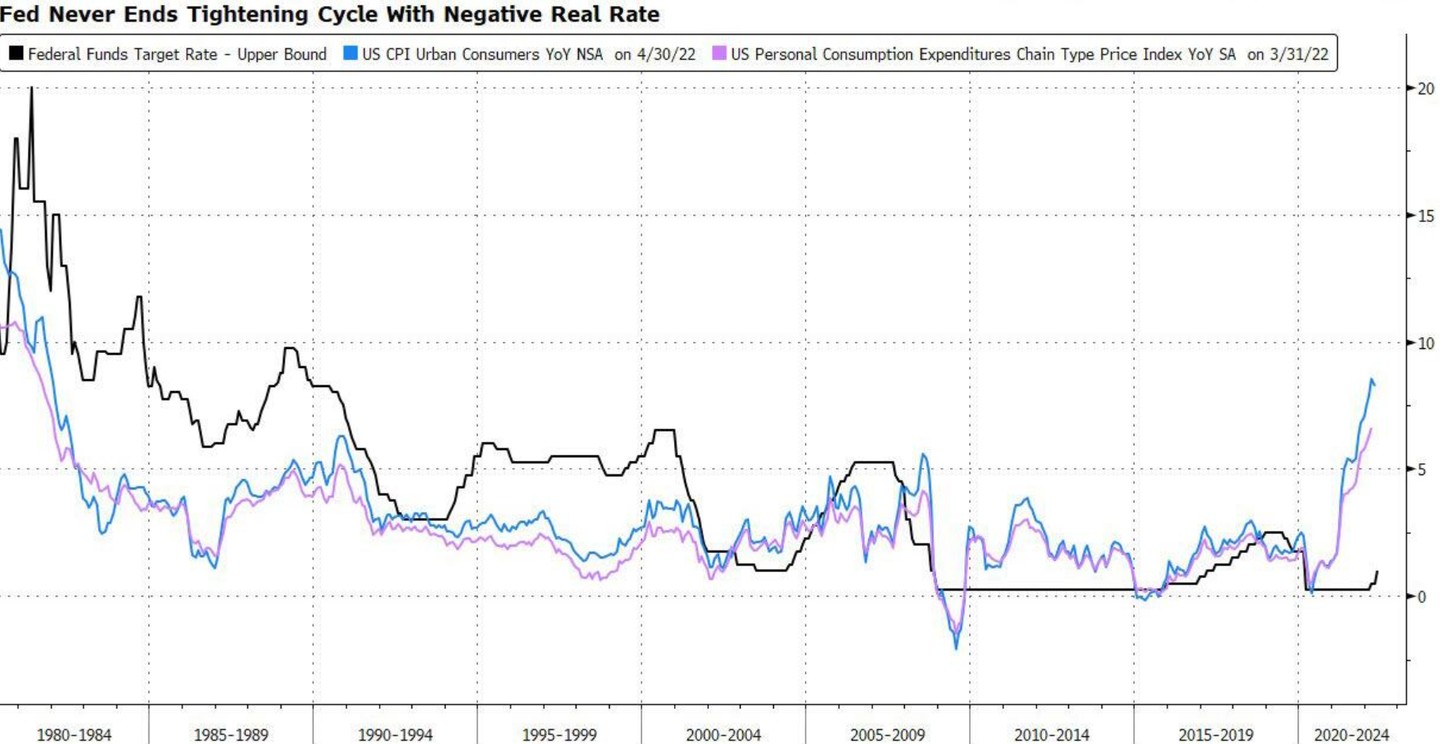

市場預計美聯儲將以-1% 的實際利率結束本輪緊縮週期,但在現代歷史上,這種情況從未發生過。

目前的市場定價與美聯儲將不惜一切代價對抗通脹的觀點並不一致。

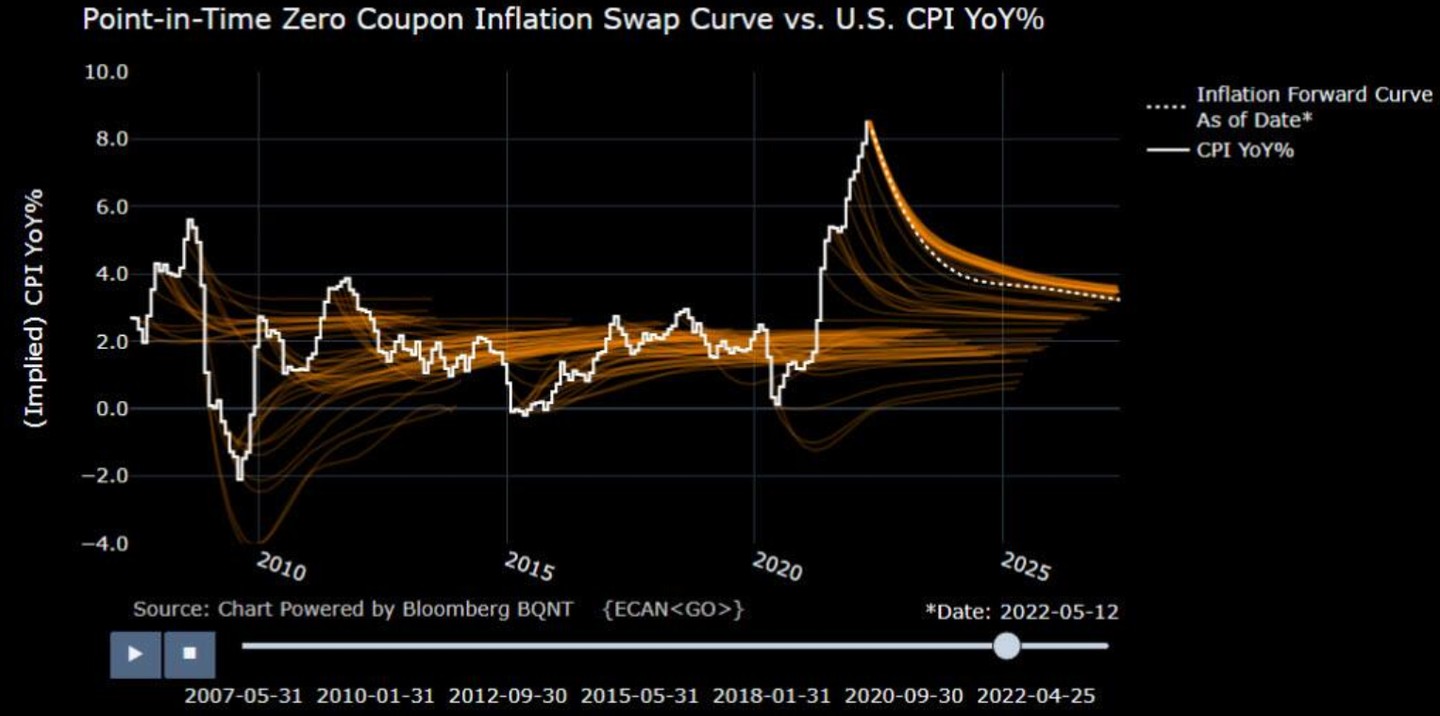

彭博數據顯示,投資者預計美國 CPI 將從 4 月 8.3% 的同比增速下降至 12 月的 5.86%,到 2023 年底跌至 4.09%,但這仍遠高於美聯儲的預期。

與此同時,交易員預計聯邦基金利率明年將在略低於 3% 的水平見頂,並在 2024 年開始下降。換句話説,市場預計美聯儲將以-1%的實際利率結束本輪緊縮週期。

然而,在現代歷史上,這種情況從未發生過。正如加拿大帝國商業銀行北美外匯策略主管 Bipan Rai 所説的那樣,美聯儲只在實際利率轉為正值時才停止收緊政策。

對此有兩種解釋。第一種解釋是定價有誤。最終利率預期過低,或者通脹預期過高。

第二種解釋是,投資者可能認為 2% 的通脹目標已經成為過去。隨着美國經濟進入下一個下行週期,通脹走高成為板上釘釘的事實,美聯儲將不得不把其通脹目標從 2% 提高到 3% 或更高水平。

從鮑威爾週五的講話中,我們可以得知第二種解釋的可能性較小。

上週三美聯儲會後公佈二十二年來首度一次大幅加息 50 個基點,美聯儲主席鮑威爾一週後重申,聯儲有意保持這樣的激進加息步調,並表示將視經濟形勢更大或更小幅加息。

鮑威爾承認,實現軟着陸難度很大,一些決定性因素是美聯儲無法掌控的。

“我們(美聯儲)能控制的是需求,不能真正通過我們的政策影響供應。供應是主要問題。而除此之外,還有一些重大的事件,全球發生的地緣政治事件會對明年左右的經濟起非常重要的影響。”

但是,鮑威爾稱美聯儲有工具讓通脹回落到 2%、讓通脹可控,雖然過程會痛苦。

讓通脹降至 2% 的過程也會有些痛苦,可最終,一旦我們不能做到,通脹在經濟中根深蒂固處於高位,那會是最痛苦的事。人們的薪水會因為高通脹失去價值,最後我們不得不經歷大得多的經濟下滑。因此我們的確需要避免那樣(的後果)。