美国通胀再创新高,华尔街也看不懂了

I'm PortAI, I can summarize articles.

“九月份之后继续加息 50 个基点、6 月 15 日加息 75 个基点、滞胀成了更严重的问题、最终利率将在达到 4%”,华尔街策略师和经济学家纷纷发表了对这份 “超预期” 通胀报告的看法。

美国 5 月通胀超预期爆表,CPI 同比上涨 8.6%,创 1981 年 12 月以来新高,并高于 4 月及预期的 8.3% 增幅;核心 CPI 同比上涨 6%,较 4 月的 6.2% 有所回落,但依然高于预期的 5.9%。

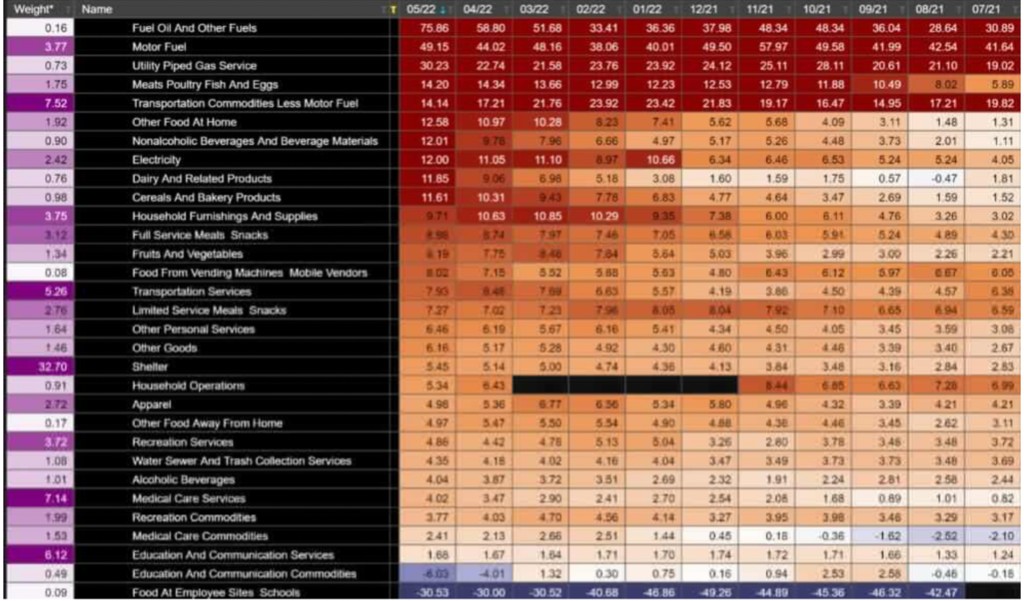

几乎整个 CPI 篮子中所有项目都在上涨,与一年前相比,只有两样东西更便宜,员工食堂食物、教育和通信商品。

5 月份,核心商品通胀全面上涨,大宗商品、新车和二手车价格分别环比上涨 1.0%、1.8%、0.7%。核心服务也非常强劲,环比增长了 0.6%,主要驱动因素是 OER 和租赁价格上涨。

这意味着通胀压力在美国经济中在变得根深蒂固,同时也令市场对于通胀已经见顶并开始下降的希望/预期破灭。

下面,将分享华尔街策略师和经济学家的一些反应,他们或多或少都对 “非暂时性” 通胀如此之高感到震惊。

- 高盛首席经济学家 Jan Hatzius:核心通胀广泛上涨,支撑美联储在 9 月份之前的每次会议加息 50 个基点,最终利率将在 2023 年第一季度达到 3.0-3.25%。

- Brean Economics:通胀没有减速迹象,在过去三个月里,核心 CPI 平均同比增长 6.3%。CPI 61% 的组成部分在去年上涨了 6% 以上,仅略低于 4 月份的 63%。这份报告应该会让美联储官员在准备下周的会议时感到不安。

- 施瓦布金融研究中心首席固定收益策略师 Kathy Jones:火热的 CPI 数据将 “使美联储保持在进一步紧缩的轨道上”,预计由于市场低估了正在加快的加息步伐,收益率曲线将会变平。

- 彭博行业研究美国首席利率策略师 Ira Jersey:由于 CPI 超预期,熊市走平并不令人意外。预计在某个时候会出现一些获利回吐,但至少在战术上,熊平可能会持续到下周的美联储 FOMC 会议。我们仍然不认为美联储会认真考虑上调 75 个基点,但市场可能会对这种可能性进行定价,鉴于核心 CPI 依然强劲,我们认为 9 月之后可能会有 50 个基点的加息。美联储可能会在今年尝试进入限制性区间,并考虑在加息至 4%之后暂停加息,让货币政策发挥 “漫长而可变的滞后性” 作用。

- AXS Investments 首席执行官 Greg Bassuk:未来的投资者关注的将不是关于通胀是否达到峰值,而是通胀将持续多久。过去一年我们都学到了一个教训,即任何一个数据都被证明是非常不确定的。下周我们将关注周二的 PPI 数据,下周三我们将从 FOMC 获得零售销售数据和更多评论。我们每周所做的就是将所有这些因素整合起来,看到并分析与价格上涨环境相关的一切。

- 安联集团首席经济顾问 Mohamed El-Erian:对美国债券市场对通胀报告的反应意味着(a)美联储更加激进,(b)更严重的经济放缓。宏观调控结果的重新分配,滞胀的可能性更大,衰退风险更高,更难转向高增长/低通胀。

- 量化对冲基金 Miller Tabak 的首席市场策略师 Matt Maley:这一超出预期的通胀数据改变了通胀峰值分析框架,并为美联储继续其激进的紧缩政策开了绿灯。此外,10 年期收益率的下降和收益率曲线趋于平缓,是一个信号,表明市场正在将滞胀视为一个更大的问题。

- TD Securities 的全球利率策略主管 Priya Misra:市场更接近定价体现 9 月加息 50 个基点,那对风险资产来说是可怕的,因为美联储在利率达到中性水平后可能也不会放慢步伐。

- MKM Partners 首席经济学家 Michael Darda:如果假设原油价格回落,加息 “魔杖” 就会突然被放弃,通胀问题就会消失,这有点愚蠢。

- Alpine Woods Capital Investors 的投资组合经理 Sarah Hunt:9 月份暂停加息是不可能的。上个月 “希望” 达到了顶峰,但由于石油、食品价格和租金不断上涨,很难再出现 “希望”。

- 美国零售联合会呼吁拜登降低关税以缓解价格压力:虽然美联储将继续实施其遏制通胀的长期战略,但我们需要政府和国会采取措施,立即降低价格。废除关税是其中一个步骤,也是最有效、最有意义的步骤之一。

- 巴克莱分析师 Jonathan Millar:美联储现在有充分的理由在 6 月份以超出市场预期的幅度加息。这有可能在 6 月,也有可能在 7 月发生。但我们还是改变了预测,现在预计 6 月 15 日加息 75 个基点。这不只是整体通胀率。如果所有这些都来自于能源,我们会倾向于忽略它。但这份报告中的一切都非常强劲,而且正在变得更加强劲。从历史上看,美联储避免震惊市场,比如,在没有定价的情况下加息 75 个基点,但下周可能是个例外。鉴于近期通胀数据的意外上行,美联储应该希望通过比预期更加鹰派的立场,来让市场感到意外。