互聯網板塊大反攻!基金經理重磅發聲:“最差的時候已經過去!”

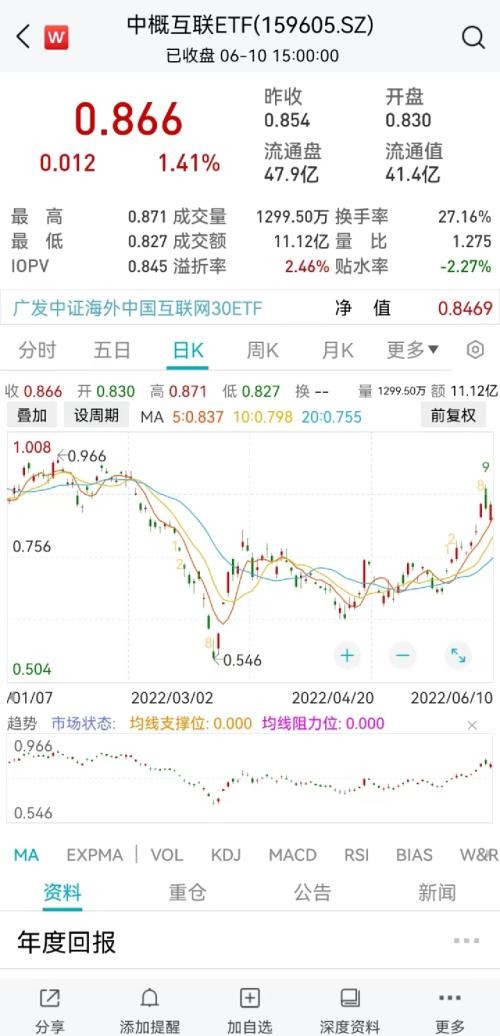

在近期利好因素的刺激下,中概互聯 ETF、港股互聯 ETF 等全線大漲,部分產品從本輪市場低點 3 月 16 日至今最高猛漲 58.61%,接近收復年初跌幅。與此同時,資金對該類跨境 ETF 也是 “越跌越買”,最新基金份額比去年末激增近 70%,同期淨流入資金也超過 610 億元。

在近期利好因素的刺激下,中概互聯ETF、港股互聯 ETF 等全線大漲,部分產品從本輪市場低點 3 月 16 日至今最高猛漲 58.61%,接近收復年初跌幅。與此同時,資金對該類跨境 ETF也是 “越跌越買”,最新基金份額比去年末激增近 70%,同期淨流入資金也超過 610 億元。

多位公募業內人士對此表示,國內互聯網行業最差的時候已經過去,由於估值仍處在歷史低位,當下仍然是配置此類資產的較好時機。不過,由於短期行情仍存在反覆,對於普通投資者而言,他們建議通過定投和低估值策略去佈局市場。

跨境 ETF 份額激增近 70%

互聯網科技主題增幅靠前

Wind 數據顯示,截至 6 月 10 日,全市場 68 只跨境 ETF 份額達 1973.17 億份,相較於去年底的 1167.62 億份,同比增長了 68.99%;總規模達 1605.83 億元,相較於去年底的 1104.62 億元,增長了 501.21 億元;以區間成交均價測算,今年以來資金淨流入 613.81 億元。

具體來看,目前 68 只跨境 ETF 中,今年以來份額增長較多的跨境 ETF,大多為互聯網科技主題,成分股包括阿里巴巴、美團、騰訊、快手、京東等個股。如今年以來增幅最多的恒生互聯網 ETF,其跟蹤標的為香港恒生互聯網科技業指數,截至 6 月 10 日,該基金虧損 6.12%,但基金份額達 525.03 億份,相較於去年底基金份額猛增 194.74 億份。

“主要還是這些跨境 ETF 投資的底層資產具備良好的投資價值。”博時基金指數與量化投資部 ETF 組副主管兼基金經理萬瓊直言,可以看到份額增長較多的如恒生科技、恒生醫療和中概互聯這些 ETF 投資的資產,均是各自領域的龍頭企業,也是大家常説的核心資產,長期看這些行業和這些企業仍然有很大的增長空間。雖然短期在政策、宏觀環境以及情緒等因素共同作用下發展遇到了一定的阻力,但短期困境並不改變這些資產的長期邏輯。“我們對中國未來的發展前景充滿信心,而在此期間符合中國經濟轉型升級方向的核心資產將充分受益。”

“此外,投資者能在這些資產短期遇到困難時逆勢加倉,充分體現了國內投資者的投資理念越來越成熟、越來越專業了,這也是這麼多年各個機構開展投資者教育的成果。” 萬瓊補充道。

華夏基金數量投資部副總裁魯亞運也認為,目前跨境 ETF 中,跟蹤恒生互聯網、恒生科技、中概互聯網、納斯達克100 等指數的產品佔了規模大頭,其中又以恒生互聯網 ETF、恒生科技指數 ETF 等為代表的幾隻跨境 ETF 份額增長較為靠前。

魯亞運分析,從投資角度來看,經過一年多的調整,港股輕裝上陣後,交易層面有向上動力,搶反彈的需求催生市場對此類 ETF 的關注,特別是在 3 月 16 日以來多次重磅會議利好的帶動下,疊加疫情影響消退、復工復產加快等因素,當前無論港股還是 A 股,市場信心均有所恢復。

“雖然港股有所反彈,但估值仍處在歷史上較低的位置,長期來看,伴隨着港股發行體制的改革創新、中概股迴歸和新興經濟企業赴港上市,港股市場的重要性在提升,這些企業長期投資邏輯並未發生改變,當前具備較高性價比。” 魯亞運表示。

華泰柏瑞指數投資部也總結表示,出現資金淨買入現象主要有四方面原因,一是在 ETF 市場的投資者較為成熟理性,一直有 “越跌越買” 的趨向;二是跨境 ETF 主要投向的境外上市的互聯網公司在過去 10 餘年取得了快速增長,塑造了比較堅實的 “信仰”,目前也依然代表着我國先進生產力的方向,因此大部分投資者對它們的長期前景比較樂觀;三是今年以來國內經濟形勢遇到了一定困難,疊加美聯儲緊縮週期啓動,人民幣匯率四月中旬以來貶值較為明顯,使境內投資者產生了境外資產的配置需求;四是近期為拉動經濟復甦,政策層面對互聯網公司的監管口徑有所放鬆,此外中美監管合作也取得了一些進展,前期的利空因素釋放,對投資者的情緒也有比較強烈的提振。

估值仍在歷史低位

中概互聯投資價值凸顯

受超預期財報刺激和消息面提振,近期中概互聯、恒生互聯全線復甦,投向這類 ETF 的投資者也快速回血。

以今年 3 月 16 日該類基金的年內低點起算,截至 6 月 10 日,廣發中概互聯 ETF 已經大漲 58.61%,嘉實中概互聯 ETF 猛漲 57.12%,多達 13 只恒生科技、互聯網 ETF 等跨境 ETF 產品,同期漲幅也超過了 40%。

談及大漲後中概股的投資機會,博時基金萬瓊認為,國內互聯網行業最差的時候已經過去了,當下仍然是配置這類資產的好時機。

“之前制約行業發展的最主要因素其實是政策面,其次才是宏觀環境、行業競爭格局等因素。” 萬瓊表示,首先從政策層面看,今年 3 月國務院金融穩定發展委員會是政策層面出現邊際向好的重要信號,最近的遊戲版號重新發放是對政策底的進一步確認。其次,從宏觀環境看,疫情、俄烏戰爭、通脹等不利因素未來也很難邊際惡化了,對市場的影響也將逐漸減弱。最後,從行業層面看,各家龍頭企業發展戰略從過去的 “攻城略地” 逐步轉變為開始重視盈利,未來這些龍頭企業增速或許不會像之前那麼快,但在盈利層面有很大潛力可以挖掘,未來盈利有望不斷超出市場預期。

“與之相應的是這些龍頭企業雖然從底部反彈了不少,但估值仍然處於歷史低位,因此當下仍然是配置以恒生科技為代表的互聯網核心資產的好時候。” 萬瓊表示。

華夏基金魯亞運也表示,當前反壟斷政策密集期已過,監管因素對港股互聯、中概互聯的影響在減弱。中國互聯網行業正在擺脱各種不確定性,重新顯現較清晰的基本面投資前景。

廣發中概互聯ETF 基金經理夏浩洋則認為,本輪中概互聯短期表現主要是受到多方因素影響所致,整體出現了反彈,但內部仍有分化。即一些業績表現較好的權重股受到市場資金追捧,出現了較大漲幅,而業績不及預期的權重股表現則相對較弱。

“當前,中概互聯板塊在政策端出現拐點,由緊週期向寬週期進行過渡。而海外地緣衝突以及美聯儲貨幣政策的影響也在邊際遞減,中短期維度看,前期壓制互聯網板塊估值的多項因素逐步緩解,未來互聯網投資將回歸業績主導。” 夏浩洋表示,就業績而言,目前經濟壓力仍然存在,對於二季度的業績或許要適當降低預期,不過若後續板塊利好政策相應落地,疊加國內經濟疫後復甦,中概互聯板塊的業績拐點或也將隨之到來,屆時板塊在低估值的背景下或將迎來真正的 “戴維斯雙擊”。

華泰柏瑞指數投資部也稱,短期內由於穩增長和保就業需要,以互聯網公司為代表的中概股應該還有一段比較寬鬆的發展窗口期,後續能否利用這段窗口期,加快從消費領域向數字經濟和科技創新領域的轉型,或者在海外市場進行相關產業鏈上下游的投資併購,搶佔數字經濟這個發展新高地的全球市場份額,或許將成為決定互聯網公司未來發展前景的關鍵因素之一。“如果互聯網公司能夠把握住這個時代機遇完成轉型,那麼長期可能將創造出比較可觀的投資價值。”

後市科技、醫療性價比較高

投資者可以定投等方式參與

值得注意的是,在基金份額變化前十中,還出現了一隻醫藥主題 ETF——恒生醫療 ETF,該基金今年以來資金淨流入達 31.83 億元,在整體機會把握之外,板塊的結構性投資機會也受到各類機構投資者關注。

在博時基金萬瓊看來,站在當前時間點看,科技和醫療相對性價比更高。短期來看,醫療行業確實是受集採政策的影響,以及疫情造成的部分醫療需求的減弱給上市公司短期業績造成了衝擊,但是長期來看,醫療保健行業的投資邏輯並沒有改變,老齡化、可支配收入提升等因素導致醫藥消費在整體消費中佔比持續提升,需求端增長確定性極高。“同時,醫療保健行業收入增速整體來看還是不錯的,這個增長是在醫院終端未恢復至疫情前水平的情況下實現的。”

對於後市中概股中一些細分領域的投資價值,廣發基金夏浩洋表示,中概股中有許多優秀的公司值得投資者長期關注,其中互聯網板塊的公司尤是如此。互聯網行業的長期發展路徑很多,可依靠打磨自身的研發能力,數字化與產業互聯網結合,推進全球化戰略,發展元宇宙等手段打開估值邊界;未來,中國互聯網的重要性或將會越來越顯著。投資者可以充分關注當前中概股中與上述細分領域相關的互聯網企業的長期配置價值,分享互聯網高速發展帶來的紅利。

在具體佈局 ETF 產品的投資建議上,夏浩洋進一步表示,普通投資者可以考慮通過指數化投資的方式進行配置,當前市場中有許多中概互聯板塊的 ETF 品種都是投資者可以參考的標的。通過相對透明、分散的方式投資一籃子中概股成份公司。“需要注意的地方主要在於,近期部分相關 ETF 由於QDII額度緊張等原因,出現了申購上限大幅下調的情況,投資者要充分關注板塊 ETF 場內交易的折溢價率,注意投資風險。”

華泰柏瑞指數投資部認為,在當前市場環境下,雖然互聯網相關指數近期都有一定程度反彈,但估值依然處於比較合理的區間,下行風險相對可控。未來,由於互聯網公司可能將更多參與到數字產業化和產業數字化的歷史進程中,相比此前以消費業務為主的經營模式,基本面短期的爆發性可能減弱,更多呈現長期平穩增長的趨勢,同時受到監管政策和國際環境的影響而短期波動。

因此在投資過程中,華泰柏瑞指數投資部表示,投資者可以根據自身能力及風險承受度,或者選擇長期持有相關 ETF 產品,爭取把握數字經濟的長期發展紅利,或者保持對監管政策和國際環境變化的敏感性,進行一定的中短期買賣操作。

“反彈之後的港股估值仍處在底部區域,但短期行情難判斷,抄底仍需謹慎。” 華夏基金魯亞運建議投資者應根據自己風險承受能力,在堅定看好的前提下,通過分批的方式把握逢跌佈局機會,或者選擇定投的方式參與,分散化的在底部區域積累籌碼、耐心持有,靜待板塊估值修復和業績催化。

萬瓊表示,對於普通投資者來説,對於高波動的產品定投策略是一個不錯的選擇。另一個簡單的策略是投資者只在指數低估的時候進行投資,“比如設定一個標準只在指數估值處於歷史 30% 分位以下,或者絕對估值在一定數額以下時才投資,同樣在具體投資的時候也可以分成幾筆進行投資。”

“總的來説,建議各位投資者在投資時保持耐心、保持一顆平常心,只在自己力所能及的範圍內進行投資,不要借錢投資。” 萬瓊説。