美聯儲激進加息後大漲,這一次市場還會 “樂極生悲” 嗎?

美股 “大漲後回吐漲幅” 的劇情僅在今年就已上演三次。

美國風險資產在隔夜經歷了久違的狂歡夜:納斯達克 100 指數上漲 4% 創 20 個月最佳,標普 500 指數七週來首次收高於 4000 點。

所有人都沉浸在喜悦之中,暢想着黎明前最黑暗的時期已經過去。但是,仍有不少業內人士保持清醒,並敲響了警鐘。

畢竟相似的場景僅在今年就已經上演了三次:一顆甜棗只能維持短暫甜蜜,無情的巴掌在第二天就會直接落下。

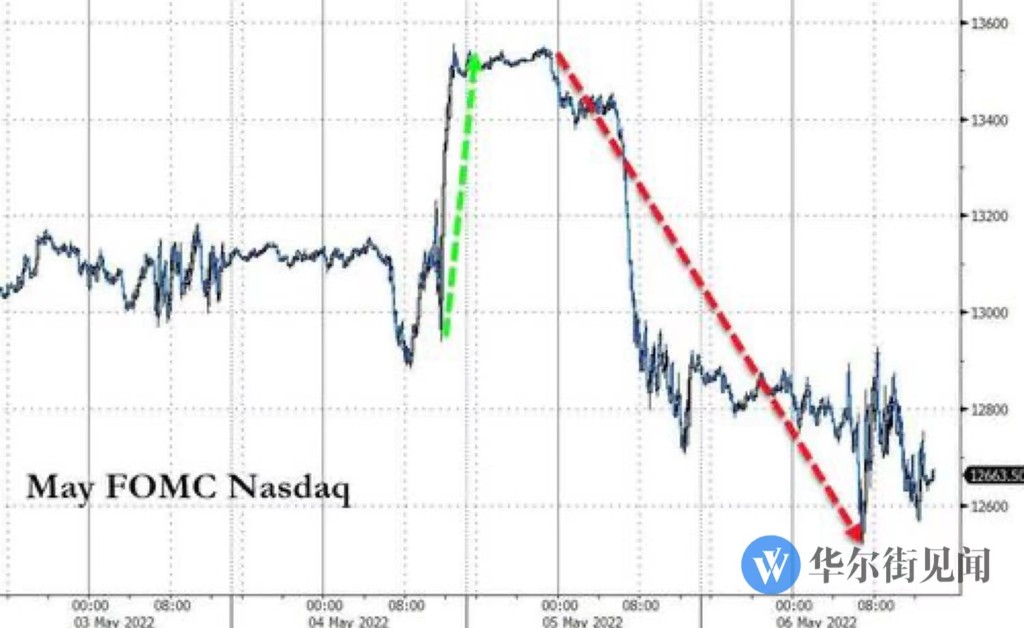

美聯儲 3 月、5 月、6 月三次加息先後呈現了同樣的劇情:先是引發美股大漲,再是隔日回吐全部漲幅,並繼續下行。

6 月 15 日 FOMC 會議當天,納斯達克 100 指數上漲 2.49%,隔日回吐全部漲幅

5 月 4 日 FOMC 會議當天,納斯達克 100 指數上漲 3.41%,隔日回吐全部漲幅

狂歡難以長久

總而言之,不少美聯儲觀察人士認為,市場對美聯儲表態的解讀過於片面,這才促成了隔夜的狂歡,但終難以長久。

所以他們認為,7 月的基本劇情可能依舊是,市場先是將美聯儲的表態解讀成一顆蜜棗,但是美夢只能維持一夜,到第二天之後,投資者就會被巴掌打醒。

並且根據投資機構 Bespoke Investment Group 的數據,從歷史上看,美聯儲 FOMC 會議當日的美股大漲都難以持續。

媒體稱,該機構分析師 Jake Gordon 表示,當標普 500 指數在當日漲超 1% 時,第二天的平均跌幅為 0.3%,出現上漲的概率不到一半。

他在還在報告中寫道,在接下來一週,以及在下一次 FOMC 會議之前,股市都呈現下跌行情:

目前的漲勢很有趣,但從歷史上看,當標普 500 指數在 FOMC 會議當天表現良好時,通常會在會議日期之間出現 ‘延遲反應’。

對於隔夜的美股狂歡,摩根士丹利(Morgan Stanley)美國首席股票策略師 Mike Wilson 也持謹慎態度。

他在接受採訪時指出,目前華爾街因預計加息速度會超預期放緩而感到十分興奮,這個想法是不成熟的,並且存在問題:

在美聯儲停止加息之後,在衰退開始之前,市場總會出現反彈......(但是)這次美聯儲停止加息和經濟衰退之間不太可能有很大的間隔......最終,這將是一個陷阱。

與此同時,市場研究機構 Renaissance Macro Research LLC 的美國經濟研究主管 Neil Dutta 表示:

市場先出手,然後再提出問題......我不認為通脹能夠配合,讓降息行動成為可能。鮑威爾一再表示,經濟需要放緩才能實現目標。而適度的衰退可能不會起作用,(因此)他們將不得不採取更多措施。

國民西敏寺銀行(NatWest Markets)的分析師在報告中寫道:

市場顯然認為,今天的關鍵是美聯儲最終會下調緊縮力度。但是,現在很難擺脱美聯儲在新聞發佈會上的表態,認為他們已經找到 ‘轉鴿點’......如果有的話,根據我們今天聽到的信息,可以預計在今年的剩餘時間裏,美聯儲官員對聯邦基金利率的預期中值可能會更高。

投行和機構證券公司 Piper Sandler 的分析師 Roberto Perli 和 Benson Durham 認為,股市上漲以及短期收益率跌幅大於長期利率跌幅,是 “預計降息的概率增加或時機提前後,會出現的典型市場反應。”

華爾街見聞此前提及,一位前美聯儲高官、聯儲的老領導也同樣認為,鮑威爾並沒有表露更偏鴿派的立場, 美聯儲會將利率升至比目前市場預期高得多的水平。

針對隔夜大漲,2018 年卸任紐約聯儲主席的前美聯儲 “三把手” 杜德利(William Dudley)評論稱,我們目前看到的市場反應只是 “壓抑後的反彈”,因為 “風險事件結束了”。

流動性不足和倉位處於低位 助推隔夜大漲

此外,華爾街人士還從技術角度進行了分析。

富國銀行投資研究所(Wells Fargo Investment Institute)的高級全球市場策略師 Sameer Samana 認為,隔夜風險資產的大幅上漲可能是由於流動性不足和倉位處於低位的因素。而隨着標普 500 指數接近去年 10 月以來的最佳表現,此次大漲只會讓金融市場更為放鬆。

Samana 提及,自 6 月美聯儲激進加息以來,衡量市場壓力的跨資產指標已大幅緩解,這可能使美聯儲保持鷹派立場,讓股市反彈看起來頗為脆弱。

Samana 還補充道:

一旦倉位水平更加均衡,宏觀背景將基本保持不變:粘性通脹、政策趨緊,以及經濟和消費表現疲軟......當前水平的風險/回報(比率)相當糟糕,而風險的進一步增加和金融環境的放鬆將推動美聯儲進一步加息。