華爾街最準分析師:市場不再害怕美聯儲,所有人都很悲觀但就是不拋股票

美銀策略師 Michael Hartnett 認為,現在處於 “週期性熊市”,股票已接近交易區間的頂部,市場尚未看到 “最終底部”,該底部可能會在明年出現。

美股市場正處於一場 “教科書式” 的熊市反彈,美股底部尚未出現。

美國銀行首席投資策略師 Michael Hartnett 在最新的研報中指出,大家不再害怕美聯儲,所有人都很悲觀但就是不拋股票,但美聯儲真的會在標普 500 處於 4500 點的時停止加息嗎?根據 “週期性熊市” 的觀點,美股已接近交易區間的頂部,市場尚未看到 “最終底部”。

值得一提的是,Hartnett 被稱為華爾街今年最準分析師,他曾精準地預測了美股上半年的大跌,也曾在一個月前預測到美股這波強勁的反彈。

這是一場 “教科書式” 的熊市反彈

Hartnett 在報告中指出,自 1929 年以來,標普 500 指數在 43 次熊市反彈中的平均漲幅為 17.2%,平均持續時間為 39 個交易日,而這一次:41 天內漲幅達到 17.4%,這是一場 “教科書式” 的熊市反彈。

熊市反彈的另一個特點是,漲幅總是很小,標普 500 指數其中 30% 的漲幅都可歸因於四隻股票——亞馬遜、蘋果、微軟和特斯拉。

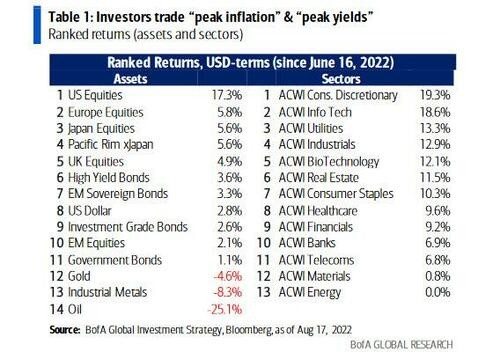

而美國股票佔全球股市漲幅的 86%。其中最大贏家是增長板塊和公用事業,輸家是能源和材料板塊,投資者往往在 “通脹高峰” 和 “收益率高峰” 時交易,換言之,即 “拐點”。

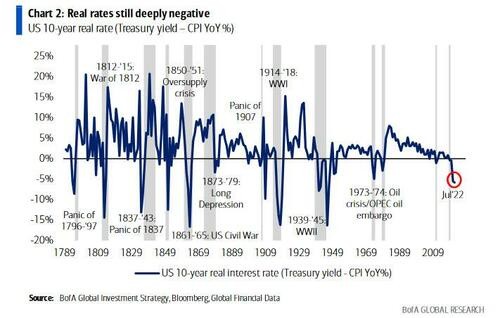

熊市強勁反彈背後還有另一點原因,儘管人們都在談論收緊金融環境,但美聯儲從未真正做到這一點,儘管最近大幅加息,但實際利率仍為負值。Hartnett 認為,美聯儲的緊縮力度太弱,美聯儲在疫情期間購買的總計 5 萬億美元的債券,目前只賣出了 2 萬億美元。但從目前散户情緒及 Meme 股的反彈來看,不少投資者似乎忘了美聯儲在加息路上還有很長的路要走。

此外,從歷史來看,美聯儲上一次以負實際利率結束加息週期是在 1954 年,因此即使假設未來 6 個月CPI漲幅減半,明年春季通脹率仍高達 5-6%,美聯儲加息還遠沒有結束。

美股尚未見底

根據 Hartnett 的 “長期觀點”,標普 500 家公司 12 個月的每股收益估計為 220 美元,應用 15 倍的 “20 世紀市盈率” 可以得到 3300 的標普 500,應用 20 倍的 “21 世紀市盈率” 可以得到 4400 的標普 500,這就是市場的交易區間。

但問題是,根據 Hartnett 的説法,21 世紀高 PE 的驅動因素都在逆轉:量化寬鬆、財政緊縮、貿易自由流動、人員、資本、地緣政治穩定;高通脹意味着長期觀點仍然是現金、大宗商品、波動性要優於債券和股票;雖然通脹將出現在供應不足的事物中——能源、工人、租房、食品、原材料,但通貨緊縮將出現在那些我們供過於求的東西上——政府債務、辦公樓、手機、流媒體......

因此,Hartnett 堅持 “週期性熊市” 的觀點,即股票已接近交易區間的頂部,市場尚未看到 “最終底部”,該底部可能會在明年出現。

Hartnett 表示:

自 1 月 21 日以來,每流入 100 美元,只有 2 美元流出……大家不再害怕美聯儲,儘管所有人都很悲觀但就是不拋股票。

但迄今為止最經典的熊市反彈,最終是自我毀滅的反彈……你認為標普 500 高於 4500 點,美聯儲真的會停止加息嗎?

此外,隨着明年春季通脹將達到 5%-6%,未來幾個月美聯儲量化緊縮可能會顯著加強,這將對信用利差和股票乘數造成負面影響。

同時,房地產趨勢 “已經很危險”,美聯儲進一步收緊政策,信貸、消費者和勞動力市場可能會承受更大的壓力,這對企業每股收益不利。

最後,Hartnett 指出,將 “務實地看跌 2022 年,而不是教條主義地看跌”,因為如果服務通脹跟隨商品通脹迅速走低,那麼將有利於 CPI 跌至 4%以下的前景。此外,如果美國沒有出現經濟衰退,那麼在當前的 “政府救助時代”,對企業利潤來説是利多的。