跌幅已經排到史上第三!美股又創了新低,重要技術指標失效

此前的幾輪熊市中,20 個月內美股平均跌幅達到了 39%,而今年以來標普 500 跌幅是 20%,而且所有的底部都是美聯儲降息時形成的。目前交易員預計,美聯儲利率在 2023 年 4 月之前不會見頂。

美股這輪熊市正在滑向失控。

華爾街見聞介紹過,今年9月,標普500和道瓊斯工業指數創下2020年3月美國新冠疫情爆發以來的最大月度跌幅,分別跌了9.3%和8.8%,同時是2002年以來最差的9月同期表現,納斯達克指數當月跌幅達10.5%。

從季度來看,今年三季度,標普500指數下跌5.3%,為連續三個季度下滑,這是自2008 年金融危機以來最長的季度連跌。以科技股為主的納斯達克綜合指數本季度下跌4.1%,週五創下自2020年7月以來的最差收盤水平。

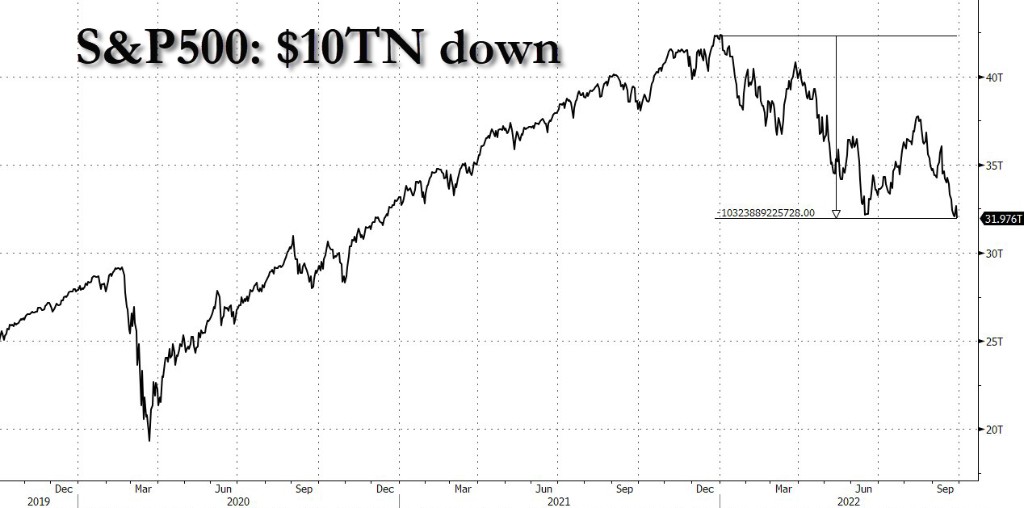

標普今年以來累計下挫了25%,跌幅已經排到史上第三(1931年以來)。相比今年1月的紀錄高位,標普500的市值蒸發約10萬億美元。

多頭的絕望時刻

現在的市場人心思“底”。

投資者已經極度悲觀,市場已經超賣,機構的股票配置倉位已經處於歷史低位,從技術的角度,反彈的條件已經具備。

但在美聯儲無情的打壓下,這些技術支撐正在失效。

有媒體提到,儘管標普500收復了1月至6月期間一半的熊市跌幅,但夏季的上漲攻勢仍然偃旗息鼓,自熊市低點反彈50%被認為是一個能預示新一輪牛市的完美指標,但如今,6月的低點已經被跌破,一系列整數關口和關鍵趨勢線(如100日平均線)也失效了。

在無情的拋售中,那些頑固的“死多頭”也開始動搖。

摩根大通的策略分析師Marko Kolanovic曾經是最堅定的多頭之一,但他現在也悲觀地強調央行政策失誤和地緣政治升級的風險。

最近地緣政治和貨幣政策風險增加,使我們的2022年美股目標位面臨風險。

儘管我們仍秉持高於共識的樂觀態度,但這些目標可能要到2023年或上述風險緩解時才能實現。

Kolanovic對標普500今年年終的目標價為4800點,比本週五收盤高34%。

而更讓多頭絕望的是,如果把歷史上數輪熊市的數據都拉出來做個對比,如今美股的痛苦可能還沒有到頭。

據媒體統計,此前的幾輪熊市中,20個月內美股平均跌幅達到了39%,這意味着美股還有19%的下跌空間,而現在9個月的熊市持續時間,還不到過去14輪熊市週期平均持續時間的一半。

將美聯儲緊縮週期與美股牛熊週期對比可以發現,雖然並不是每一輪加息週期都預示着股市末日,但在美聯儲改變緊縮路線之前,市場的尋底之路都是綿綿無絕期。

這意味着,市場將不得不思考,央行要到緊縮到什麼程度才肯收手。

在此前的6次熊市中,所有的底部都是美聯儲降息時形成的。目前交易員預計,美聯儲利率在2023年4月之前不會見頂。

為什麼人們每次都錯判通脹?

市場之所以這麼痛苦,很大程度上是因為對通脹的誤判,以及對美聯儲救市的慣性依賴。

通脹是目前推動資產估值變化的最重要因素,但幾乎沒有人能夠準確預測通脹可能走向何方。

為什麼會這樣?

美銀證券的全球經濟學家Ethan Harris認為,專業的機構預測者、政策制定者和交易員都對忽視了上世紀70年代的通脹情景。彼時高企的通脹迫使三位美聯儲主席將利率提高到10%以上,直到20世紀80年代通脹狂潮才終於消退。

而現在,人們總是天真地認為,通脹可能在短時間內快速見頂。

這週五公佈的美國8月核心PCE物價指數同比增長了4.9%,這是美聯儲最看重的物價指標,而市場的預期是4.7%。9 月中旬公佈的 CPI 數據也因為超出市場預期而引發市場巨震。在歐洲,歐元區9月CPI同比增幅達到創紀錄的10%。

與此同時,經濟學家、政策制定者和交易員卻在考慮美國通脹在2023年趨近或低於3%的可能性。

Harris表示,這些人士帶着“潛在的偏見”看待問題,最大的偏見就是忽視上世紀70年代的教訓,他們認定菲利普斯曲線已經死亡,眼裏看不到與這個假設相反的證據,結果等來的卻是一個痛苦和緩慢的投降過程,這在過去一個月裏達到了頂峯。