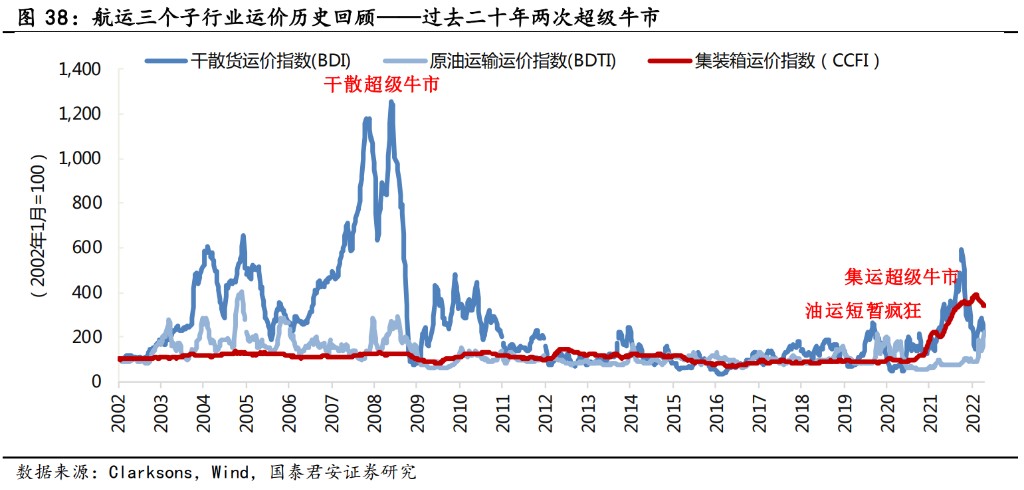

过去二十年有两次航运超级牛市,这次轮到油运了吗?

過去兩年,油運市場完成供需尋底,未來兩年,油運市場確定景氣復甦,供需改善已開啓。“需求意外” 疊加 “供給瓶頸”,將提供油運 “超級牛市” 期權。

油運業,是除航空業以外,另一個受疫情顯著影響的交運子行業。新冠疫情大流行初期,全球原油消費現二戰以來最大縮減,油價暴跌刺激儲油,引發油運市場 2020 年 3-4 月短暫瘋狂。

隨後,原油消費緩慢恢復且油價上行,而油運市場卻進入長達兩年的供需尋底,原油去庫與浮倉釋放導致產能利用率降至二十年穀底。

2022 年以來,地緣衝突為油運業提供難得的 “超級牛市” 期權。俄烏衝突打破全球原油貿易均衡,對俄製裁若嚴格執行,將引發全球油運貿易重構,或導致油運 “需求意外”。且未來兩年全球船廠訂單趨於飽和,油輪 “供給瓶頸” 隱現。

國泰君安證券分析師嶽鑫、尹嘉騏在其 10 月 20 日發佈的《油運復甦已開啓,需求意外在路上——油運行業深度研究》報告中表示,“需求意外” 疊加 “供給瓶頸”,提供油運 “超級牛市” 期權。

1.航運牛市成因——“需求意外” 疊加 “供給瓶頸”

過去二十年,航運市場共出現過兩次令人影響深刻的 “超級牛市”,一次是 2007 年-08 年的幹散貨超級牛市,另一次則是 2020 年至今的集運超級牛市。

通過對過去兩次超級牛市的回顧,國泰君安證券發現航運 “超級牛市” 的產生條件是 “需求意外” 疊加 “供給瓶頸”:

1.2007-2008 年,幹散貨超級牛市

(1)需求意外:中國工業化和城鎮化快速提升,以及中國鐵礦石品位持續下降,導致中國的鐵礦石海運進口量超預期旺盛增長。

(2)供給瓶頸:船隊預期高景氣持續而大量造船,而船廠產能擴張緩慢,導致船廠產能瓶頸凸顯。

2.2020-2022 年,集運超級牛市

(1)需求意外:疫情下美國進口需求超預期持續旺盛。新冠疫情大流行,美國宅經濟與財政刺激推動美國從亞洲大量進口產成品,亞美航線集運貨量自 2020Q4 超預期高增長,且至 2022 上半年仍保持較 2019 年增長達三成,顯著高於 2014-19 年僅 3.6% 的長期增速中樞。

(2)供給瓶頸:疫情下集運供應鏈紊亂。十年前歐美已完成製造業向亞洲外包與高集裝箱化,過去十年集運進口供應鏈習慣於低速增長,部分環節嚴重缺乏供給彈性。疊加疫情下,美國內陸供應鏈效率下降,港口持續擁堵,集運有效運力反而下降。

2. 需求意外:對俄製裁或重構原油貿易,航距拉長

國泰君安表示,當下,對俄製裁已成為全球油運貿易結構變化的最大不確定因素。若對俄製裁嚴格執行,將可能重構全球油運貿易結構,或導致油運平均航距拉長,而引發油運 “需求意外”:

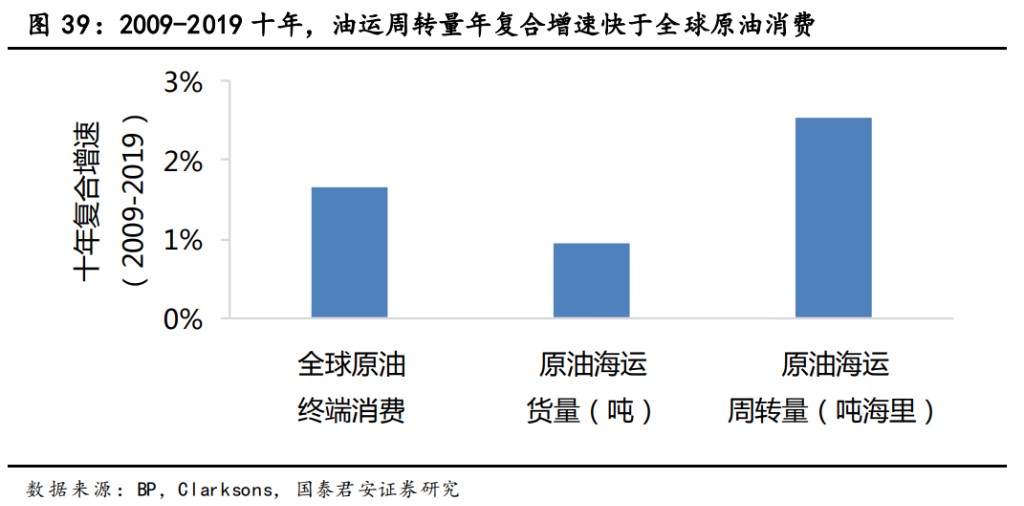

1.過去十年,油運平均航距年複合增長超 1.6%。

過去十年,油運週轉量(噸海里,反映海運需求)的年複合增速超過 2.5%,高於油運貨量的 1%,以及全球原油消費的 1.7%。原因在於,發展中國家崛起,以及美國頁岩革命,推動全球油運貿易呈現 “需求東移、供給西移” 的結構性變化,導致油運平均航距持續拉長。

- 需求東移——過去十年亞太原油需求佔比持續提升歐美經濟增速放緩,且新能源結構佔比提升,亞太已成為全球原油消費的主力,亦是過去十年全球原油消費增量的主要貢獻者。

- 供給西移——過去十年北美原油供給佔比明顯提升中東,原油儲量佔全球原油總儲量近半,供應全球超 1/3 原油,亦是亞洲最大原油供應來源。而過去十年,頁岩革命使得美國從原油淨進口國轉變成為淨出口國。美國在全球原油海運出口占比,已由 2016 年的 1%,提升至目前的 8%,部分替代中東對日本等遠東地區的原油供應。美國至遠東的海運航距,是中東至遠東的 3 倍,貿易結構變化導致全球油運平均航距持續拉長。

2.對俄製裁,將可能導致油運 “需求意外”

俄羅斯是歐洲原油重要進口國,供應歐洲原油進口近三成。對俄製裁,將可能引發全球油運貿易結構重構,或導致油運 “需求意外”。

從短期來看,俄烏衝突對 VLCC 油運需求增量極為有限,主要是刺激油價上漲預期引發搶運,從而導致油運運價短期波動。中東 - 中國航線 VLCC 的 TCE 在 3 月第一週衝高回落,4 月中旬再次衝高回落至負值。同時,油價高企,導致原油補庫意願不足,甚至短期抑制部分消費。

中長視角,對俄製裁,將打破多年形成的全球原油貿易均衡,並可能引發全球油運貿易結構的重構,或導致油運 “需求意外”。歐洲從俄羅斯進口的原油貨量,相當於全球油運貨量的 7%,以往經由陸上管道及黑海小型油輪短途海運。若歐洲大幅減少從俄羅斯進口原油,將可能需要轉而由北美/中東/西非等進口替代。同時,考慮到全球原油供需均衡的脆弱性,俄羅斯原油應不會退出國際貿易,或將轉向亞洲等出口替代。

若對俄製裁嚴格執行,對全球油運貿易結構影響將複雜且深遠。整體而言,將大概率降低油運市場在沒有地緣衝突與區域制裁下的運輸經濟性,“捨近求遠” 將導致油運平均航距拉長且運輸效率下降,或產生油運 “需求意外”,進而加速油運業產能利用率修復。

3.供給瓶頸:船台緊張船價高企,油輪供給瓶頸隱現

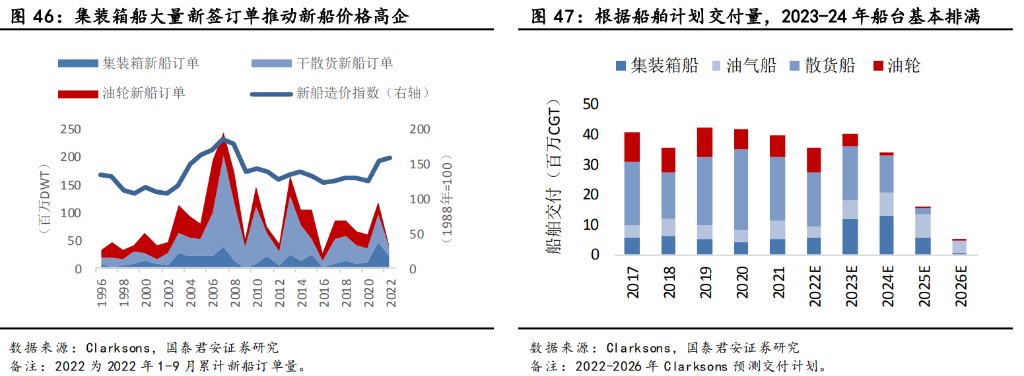

國泰君安認為,未來數年,油輪新增運力將可能存在 “供給瓶頸”。目前船台緊張船價高企,且新能源高效能船舶技術路線仍未成熟,將抑制油輪船東資本開支能力與意願:

1.船廠未來兩年訂單趨於飽和,船台緊張

過去兩年集運市場呈現超級牛市,且集運公司對集裝箱船新增資產回報率上行預期樂觀,自 2020 年四季度大量簽訂集裝箱新船訂單,2021 年新籤集裝箱船訂單量創十年新高。根據船廠過去五年產能估算,主流船廠未來兩年船台已基本排滿。

2.船價高企,或抑制船東資本開支意願

根據 Clarksons 統計,目前 VLCC 新船造價達約 1.2 億美元,較 2019 年上漲近三成。按此估算,新造 VLCC 的盈虧平衡 TCE 將可能超 3 萬美元/天,已高於目前行業存量 VLCC 的平均盈虧平衡線。