110 億美元了!美聯儲 “悄悄” 支援瑞士,全球 “美元荒” 有多嚴重?

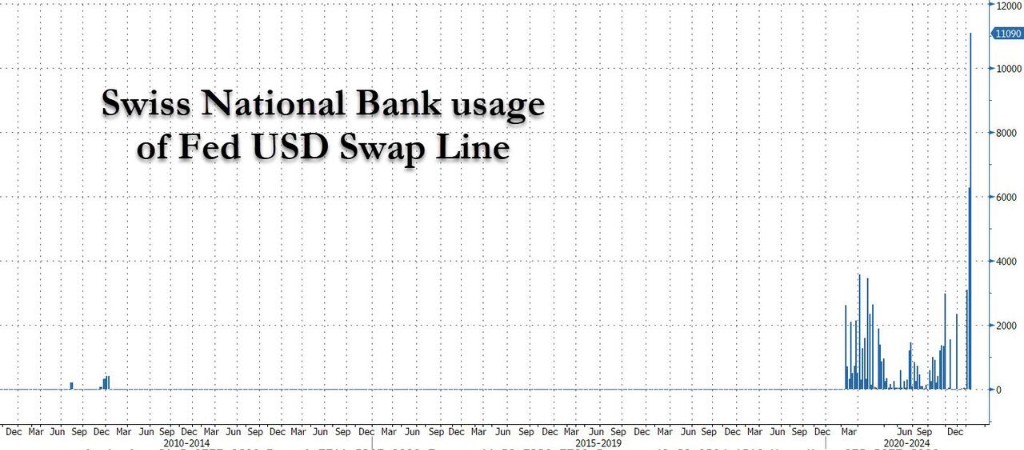

近幾周,美聯儲不斷 “大手筆” 向全球其他央行注入美元流動性,對瑞士央行提供的流動性互換額度幾乎每週都在翻倍,反映出強勢美元已經對市場流動性造成了一定破壞。

美元資金短缺繼續在全球資金市場引發衝擊,美聯儲又 “悄悄” 支援瑞士央行了。

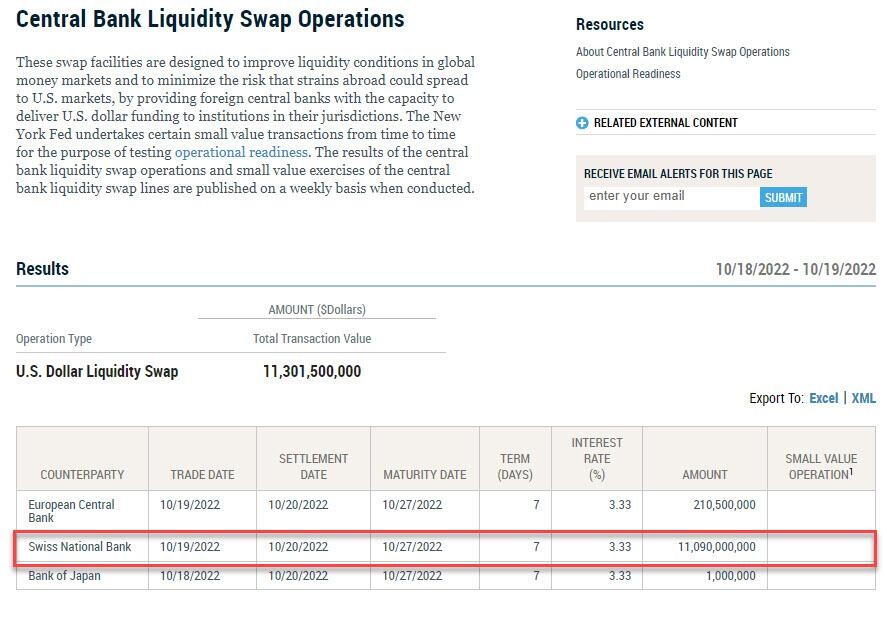

10 月 19 日週三,美國紐約聯儲官網的央行流動性互換操作紀錄顯示,美聯儲繼續對瑞士央行、歐洲央行和日本央行進行了合計 113 億美元的美元流動性互換操作。主要是為瑞士央行提供了 110.9 億美元的流動性。

值得注意的是,這不僅是美聯儲今年連續第三次向瑞士央行輸送美元流動性,而且是歷史上最大的單筆美元互換轉移。

近幾周,美聯儲對瑞士央行提供的流動性互換額度幾乎每週都在翻倍:10 月 5 日,美聯儲為瑞士央行提供了 31 億美元的流動性,是美聯儲今年第一次向瑞士央行提供美元,也是美聯儲首次對海外央行大規模動用流動性互換額度;10 月 12 日,美聯儲將這一互換額度擴大了一倍,為瑞士央行提供了 62.7 億美元的流動性。

據美聯儲介紹,央行流動性互換是指,美聯儲與某些海外央行進行的臨時互惠貨幣安排,旨在幫助向海外市場提供美元流動性。分析人士此前警告稱,由於全球美元短缺,預計美聯儲會更廣泛地使用這一互換額度。

如此大規模的資金援助引發了市場熱議,但對於瑞士央行短期內為什麼需要這麼多資金目前沒有明確的答案。

有分析人士猜測,瑞士第二大銀行瑞信面臨的危機可能就是瑞士央行如此 “大動干戈” 的原因。本月初,瑞信的違約互換合約創歷史新高,反映出市場一再押注瑞信有極高的債務違約風險,或成為下一個雷曼兄弟。

摩根大通資產管理的首席投資官 Bob Michele 曾反覆警告,美元的走強將為下一次市場動盪開闢道路。

Michele 認為,為獲得比大多數美國以外市場更高的收益,海外投資者之前搶購美元資產。這些資產很大一部分通過衍生品合約對沖歐元和日元等當地貨幣,涉及到做空美元;而當合約展期時,如果美元走高,投資者必須付出代價,他們可能不得不出售其他的資產來彌補損失。

他警告稱,美元大幅走強會造成很大壓力,尤其是在將美元資產對沖回當地貨幣方面。

美聯儲近期不斷 “大手筆” 向全球其他央行注入美元流動性,以填補美元的隔夜融資漏洞。這一事實反映出,強勢美元已經對市場流動性造成了一定破壞。

而伴隨着美聯儲持續政策收緊,美元持續走強。銀行間市場所面臨的壓力也越來越大:體現銀行間市場融資緊張狀況以及貨幣市場風險的最重要指標之一——FRA-OIS 利差再次飆升至 2022 年來的新高,也是最好的例證。