華爾街齊聲造勢央行轉向?摩根大通:全球加息週期將在 2023 年初結束

這一次,美股還會被鷹派央行澆滅希望嗎?

越來越多的華爾街分析師加入了認為美聯儲即將轉向的隊伍。

本週,包括摩根士丹利和摩根大通在內的策略分析師都在報告中表示,美聯儲的加息行動即將結束。

曾經作為華爾街最大看跌分析師之一的摩根士丹利策略師 Michael Wilson 在週一的報告中表示,包括美股反彈、10 年期和 3 個月期國債收益率曲線倒掛在內的指標 “都支持美聯儲儘早調整政策,而不是推遲”:

在週期接近尾聲時,(反彈)這種價格走勢並不罕見,特別是在美聯儲收緊政策行動接近尾聲之際,(因此)我們認為美聯儲正在接近尾聲。

因此,本週的美聯儲會議對加息的繼續、暫停甚至完全結束至關重要。

另一邊,摩根大通首席策略師 Marko Kolanovic 也在本週的報告中預計,美聯儲可能會在 12 月加息 50 基點,在明年一季度再加息 25 基點後暫停加息:

歐洲央行態度的轉變、英國財政壓力的緩解以及加拿大和澳大利亞加息步伐的放緩,增強了人們的樂觀情緒,我們認為全球緊縮週期可能在 2023 年初結束。

風險市場的一個重要支撐來自以下信號:美聯儲的收緊步伐已見頂,此後任何進一步加息的規模可能都將變小。

與 Wilson 不同的是,Kolanovic 此前一直是華爾街最大的多頭分析師之一。

但現在,“大空頭” 與 “大多頭” 觀點開始統一。

不過,這些策略師也表示,放鬆緊縮步伐並不意味着全球央行將放鬆對抗通脹的力度。要實現放鬆緊縮,就需要消費者的價格壓力繼續下降。

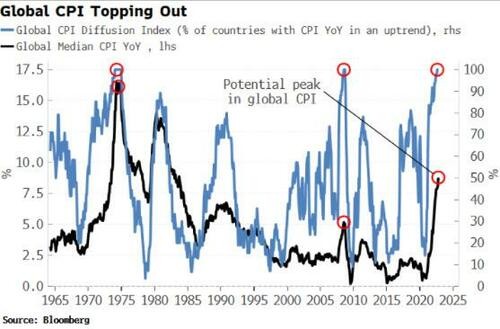

彭博宏觀策略師 Simon White 指出,目前全球 CPI 擴散指數處於最高值,該指數反映了全球通脹處於上升趨勢的國家的比例,而此前僅在 1974 年和 2008 年兩次達到該水平,並且達到後迅速開始下降。

現在,市場的目光都將集中在美聯儲身上。市場普遍預計美聯儲將在本週三第四次加息 75 基點,而美聯儲主席鮑威爾的講話也將對市場之後的走向至關重要。

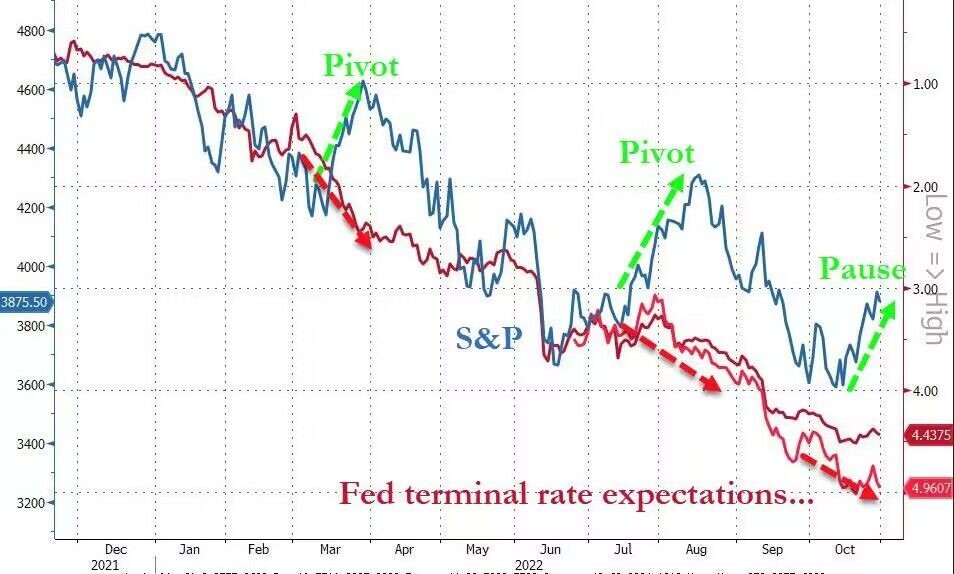

過去兩週,美國大型科技股的慘淡業績使得標普 500 指數一度跌 17%,納指跌近 22%,但隨着之後分析師們預測美聯儲即將轉向,美股出現反彈。

高盛策略師認為,美聯儲收緊步伐可能放緩、倉位較輕以及對第四季度季節性因素強勁的預期是最近幾周美股反彈的背後原因。

在 1970 年以來的 17 次熊市反彈中,標準普爾 500 指數在 44 天內平均上漲了 15%。

然而,此前美股每次燃起希望,最終都被鷹派央行所澆滅,這一次呢?