歷史表明通脹見頂後美股將獲兩位數反彈 曙光來了?

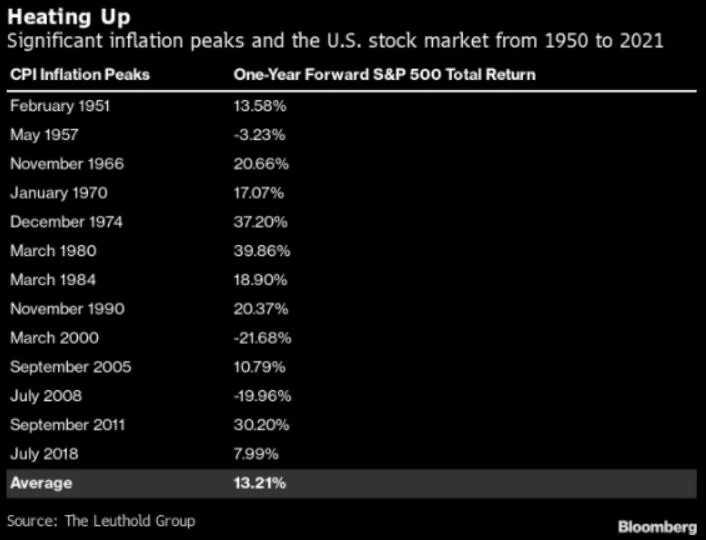

自 1950 年以來,標普 500 指數在 13 個主要通脹峯值之後的 12 個月的平均回報率為 13%;其中,在 10 個通脹見頂後標普 500 指數上漲的情況中,標普 500 指數在此後 12 個月裏的平均回報率為 22%。

智通財經 APP 獲悉,週四公佈的數據顯示,美國 10 月 CPI 同比上漲 7.7%,低於市場預期的 8%,時隔 7 個月再度回落至 8% 以下,為 2022 年 1 月以來最小漲幅;10 月 CPI 環比上漲 0.4%,低於市場預期的 0.6%;10 月核心 CPI 同比增長 6.3%,同樣低於市場預期的 6.5%。超出預期的放緩幅度顯示美國通脹可能見頂,強化了美聯儲即將轉變其激進加息政策的市場預期。

美股因此得到強力提振,週四美股收盤,道指漲 3.70%,標普 500 指數漲 5.54%,納指更是漲 7.35% 並創下 2020 年 3 月以來最大單日漲幅。週四席捲美股市場的興奮情緒在歷史上有充分的理由:每當通脹見頂時,兩位數的漲幅就會隨之而來。

不出意外的是,美股的通脹上升時陷入困境,但在通脹見頂後就不是這樣了。The Leuthold Group 首席投資策略師 Jim Paulsen 指出,自 1950 年以來,標普 500 指數在 13 個主要通脹峯值之後的 12 個月的平均回報率為 13%;其中,在 10 個通脹見頂後標普 500 指數上漲的情況中,標普 500 指數在此後 12 個月裏的平均回報率為 22%。

雖然沒有人知道美股熊市是否即將結束,還是説會再次下跌,但 Jim Paulsen 表示,今年夏天以來,“壞消息” 對美股的影響似乎遠小於 2022 年上半年。他補充稱,這是因為最近幾個月週期性板塊和小盤股的表現明顯優於標普 500 指數。

The Wealth Consulting Group 首席執行官 Jimmy Lee 表示,要讓美股出現類似的漲幅,居高不下的通脹必須以更快的速度下降。但他同時指出,如果等待時間過長,投資者可能會錯過這些漲幅,因為市場往往在經濟數據觸底之前很久就開始從熊市低點反彈。Jimmy Lee 表示:“投資者確實需要在美聯儲釋放暫停加息信號之前就做好準備,因為在美聯儲主席鮑威爾説出這些話之前,美股可能就已經大幅走高。”

美聯儲近幾個月來一直在大舉加息,試圖給接近 40 年高位的通脹降温。美聯儲在上週連續第四次加息 75 個基點,將聯邦基準利率提高至 3.75%-4% 區間。鮑威爾在利率決議後的新聞發佈會上表示,令人失望的數據表明利率最終需要升至高於此前預期的水平,但他同時暗示美聯儲最早可能在 12 月就會調整加息幅度。

費城聯儲主席哈克 (Patrick Harker) 和達拉斯聯儲主席洛根 (Lorie Logan) 最近表示,隨着美國貨幣政策接近限制性水平,他們預計美聯儲將在未來幾個月放緩加息步伐。但洛根在週四的一次會議上指出,這 “不應該被視為政策的寬鬆”。

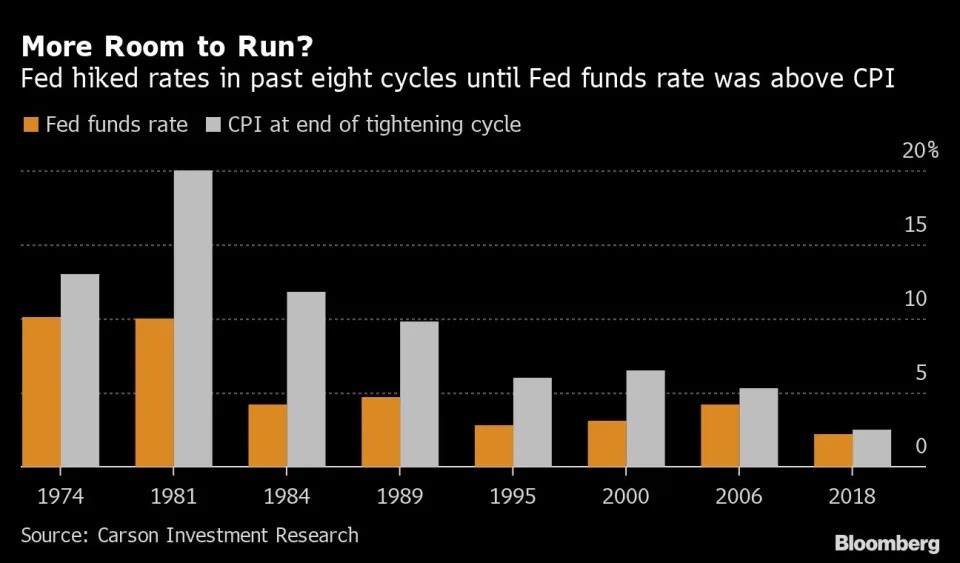

儘管如此,Carson Investment Research 的數據顯示,在過去的 8 次加息週期中,美聯儲仍在繼續提高利率,直到其高於 CPI。市場預計,利率將在 2023 年上半年達到 4.8% 的峯值,略低於上週的 5% 以上,這意味着美聯儲仍有很多的加息空間來抑制居高不下的物價。