瑞銀:美聯儲 QT 預計於 2023 年結束

如果 QT 危及貨幣市場穩定性,最終結束時間可能比市場預期的早。

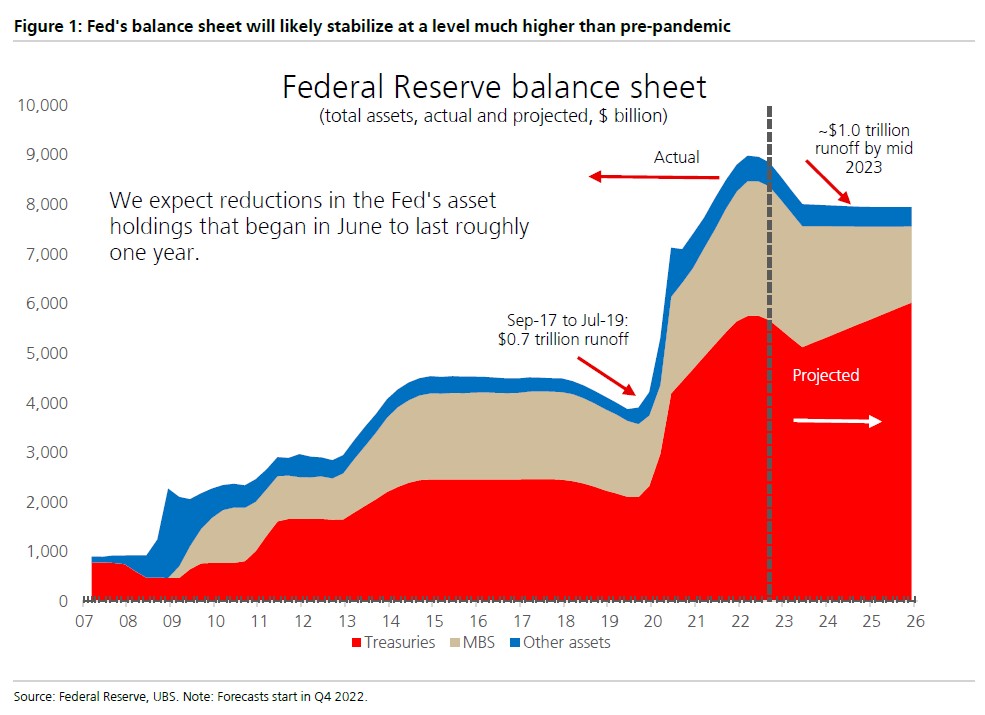

瑞銀認為,受美國債務上限臨近及可能的經濟衰退影響,美聯儲的量化緊縮(QT)將在 2023 年中期結束。這較市場主流預期時間點提前一年半。

瑞銀在週一最新的報告中警告,美聯儲持續的快速 QT 可能危及貨幣市場的穩定。自今年 9 月初以來,美聯儲一直在以約 1 萬億美元的年化速度(或名義 GDP 的 4%)快速縮減資產負債表。隨着美聯儲資產負債表上的資產減少,在其他條件不變的情況下,美國國內銀行系統的準備金餘額(美聯儲資產負債表上的負債)水平將下降。

目前美國銀行系統的準備金餘額維持低位,而資產負債表的流失正在快速地消耗銀行的準備金餘額。過低的準備金餘額可能導致隔夜資金市場或回購市場出現大範圍波動。

而美國債務上限的臨近也使市場出現波動的概率大大增加。

美國立法規定的政府債務上限目前大約為 31.4 萬億美元,實際政府債務水平正在迅速逼近這個數字,市場預期最快將在幾個月內觸及。

TGA 賬户,即美國財政部一般賬户(Treasury General Account),是財政部在美聯儲的存款賬户。

瑞銀指出,隨着債務達到上限,美國財政部將不能再發行任何國債,只能通過税收收入來償還債務。屆時財政部可能會暫時提取財政總賬户(TGA),以支付各類福利計劃。資金也隨之進入到貨幣市場和銀行體系,創造出大量短期票據的需求。TGA 的下降必然會導致銀行準備金的上升,反之亦然。

但在美國債務上限被提高或暫停後,財政部就會恢復發債能力,資金也會回流 TGA 賬户,這時候流動性投放可能出現逆轉。考慮到目前美國銀行準備金水平較低,這種放水抽水過程可能導致美國貨幣市場混亂,進而引發類似 2019 年 9 月的回購利率飆升的市場混亂。

但在美國債務上限被提高或暫停後,財政部就會恢復發債能力,資金也會回流 TGA 賬户,這時候流動性投放可能出現逆轉。考慮到目前美國銀行準備金水平較低,這種放水抽水過程可能導致美國貨幣市場混亂,進而引發類似 2019 年 9 月的回購利率飆升的市場混亂。

在當時,美國衡量隔夜回購利率的擔保隔夜融資利率交易日利率一度攀至 10%。金融機構間的無擔保貸款利率同樣受到影響。為了穩定市場,紐約聯邦儲備銀行緊急干預,連續多日每日向回購市場注入 750 億美元流動資金,美聯儲同時緊急降低銀行準備金利率,多種措施加持下,市場才恢復穩定。

目前華爾街主流預期 QT 將在 2024 年下半年結束。

大摩分析師 Seth Carpenter在最新的報告中指出,如果經濟陷入衰退,美聯儲可能考慮大幅降息 100 個基點或更多。如果債券市場出現類似 2020 年 3 月或最近的運轉不良情況(dysfunctional),量化緊縮可能提前結束,至少會暫時停止。美聯儲的計劃是大幅縮減資產負債表,但會避免出現類似 2019 年 9 月的情況。