廣發推演港股 “牛市三階段”:第一階段已進入休整期

廣發證券認為港股牛市分為主權風險溢價下降—價值重估—盈利兑現三階段。當前正處於第一階段後半段,短期或進入修整期,多重底部信號顯示港股已經築底反轉。

当前上演的一阶段:主权风险溢价下降

1. 一阶段行情体现在事件信号带来不确定性下降。关于疫情防控/地产调控优化预期,打响港股本轮反攻号角,低估值下空头压缩驱动反弹

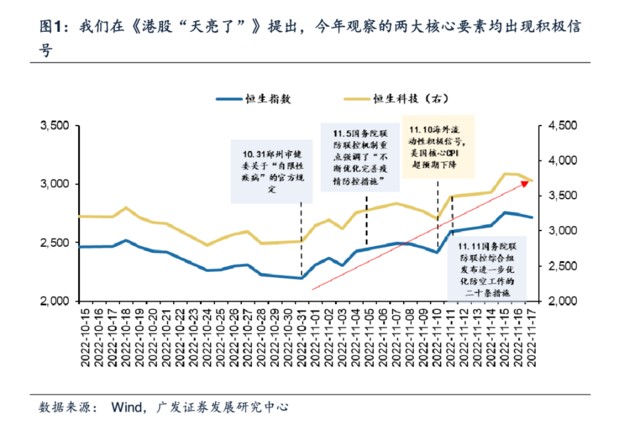

我们在11.13《港股 “天亮了”—港股 “战略机遇” 系列之一》判断,港股迎来战略机遇期,弹性大于A股。今年核心观察要素是2个——①美债利率上行压力得到缓解(对应美国宽松);②国内稳增长预期重新统一(对应盈利改善)。

(1)从赔率位置来看,当前港股 “底部框架” 的各项指标相较A股均处于 “更吸引” 的水平。港股卖空比例,恒指波幅及回购规模等重要底部信号亦处于极度合意水平。

(2)从胜率变化来看,港股对于 “基本面修复+美债利率顶部” 比A股更敏感且在更吸引的赔率条件下表现更大的弹性。我们认为四季度是买入港股的最佳时机。我们建议重视港股战略性大底部,弹性比A股大,港股走牛市A股走修复市。

2. 当下,港股情绪改善,卖空成交比、中国主权债CDS显著回落——主权风险溢价下降。本轮反弹前,赔率上极度吸引。

我们在11.13《港股 “天亮了”—港股 “战略机遇” 系列之一》提出,2022年10月31日,港股已经实现筑底。我们根据历次恒生指数到达大底区域时“否极泰来方法论”指标的匹配情况来判断,2022年10月31日港股的赔率处于极值位置,赔率上极度吸引。具体来看:

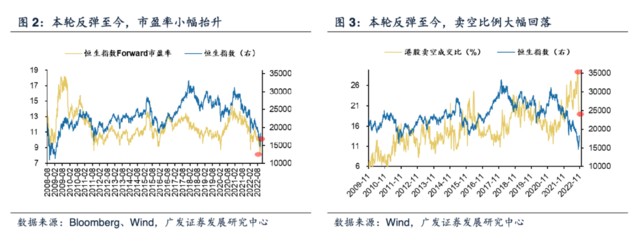

(1)恒生指数Forward PE仅次于08年金融危机以来最低位,2022年10月31日,恒生指数Forward PE仅为8.24倍;

(2)港股卖空比创08年以来最高纪录, 2022年10月上旬,港股卖空比例维持在28%左右;

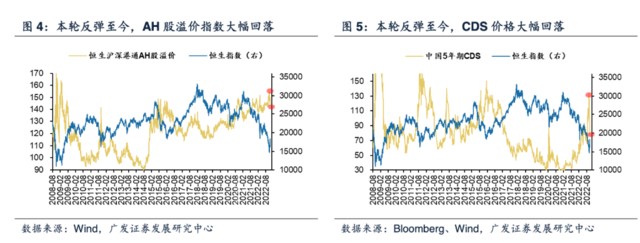

(3)AH溢价处于08年以来历史高位,2022年10月31日,AH溢价达154.54;

(4)中国5年期CDS价格处于历史高位,2022年10月25日,中国5年期CDS抬升至16年3月以来的最高位,达133.44;

(5)人民币汇率处于贬值通道,22年11月4日,美元兑人民币中间价达到2008年以来的新高,报7.26。

经历11月以来的反弹,当前恒生指数各项指标已较22.10.31的底部水平有所修复。具体来看:

(1)恒生指数Forward PE有所修复,2022年11月17日,恒生指数Forward PE为10.05倍;

(2)港股卖空比例较10月历史高位大幅回落,2022年11月17日,港股超卖比例维持在19.3%左右;

(3)AH溢价有所收窄,2022年11月17日,AH溢价大幅回落至143.05;

(4)中国5年期CDS价格大幅回落,2022年11月17日,回落至83.6;

(5)人民币贬值压力有所缓解,2022年11月17日,美元对人民币中间价报7.07。

后市有望接力的二阶段:价值重估

11.10中共中央政治局常务委员会召开会议,听取新冠肺炎疫情防控工作汇报研究部署进一步优化防控工作的二十条措施。11.11国务院联防联控综合组发布《关于进一步优化新冠疫情防控措施科学精准做好防控工作的通知》,公布了进一步优化防控工作的二十条措施。二十条措施重在防疫政策的优化与精准科学,防疫的底线在守,防疫的效率在升,进一步确认了国内稳增长预期重新统一。

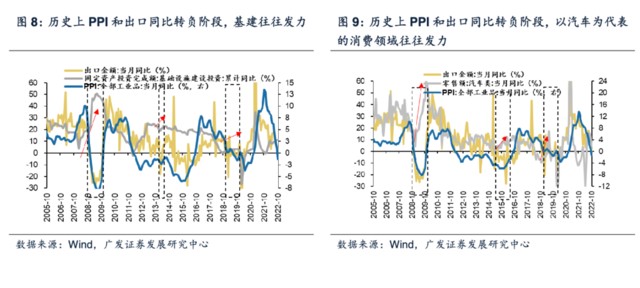

3.基建和促消费政策是对冲经济内生动能下滑趋势的重要抓手。历史来看,国内经济疲弱(PPI和出口增速同时转负阶段),基建投资或促消费政策发力同样是对冲经济内生动能下滑趋势的重要抓手。一方面,基建投资的逆周期属性仍在,若后续防疫政策优化带动消费等经济内生动能恢复,资金投放和项目推进的节奏可能会相应放缓;反之基建则将成为稳定内需的关键抓手;另一方面,汽车往往是促消费政策发力的重点方向,促消费政策发力有望提振内需。

3.基建和促消费政策是对冲经济内生动能下滑趋势的重要抓手。历史来看,国内经济疲弱(PPI和出口增速同时转负阶段),基建投资或促消费政策发力同样是对冲经济内生动能下滑趋势的重要抓手。一方面,基建投资的逆周期属性仍在,若后续防疫政策优化带动消费等经济内生动能恢复,资金投放和项目推进的节奏可能会相应放缓;反之基建则将成为稳定内需的关键抓手;另一方面,汽车往往是促消费政策发力的重点方向,促消费政策发力有望提振内需。

三阶段:盈利兑现

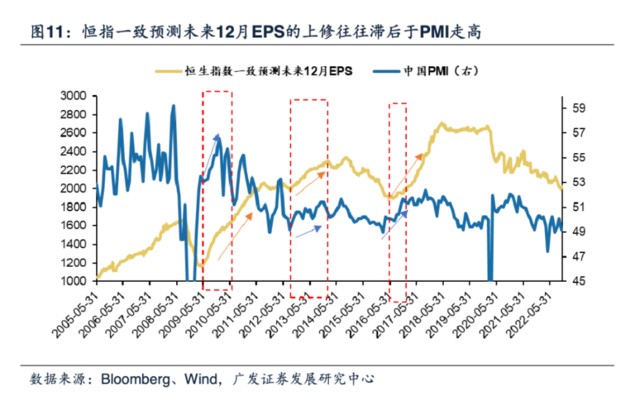

三阶段:盈利兑现。体现在经济迎来修复契机,宏观向微观传导,盈利预期也将滞后跟随上修,推动指数继续上行。

我们在11.10《破晓,AH股光明就在前方》提出,11.10会议关于疫情防控优化信号叠加交易商协会继续推进并扩大民营企业债券融资支持工具,支持包括房地产企业在内的民营企业发债融资,将有望改善AH股市场的信用和盈利预期。

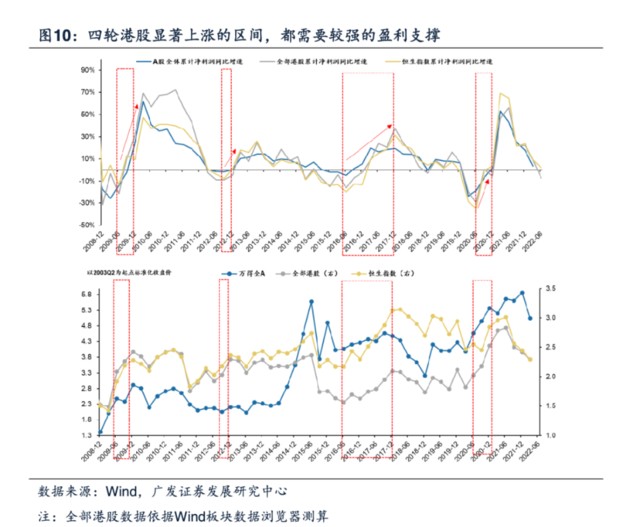

我们回顾08年以来四轮港股显著上涨的区间,都需要较强的盈利支撑。此外,我们在11.13《港股 “天亮了”—港股 “战略机遇” 系列之一》提出,相比A股,港股对于盈利的敏感性更好,往往表现出更大弹性。因此,疫情防控不断优化+稳增长政策有望更加积极的基调下,中长期我们看好国内经济和A/H盈利回升的确定性趋势,港股有望走出较好的行情。

短期,当前处于第一波行情后半段,短期或进入修整期

(一)当前的港股估值水平在基本面尚未确认的条件下阶段性到位

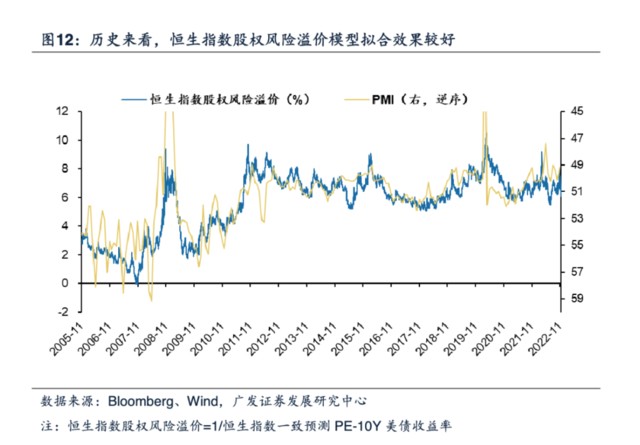

截至11月17日,恒生指数一致预测市盈率修复至10.1x水平。与我们的股权风险溢价模型的基于当前情况给出的估值中枢大致相当。

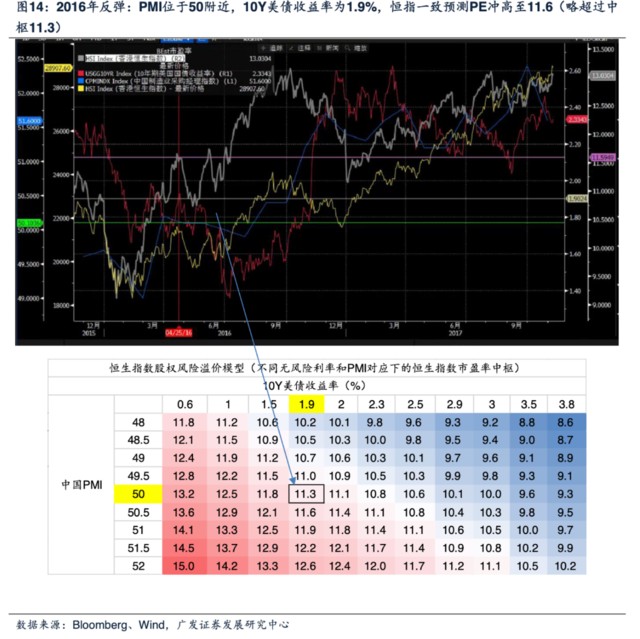

我们在11.13《港股“天亮了”》中谈到,多重底部信号显示港股已经筑底反转。截至2022.11.17,恒生指数距离底部反弹约22.9%,恒生科技反弹30.5%。历史经验显示恒生指数风险溢价模型拟合效果较好,我们可据此测算不同无风险利率和PMI对应下的恒生指数Forward市盈率中枢理论值。

模型显示当前港股的估值在基本面尚未确认的条件下阶段性修复至中枢水平。给定10Y美债收益率为3.8%,在预期改善情形下,设定相对乐观的PMI为52,模型给定的恒指一致预测市盈率中枢为10.2x。

(二)行情的波动性将加大

复盘过去10年(11年10月、16年2-4月、18年10-12月、20年3-4月)港股底部困境反转行情,第一波行情往往反弹至模型建议的估值中枢后遇阻。

2011年反弹:PMI位于50附近,10Y美债收益率2.3%附近,恒指一致预测PE冲高至10.78(中枢为10.8)。

2016年反弹:PMI位于50附近,10Y美债收益率为1.9%,恒指一致预测PE冲高至11.6(略超过中枢11.3)。

2018年反弹:PMI位于50附近,10Y美债收益率为2.9%,恒指一致预测PE冲高至11.3,而后回落一度回落至10倍附近(模型建议估值中枢为10.1)。

2020年反弹后行情震荡走高、从反弹后数月的中枢来看,PMI位于51附近,10Y美债收益率持续维持低位中枢为0.7%,恒指一致预测PE不断走高至年底截至11月的13.4(模型建议估值中枢为13.9)。