鋰價轉折點要到了!大摩神預言,市場信嗎?

大摩預計,居高不下的鋰價在 2023 年二季度後出現轉折,預計上半年碳酸鋰的價格為 6.75 萬美元/噸(約 48 萬元/噸),到了下半年價格將下跌 35%,至 4.75 萬美元/噸(約 34 萬元/噸)。

不降反升的鋰價讓不少汽車生產商急的團團轉,11 月碳酸鋰價格更是一度達到 60 萬元/噸,鋰價拐點究竟在哪裏?摩根士丹利説:彆着急,就在明年。

摩根士丹利在 11 月 28 日報告中指出,2023 年對鋰礦的需求將承壓,這在一定程度上會緩解鋰礦供不應求的現象,使居高不下的鋰價在 2023 年二季度後出現轉折,預計上半年碳酸鋰的價格為 6.75 萬美元/噸(約 48 萬元/噸),到了下半年價格將下跌 35%,至 4.75 萬美元/噸(約 34 萬元/噸)。

大摩認為從鋰的終端需求來看,2022 年對純電動汽車(BEV)的強勁需求不太可能在 2023 年重現,同時中游的鋰電池產量或已出現過剩,從供給端看,2023 年鋰的供應量將增長 22%,一定程度緩解鋰短缺的問題。

2023 年鋰價將出現調整

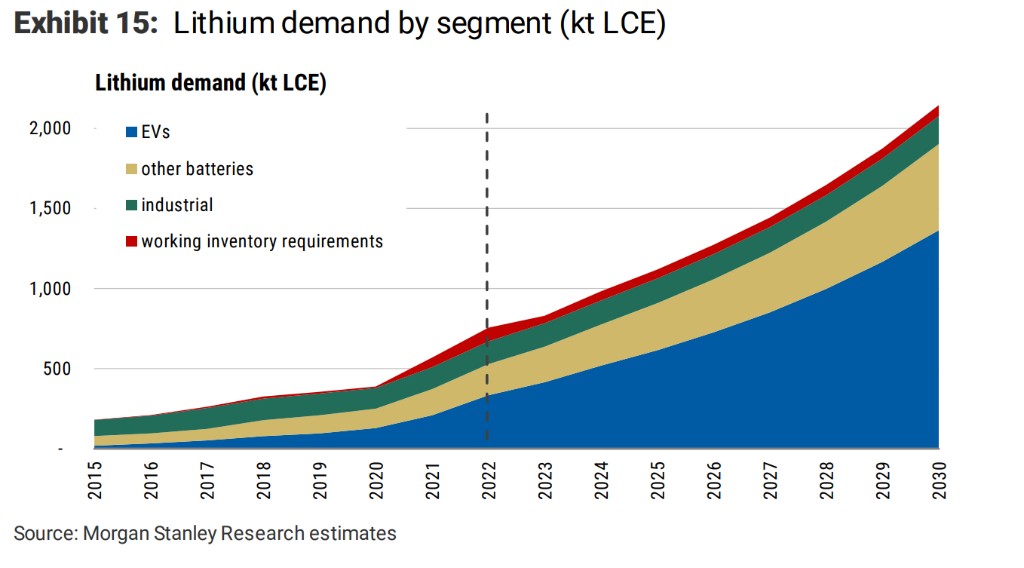

《全球鋰資源現狀及發展前景》報告中指出,2021 年全球鋰鹽產量約 50 萬噸 LCE,需求量約 55 萬噸 LCE;2022 年預計產量約 70 萬噸 LCE,需求量約 75 萬噸 LCE。

摩根士丹利預計 2022 年鋰的總需求量(包括庫存積累)可能會增加 33%,達到 75.5 萬噸 LCE,而供應則擴大 21%,約為 67 萬噸。

因此,供不應求的狀態使鋰價在 2022 年飛漲,11 月,電池級碳酸鋰價格已站上 60 萬元/噸關口,相當於 2020 年 6 月平均 4.1 萬元/噸價格的約 14 倍。

但大摩認為強勢的鋰價將出現轉折,預計2023 年上半年碳酸鋰的價格為 6.75 萬美元/噸(約為 48 萬元/噸),到了下半年價格將下跌 35%,至 4.75 萬美元/噸(約為 34 萬元/噸)。

1.終端需求:大摩認為2022 年對純電動汽車(BEV)的強勁需求不太可能在 2023 年重現

報告指出,年初至今,全球純電汽車銷量同比增長了 70%,摩根士丹利認為,如此強勁的增長是此前供應鏈問題導致需求承壓引起的,2023 年很難再看到類似的增長,報告寫道:

我們認為,供應鏈問題導致需求承壓,因此年初至今,全球純電汽車銷量同比增長了 70%,9 月月銷量首次超過 80 萬台,而到了明年不太可能看到類似的增長率。

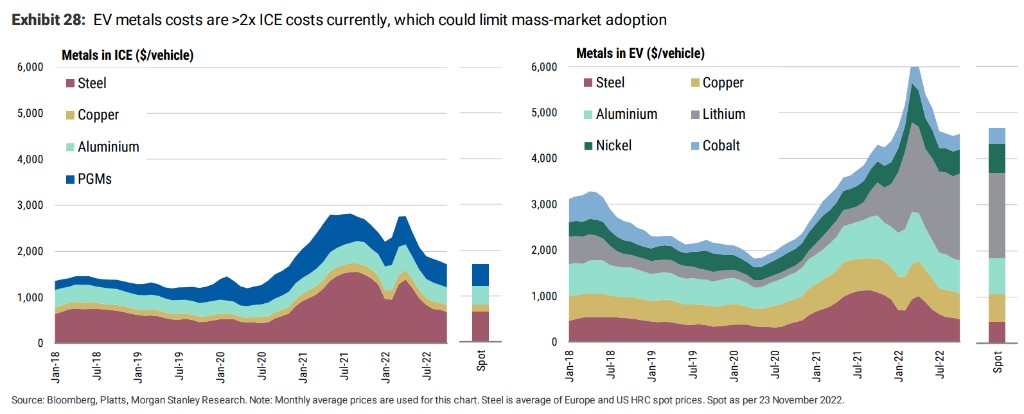

我們汽車行業同事指出,預計到 2023 年第二季度純電汽車銷量將大幅下降 ,他們認為,與燃油車(ICE)相比,純電汽車需要更高的製造成本,這正逐步開始影響大眾對純電汽車的負擔能力,並已經喊出了 "內燃機很好 "的口號。

與此同時,摩根士丹利指出,純電汽車增長尤其強勁的中國對電動汽車的需求也將在 2023 年放緩,今年是政府對新能源汽車補貼的最後一年,再次出現延期的可能性較小,所以消費者為享受補貼政策提升了購買新能源汽車的意願,甚至已經透支了未來的購車需求,報告指出:

今年受補貼政策影響,消費者已經提前做出了購買決定,即使有部分補貼計劃被延長到 2023 年,需求也已在一定程度上透支。

中國目前的純電動車滲透率已經超過 20%,明年很難看到類似的增長速度。我們的分析師認為,中國 2023 年的電動車銷售增長將放緩約 15%。

華爾街見聞此前分析指出,今年四季度本應是新能源汽車繼續衝高產量和銷量,但在如今看來新能源汽車的銷量並未如期大增,這也是為何碳酸鋰的今年十二月, 明年一月,二月和三月的現貨遠期價格都同時出現了回調。

2.中游需求端:大摩指出中游的鋰電池產量或已過剩

此前有分析指出,上游鋰鹽供給跟終端需求是大致匹配的,但與中游鋰電池產能的需求是不匹配的,近年中游鋰電池環節大量資本湧入,已經有 1TWh 的名義產能,同時還有 TWh 級的產能規劃,鋰電池產能增速大幅高於鋰鹽擴產增速,放大了對上游鋰鹽的供需矛盾。

所以,分析認為供需平衡還得看中游鋰電池的產能進擊情況何時出現拐點。即便下游終端需求因為成本高企而退縮,但如果中游鋰電池環節在資本的追捧下仍然需求旺盛,也不會導致鋰鹽價格回落。

摩根士丹利在報告中指出,中國的電動汽車電池產量存在產能過剩現象,到 2023 年很可能會迎來去庫存週期:

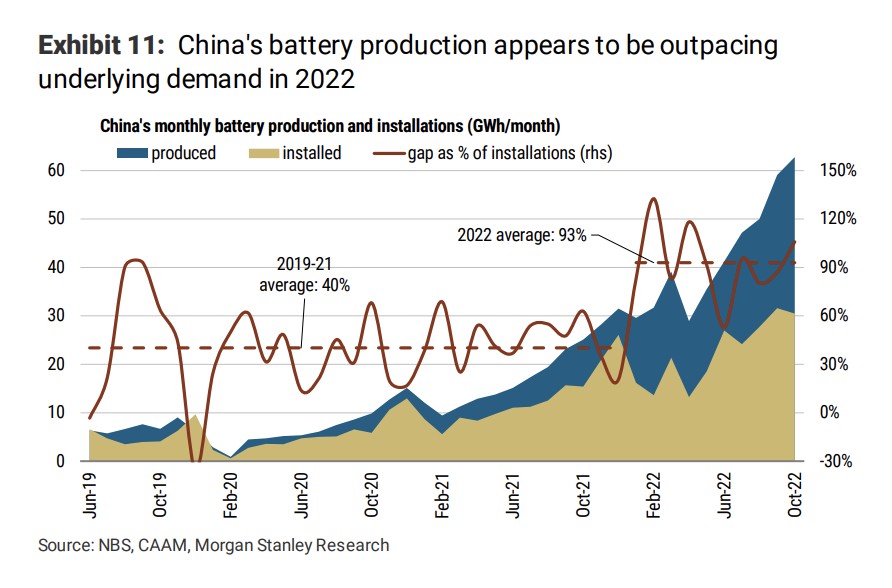

根據我們的數據統計,從 2019 年 7 月起,中國的電池產量每年增長 166%,而電池裝車輛每年增長 110%。從 2019 至 2021 年的數據來看,電池產能平均比實際裝車量多 40%,但這一"超產"率在 2022 年擴大到 93%。

從全球來看,明年將有更多的電池工廠投產。然而,如果考慮到明年電動車需求增速放緩,這種庫存週期有可能會變成去庫存週期,我們的分析師已經看到其他大宗商品供應鏈上出現了廣泛的去庫存現象。

據中國汽車動力電池產業創新聯盟發佈的最新數據來看,10 月我國動力電池裝車量為 30.5GWh,雖然同比增長 98.1%,但環比下跌 3.5%,成為近三個月來的首次下滑;且 10 月我國動力電池產量總計為 62.8GWh,裝車量還不到總產量的一半,分析指出或已出現產能過剩。

3.供應端:大摩預計2023 年鋰的供應量將增長 22%,緩解短缺問題

摩根士丹利在報告中指出,他們預計 2023 年的對鋰的需求將增長 10%,而供應量將增長 22%,這將扭轉今年鋰礦短缺的現狀,使 2022 年的 9 萬噸 LCE 產量的赤字減少到 2023 年的 1.5 萬噸,使供需趨於平衡,因此鋰礦價格也將調整,報告稱:

由於極端的供不應求將在 2023 年得到緩解,因此鋰礦價格會出現調整。

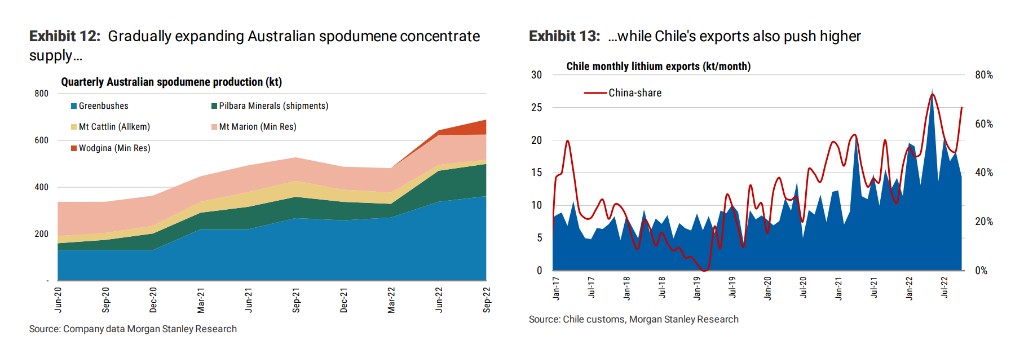

澳洲硬巖鋰礦供應量今年以來增長了 23%(增長月 4.4 萬噸 LCE),智利的鋰礦生產也迅速擴大,1-10 月的出口量同比增長 46%(約 5.8 萬噸 LCE)。

我們預計中國今年的鋰開採量仍會增加 35%(增長約 4.1 萬噸 LCE),達到近 16 萬噸 LCE,佔總供應量的四分之一。同時阿根廷的兩個鹽湖項目(總產能為每年 6.5 萬噸 LCE)正在逐步實現首次生產。

同時,摩根士丹利強調雖然他們預計2023 年鋰價會下跌,但並不能確定具體時間,估計鋰現貨價格的疲軟會發生在 2023 年第二季度以後,報告指出:

有兩個因素會引起價格的下跌:

1.中國的鋰礦生產具有很強的季節性,第一季度的精煉產量通常比第四季度的低 20%,因此我們認為可能要到 2023 年第二季度鋰礦價格才會走低。

2.鋰價和電動車銷售之間的關聯性,使其價格變動通常會滯後於電動車銷量的放緩。

因此,我們認為鋰現貨價格的疲軟主要發生在 2023 年第二季度以後。我們預測中國碳酸鋰現貨價格在 2023 年 6.75 萬美元/噸(約 48 萬元/噸),到了下半年價格將下跌 35%,至 4.75 萬美元/噸(約 34 萬元/噸)。

鋰的需求將繼續上升至 2030 年

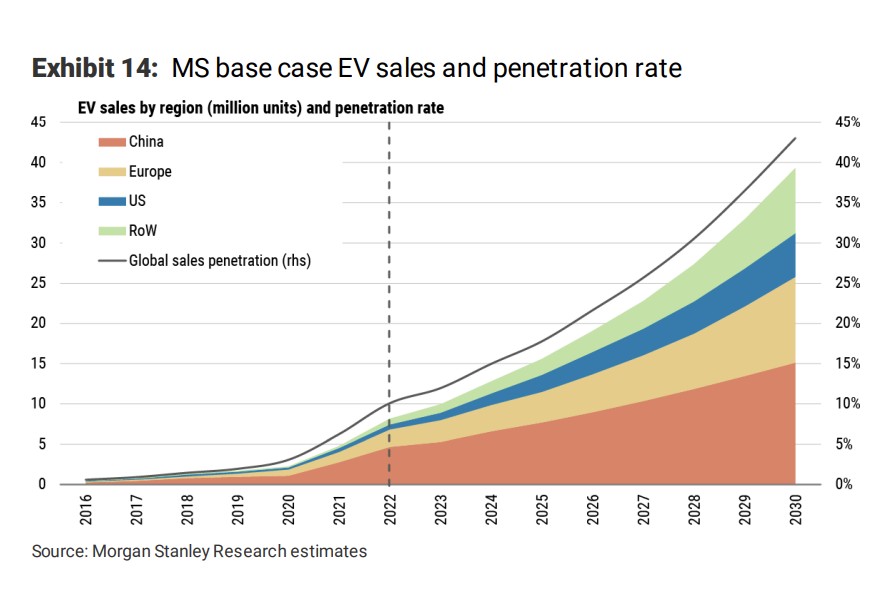

摩根士丹利在報告中強調,儘管他們預計電動車銷售的增長率會在 2023 年可能會放緩,但總銷量將繼續增長。到 2030 年,全球純電汽車滲透率為 43%,同時鋰需求將以 16% 的年複合增長率增長至 2023 報告稱:

展望這十年,我們分析認為,在經濟、環境、監管及消費者自身的共同作用下,全球未來純電汽車滲透率將由 2022 年的 10%,提升至 2023 年的 43%。

在我們對電動車基本情況下的設想下,我們預計與電動車相關的鋰需求將以 16% 的年複合增長率增長至 2030 年,同時電池級碳酸鋰的需求將以 23% 的年複合增長率增長,在 2030 年將形成 214 萬噸 LCE 產量的鋰市場——接近 2022 年市場規模的 3 倍。

在我們看來,在可預見的未來,鋰的需求替代的可能性不大,因為鋰仍然是攜帶離子的最佳金屬。

大摩預計,碳酸鋰的長期價格將比 2022 年提高 70%,達到 12000 美元/噸(約為 86000 元/噸),同時強調要使電動車有競爭性目前的價格水平在長期內是不可持續的,報告指出:

我們對長期鋰價的估值是仍處於底部。市場普遍基於目前的鋰礦供應的緊張和創紀錄價格作為對其長期價格的參考,但我們認為目前的價格水平在長期內是不可持續的。

為了實現電動車的普及,這需要使其價格比燃油車更有競爭力。但按照目前的鋰現貨價格,一輛 60kWh 的 BEV 將有超過 3000 美元的鋰,這還沒有考慮到與燃油車相比,電動車的其他金屬的使用,這樣的成本差異可能會限制非高端電動車型的廣泛推廣。