招商張夏:2023 年結構牛有望重現 上行週期將於二季度開啓

招商證券表示,預計在穩地產、基建和製造業繼續發力的共振之下,中長期社融有望重回上行趨勢,A 股也將會回到 2022 年二季度開啓的上行週期。但考慮到增量資金相對有限且有外部的一些風險和壓力。23 年將會類似 03、 13 年一樣,呈現逢三逢四結構牛特徵。

今年以來,受供應鏈限制、地緣政治衝突等內外部環境綜合影響,A 股波動劇烈,多數行業表現低迷。展望明年,A 股行情將如何演繹?哪些板塊表現值得期待?投資者需注意哪些利好因素?

招商證券首席策略分析師張夏領導的團隊上週發佈了《A 股 2023 年投資策略展望》,招商證券表示:

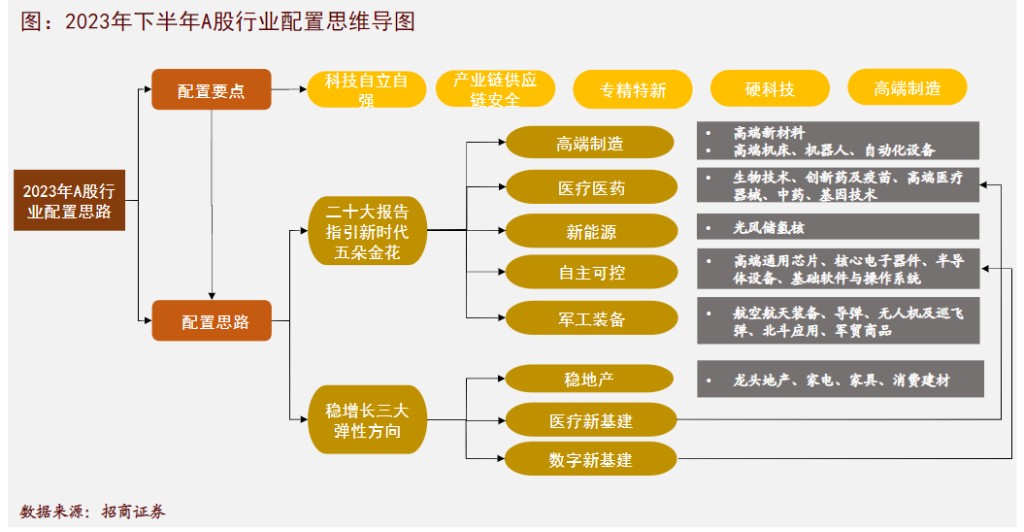

進入新一輪五年週期後,A 股的投資思路、選股模式都會發生重大變化,開始有新的思路,需要更加重視科技自立自強,能夠安全發展、邁向製造業高端化、聚焦硬科技的專精特新成長標的。

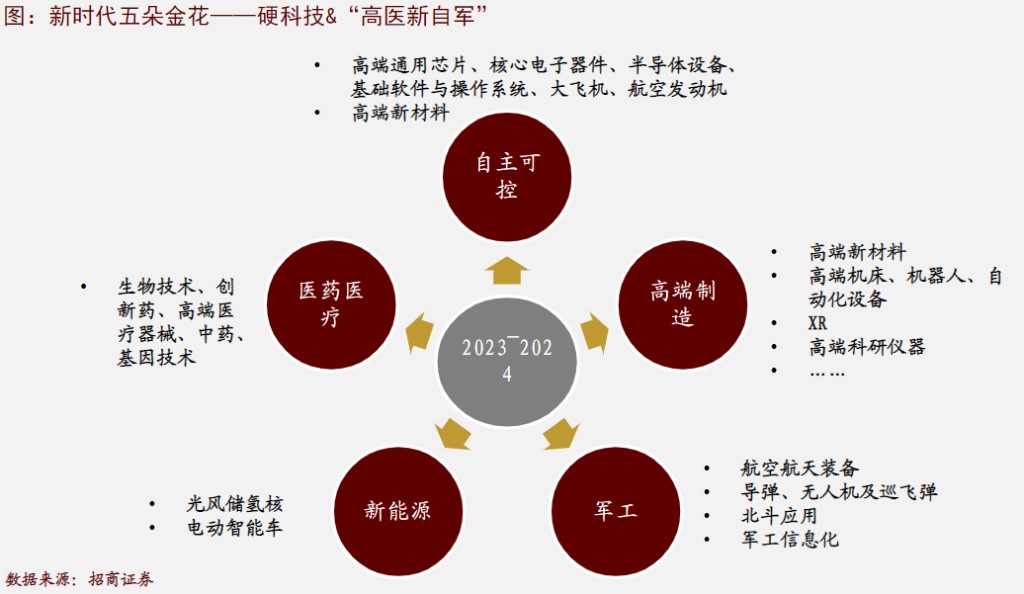

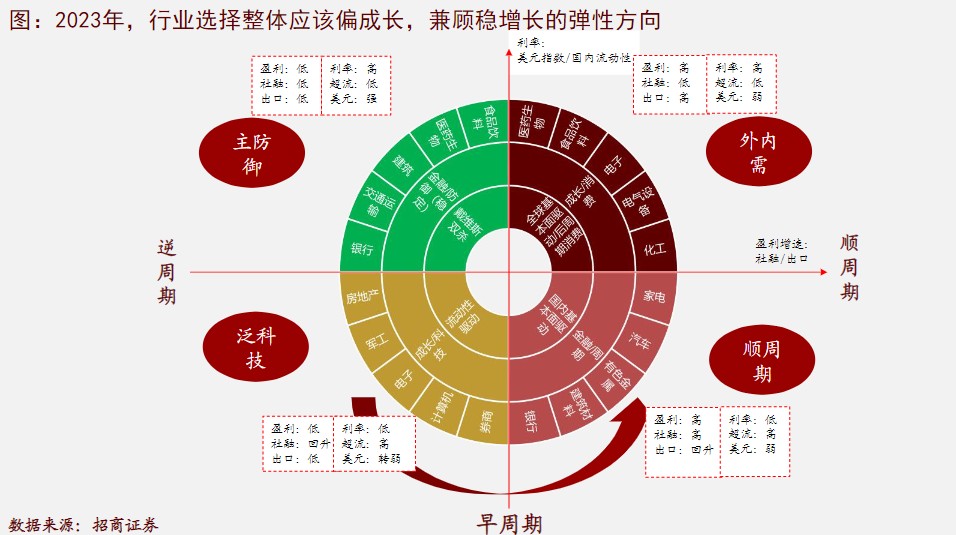

圍繞以高端製造、醫療醫藥、新能源、自主可控、軍工裝備(高醫新自軍)為代表的新時代五朵金花進行重點佈局。兼顧穩地產帶來的龍頭地產和地產鏈消費的階段性機會。偏中小成長風格相對佔優,年度關注指數科創 50、北證 50、創業板綜。

2023 年,預計在穩地產、基建和製造業繼續發力的共振之下,中長期社融有望重回上行趨勢,A 股也將會回到 2022 年二季度開啓的上行週期。醫療新基建和數字新基建也可能成為穩增長的彈性方向。但考慮到增量資金相對有限且有外部的一些風險和壓力。23 年將會類似 03、 13 年一樣,呈現逢三逢四結構牛特徵。

A 股 “逢三逢四結構牛”,五大投資方向

招商證券指出,過去二十年,黨的代表大會每次召開後,A 股運行都有一定的規律——雙數大會開完後開啓結構牛。根據經驗,2022 年二十大召開後,A 股來到了 “逢三逢四結構牛”。

2002 年十六大後:2003 年指數漲幅不大,主要體現為結構牛;2007 年十七大後:2008 年市場大跌;2012 年十八大後:2013 年指數整體漲幅不大,但是體現為創業板指的結構牛;2017 年十九大後:2018 年市場大跌。

2002 年十六大勝利召開後,中國迎來了城鎮化工業化最快的十年,這十年的成長方向為煤炭、鋼鐵、電力、銀行和汽車等週期板塊,2003-2004 年表現較好,被稱為五朵金花。

2012 年十八大勝利召開後,中國迎來了經濟結構轉型和尋找新增長點的十年,過去十年移動互聯網大發展,電子、傳媒、通信、計算機和互聯網表現相對較好。2013~2014 年被也被稱為新五朵金花。

2022 年二十大勝利開召開,新時代進入新階段,又來到了 “逢三逢四結構牛”。

根據二十大精神,招商證券提煉出了投資思路的五個關鍵詞——科技自立自強、高端製造、專精特新、硬科技、產業鏈,構建了新的選股思路。該機構表示:

圍繞 “安全”“科技”“醫療醫藥”“創新”“製造” 等關鍵詞,未來十年 A 股可能是硬科技的十年——此處的 “硬” 是指有過硬的技術水平,可靠的供應韌性,領先的創新能力等硬件、系統、產品或設備。包括自主可控、高端製造、新能源、醫療醫藥、軍工等五個大的方向。

全球經濟下行前景下的投資機會

招商證券認為,全球經濟進入下行週期後,美聯儲加息週期有望在 2023 年逐步結束,屆時美債利率將會進入下行週期,這對 A 股而言至關重要。該機構預計,美國輸入通脹壓力已經減輕,美聯儲 11 月議息會議大概率是最後一次加息 75BP,未來加息 2-3 次後,2023 年美聯儲加息結束。

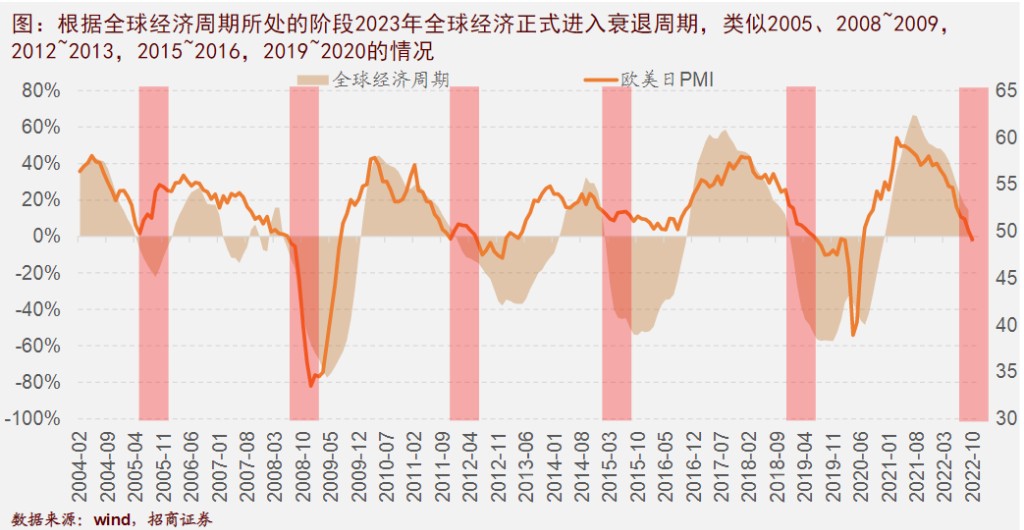

2023 年,全球經濟大概率進入衰退或者類衰退的狀態。全球經濟週期 3-4 一輪迴,而 2019 年是上一輪陷入衰退週期的起點,2023 年全球經濟也會進入類衰退的狀態。

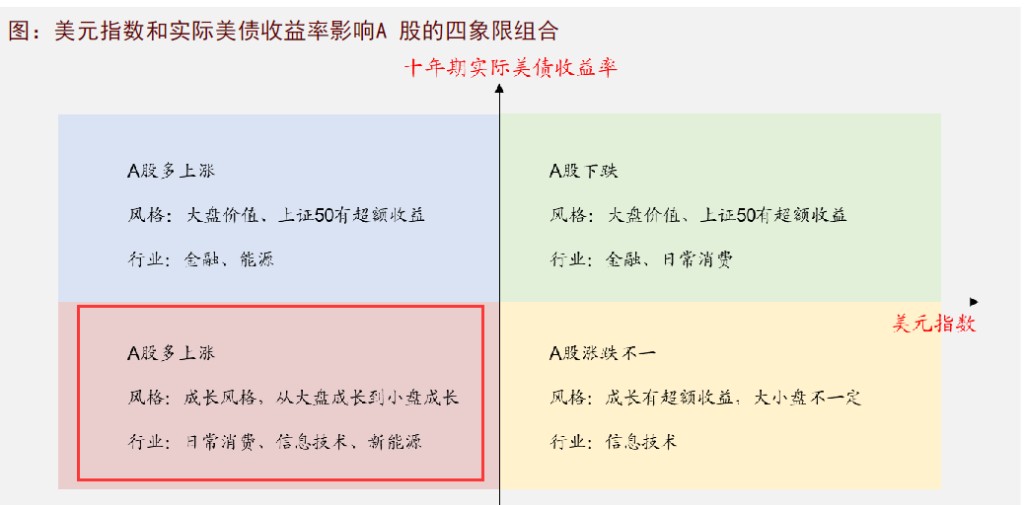

美債收益率的加速下行,而如果中國進行信用擴張帶來利率中樞的回升,2023年中美利差有望重新回正,2023年人民幣兑美元有望逐漸走強。

總的來看,如果 2023 年美債收益率和美元指數均加速下行,進入左下角象限的概率較大,則 A 股上漲概率較大,成長風格相對佔優。那麼類似醫療保健和信息科技這種偏成長性的方向相對佔優。

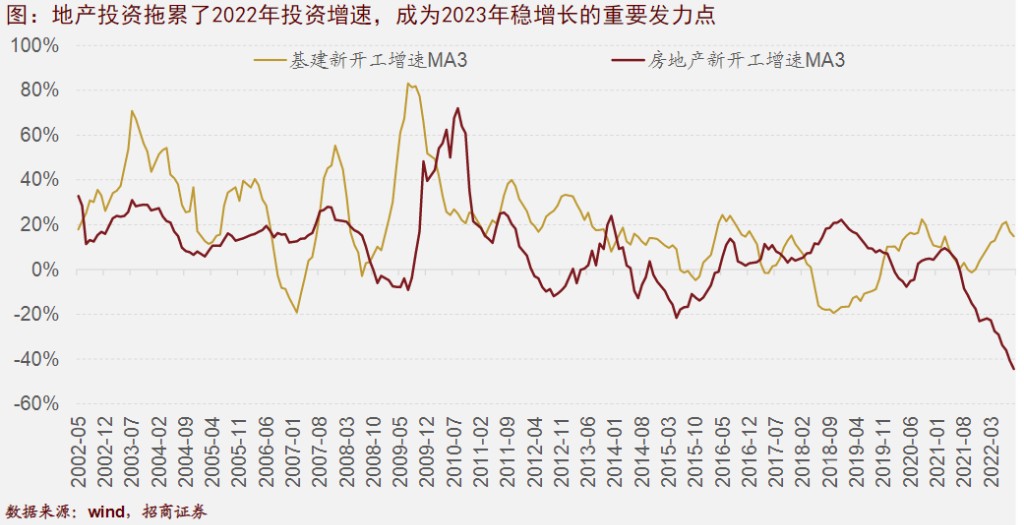

另外,招商證券認為,若全球經濟在 2023 年衰退,中國將面臨出口壓力,根據歷史經驗,政策端將加大對內需的刺激力度以應對外需下滑,因此新增中長期社融增速一般都會明顯回升。具體來看,地產投資將成為 2023 年穩增長的重要發力點。

2022 年已經對基建和製造業給予了較大的支持力度,但是受到地產投資增速雙位數負增長的拖累,整體投資增速並不高。

在基建和製造業增速已經較高的背景下,即便 2023 年保持一定的投入力度,但增速在高基數背景下仍可能下行。如果希望今年 5% 左右的投資增速不進一步下行,那麼穩地產就是穩增長的重要方向,至少在 2023 年不要貢獻負增長。

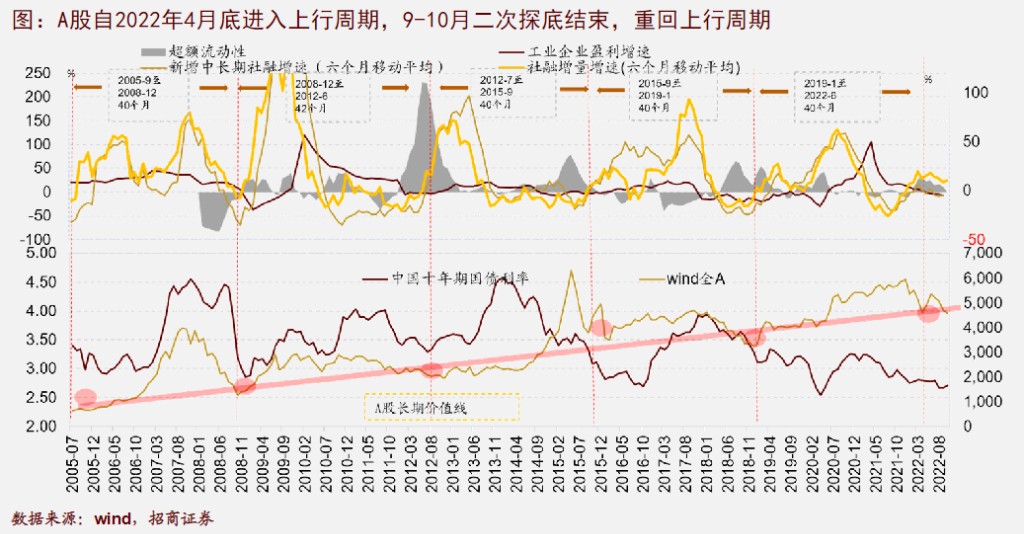

居民部門和地產部門融資需求 2023 年有望持續回升,屆時中長期社融增速有望重回上行通道,則 A 股將會重新回到 2022 年 4 月底開啓的上行週期,進入震盪上行的階段。

總體來看,如果基建保持持續的投入力度,繼續鼓勵製造業和民間加大投資,再加上將居民部門融資增速拉正,那麼,政府、企業和居民中長期社融均能出現邊際改善,則全社會中長期社融增速才能有效回升,對沖外需下滑所帶來的經濟和就業下行的壓力。

穩地產帶來階段性機會,小盤成長行業需重點關注

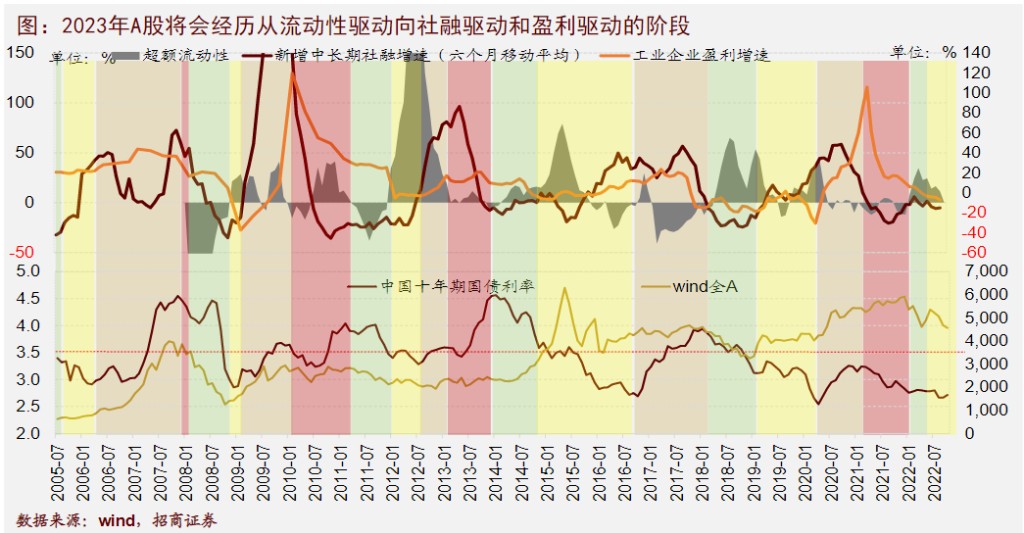

招商證券認為,到 2023 年,中國經濟將從流動性驅動轉移到社融驅動,屆時中小成長行業相對佔優。作為穩增長的重中之重,穩地產將會為地產龍頭和地產鏈帶來階段性機會。招商證券寫道:

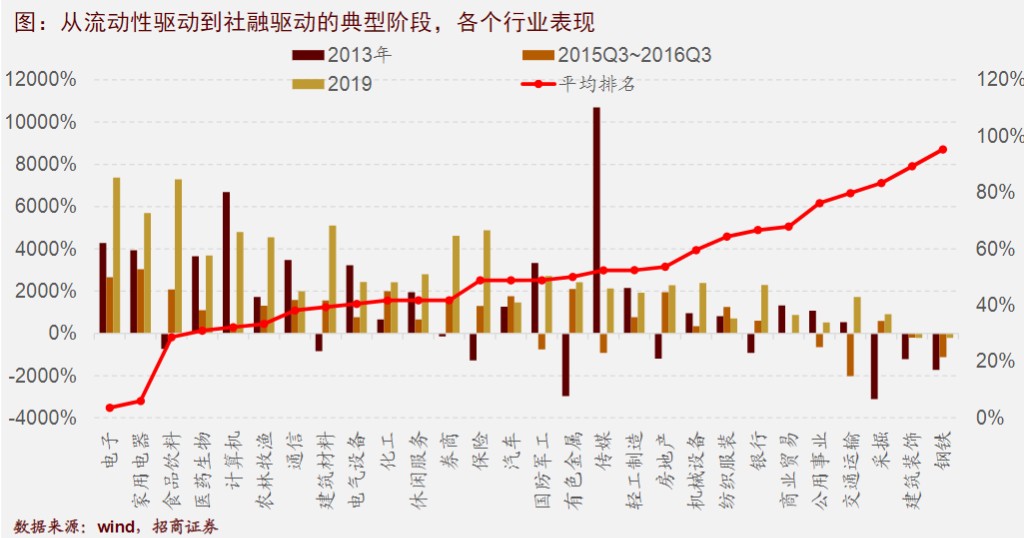

2023年穩增長逐步發力,2023年A股的運行階段將會從流動性驅動向社融驅動直至盈利驅動的階段。如果按照週期劃分,類似2009、2012年底至2013年、2015Q3~2016Q3年、2019年。但是考慮到當前穩增長的空間較此前明顯下滑,社融和經濟回升的空間有限,更加類似2013/2015Q3~2016Q3/2019年。

2023 年復甦的確定性較高,但空間有限,會出現階段性復甦預期修復的大盤風格佔優。但更多的可能會圍繞有獨立景氣和政策支持的領域進行偏主題、聚焦產業趨勢和局部景氣高增長的方向進行投資。類似 2013 年和 2019 年。

在從流動性驅動逐漸轉向社融驅動過程中,小盤成長、大盤成長這種偏成長性指數會相對佔優。

行業層面,綜合考慮內外因素和二十大報告精神,從當前開始,穩增長和復甦預期,疊加外資階段回流可能會帶來一波以A50為代表的大盤風格的估值修復,其中由於穩地產是重中之重,因此地產龍頭和地產鏈消費是彈性之所在。但是未來一年,更多的時候,市場會更加聚焦以新時代五朵金花(高端製造、醫療醫藥、新能源、自主可控和軍工)為代表的偏小盤成長的行業。

2023年穩增長的三大方向:穩地產政策加碼,穩增長箭在弦上:龍頭地產和地產鏈上下游都有望受益於地產逐漸邊際回暖。醫療新基建:科學精準做好防控工作的關鍵應對之一。數字新基建:科學精準做好防控工作的關鍵應對之二。

本文主要觀點來自:招商證券《新時代、新週期、新思路,A股2023年投資策略展望》,原文作者:張夏、陳剛、耿睿坦、塗婧清、陳星宇、郭亞男、田登位