黑石遭遇 “搶贖”!美國地產的大麻煩要來了

如果流動性危機傳染和擴散,一場類似 08 年雷曼危機的房地產風暴恐難以避免。

伴隨着美聯儲持續升息,美國地產業的麻煩開始逐漸顯現,一場類似 08 年雷曼危機的風暴正在醖釀。

當地時間本週四,由於投資者的贖回請求激增,黑石限制了旗下規模高達 1250 億美元房地產投資基金 BRIET(Blackstone Real Estate Income Trust)的提款。根據黑石的通知,公司在 11 月僅滿足了 BRIET 投資者贖回請求的 43%。

根據黑石新規,投資者可以在任何一個季度贖回最多 5% 的份額,每月最多贖回 2%,以防止其持有的非流動性房地產被拋售。黑石在通知中補充説,12 月它只允許投資者贖回該基金淨資產的 0.3%。

市場都在跌,就你在漲?

市場分析認為,投資者之所以急於贖回主要是對黑石 RIET 的實際價值存在疑問。因為融資變得更加昂貴,利率上升正對房地產價值造成壓力。而黑石還在以陳舊的估值工具為產品定價,這已無法反映產品的實際價值。

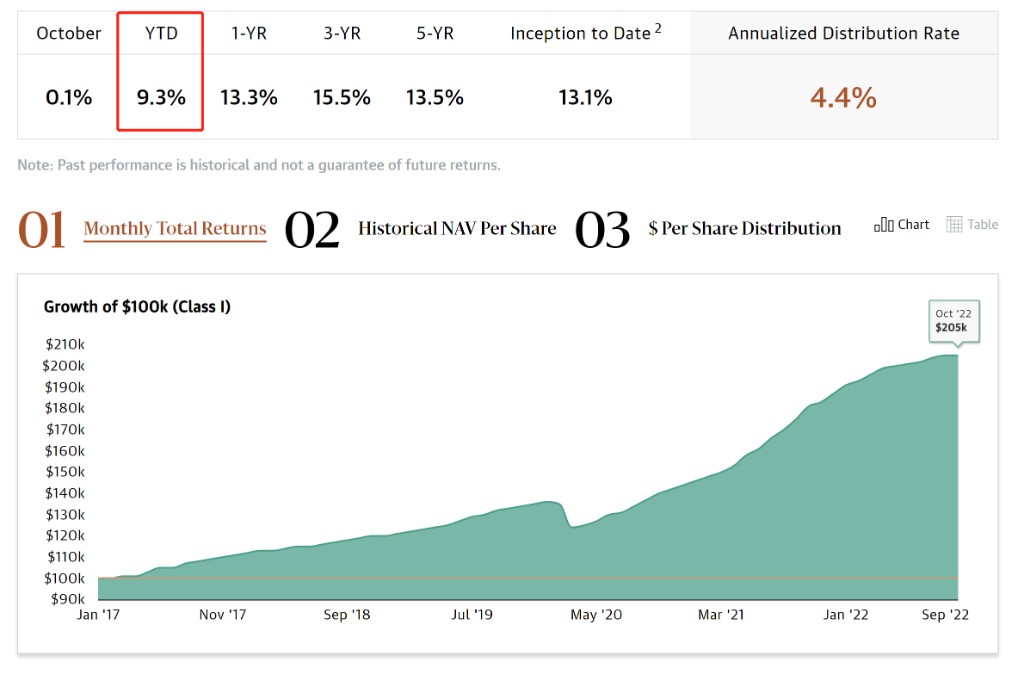

根據黑石官方的文件,BREIT 的綜合投資回報率主要由租金收入和房地產增值收入兩部分組成,成立以來的年化淨回報率為 13%,是公開交易的房地產投資信託基金的 3 倍,年初至今回報率高達 9% 以上。作為一種非交易型房地產投資信託基金,BREIT 不在交易所交易,其發行和贖回定價主要根據黑石每月發佈的資產淨值數據進行。

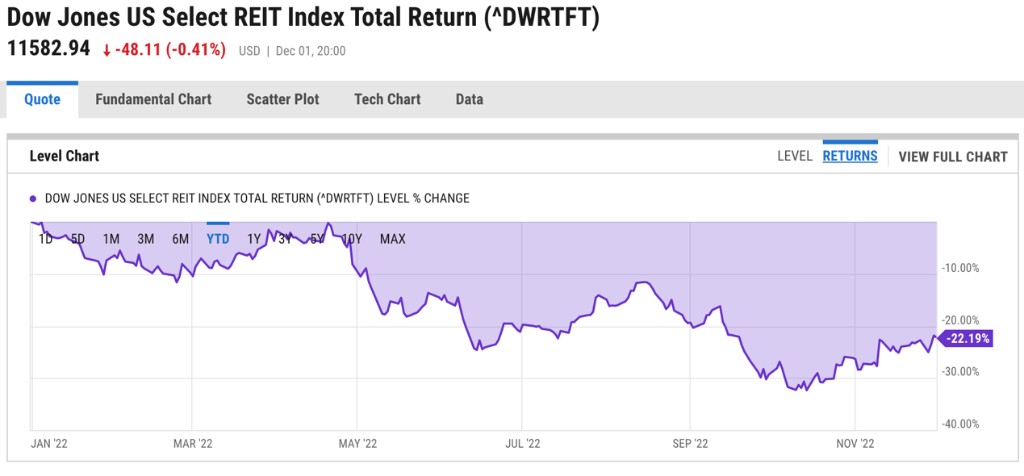

而在美國地產市場走勢低迷的大背景下,道瓊斯美國精選 REIT 總回報指數 (DWRTFT) 同期大跌了 22%。

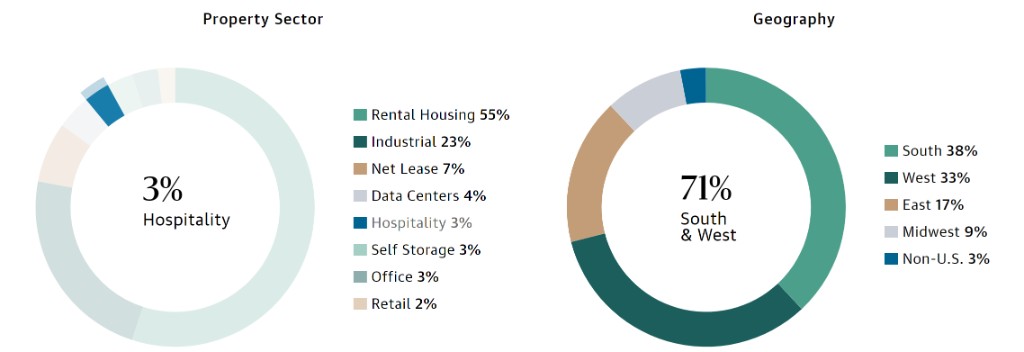

對於旗下 REIT 的高回報率,黑石方面的解釋是其在出租公寓和工業地產進行了大量投資(佔比約 80%),而這兩個領域表現均非常強勁。BREIT 租金收入同比增長 13%;在電商和離岸業務推動下,三季度簽訂的工業地產租金也創紀錄上漲了 38%。公司同時已經預計到了利率會上升,因此約 90% 都投資於 6.5 年的固定利率債務。

投資者對此並不買賬。“出色” 的業績表現讓投資者質疑黑石如何得出其房地產投資信託基金的估值,部分投資者乘機以黑石的 “定價” 贖回止盈。

08 年雷曼危機再現?

目前市場擔心,黑石限制 REIT 贖回的行動可能引發連鎖反應,刺激更多的投資者參與贖回。與此同時,新的募資行動也將變得困難,因為潛在投資者可能不願將資金投入封閉式基金。BREIT 交易標的的特性也使得該基金面臨更大的流動性問題。

BREIT 主要投資標地是低流動性的私募股權與房地產業務,房地產投資佔其資產管理規模的三成以上。

而 BREIT 本身的槓桿水平則不低。截至第三季度末,BREIT 擁有 93 億美元的可用流動資金,但其中只有 14 億美元是現金,其餘的是信貸額度和其他借貸能力。而截至 9 月底,BREIT 的未償債務為 680 億美元,基金槓桿率遠高於 Prologis 等類似的公共房地產投資信託基金。

這種 “資產低流動性”+“高槓杆” 的組合使得 BREIT 在市場下行階段極易遭受流動性危機,在贖回壓力面前,黑石不得不甩賣籌資。

華爾街見聞此前在 Vip 文章《黑石被困地產,雷曼魅影再現?》提及,為了滿足投資者贖回要求,黑石已宣佈以 12.7 億美元的現金對價出售其在美國拉斯維加斯米高梅大酒店和曼德勒海灣度假村賭場的 49.9% 權益。

但這只是為黑石暫時爭取了部分時間,如果流動性危機傳染和擴散,或使其陷入出售資產—滿足贖回—淨值下跌—更多投資者贖回的惡性循環,像 2008 年一樣引發流動性危機。

2008 年雷曼兄弟宣佈破產引發市場恐慌,僅持有 1% 左右雷曼兄弟商業票據的貨幣基金贖回申請暴增,贖回金額佔到其貨基資產的 65%,本來能夠持有到期的資產只能在虧損的情況下大量拋售,導致貨幣基金淨值大幅下跌,不得不宣佈暫停贖回,最後藉助美國政府的救助,用較長的時間才走出困境。

此外,金融危機發生之前,美聯儲已經多次降息,市場流動性並不匱乏,但目前可不一樣,受限於高通脹,美聯儲正在以史上最快速度加息並進行量化緊縮 (QT),即出售資產負債表上持有的資產,抽走市場流動性,今年的市場環境本就比較脆弱,找到願意出高價收購資產的買方並不容易。

如果黑石等機構不能取得投資者信賴,為應對贖回壓力,其手中其餘各類資產也難逃拋售命運,考慮到金融機構之間複雜的交叉違約風險,一場類似 08 年雷曼危機的房地產風暴恐難以避免。