為什麼説,週一美股大跌是一個 “不詳的信號”?

美股新一輪大跌可能開始了。

受11 月美國 ISM 非製造業指數意外不降反升影響,斷斷續續漲了一個半月的美股在週一集體下跌。而在本週一之前,標普 500 指數已較 10 月 13 日的盤中低點上漲了 16% 以上。

對此,策略師給投資者敲響警鐘,稱週一的懲罰性拋售可能是美股新下一輪大跌的開始。

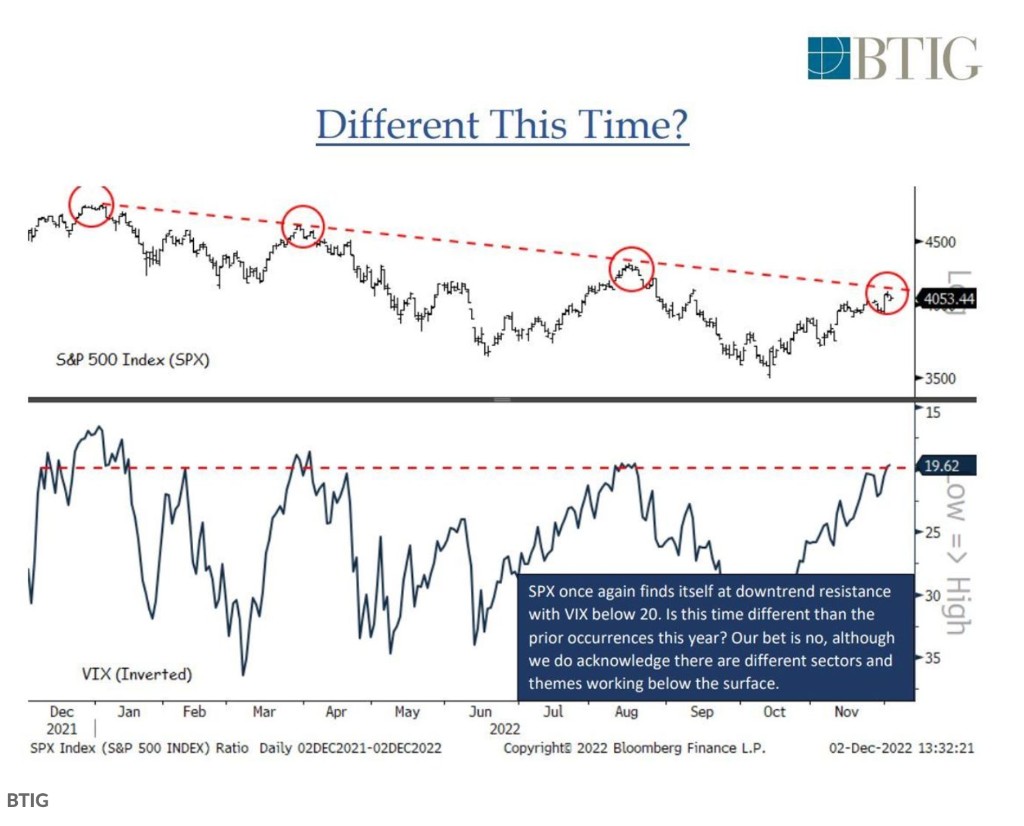

週二,據媒體報道,美國投行 BTIG 首席策略師 Jonathan Krinsky 在給客户的一份報告中指出,週一標普 500 指數下跌 1.79% 後,剛好與 200 日移動均線重合(200 天移動平均線常被視作行情長期趨勢變化的風向標),美股即將迎來暴跌。Krinsky 表示:

投資者太過於自滿,正像標普指數在 3 月和 8 月一樣,在長達一年的阻力位出回落。

其他市場策略師也同意這一看法,Fairlead Strategies 技術策略師 Katie Stockton 表示:

股市最近的回調是 “市場脆弱的一個跡象”,考慮反彈的持續時間和幅度,這是合理的。

VIX 指數給了市場 “錯誤的安全感”

素有 “恐慌指數” 之稱的 CBOE 波動率指數 (VIX) 給了市場 “錯誤的安全感”。

DataTrek Research 聯合創始人 Nicholas Colas 表示,對於投資者來説,當 VIX 指數低於 20 意味着,市場預期的是一個低風險的環境。然而,如果 VIX 指數跌得過低,就反映出市場的自滿情緒,意味着幾乎所有人都看漲,市場就很容易出現崩盤。

Colas 補充稱,目前 VIX 指數跌至 19.62,市場對政策的不確定性以及 2023 年企業盈利過於自滿,美股走勢不需要太多時間就會反轉。

美債收益率下降對美股的提振減弱

自 10 月份 10 年期美債收益率達到 4.2% 的峯值之後,開始不斷下降,週一晚些時候僅接近 3.6%,支撐股票和垃圾債券等風險資產走高。

Krinsky 指出,儘管美債收益率繼續下降,對美股的提振作用也正呈現邊際減弱。

華爾街經濟學家預計,美 2/10 年期國債收益率倒掛程度加劇,衰退將在 2023 年的某個時刻到來。

“聖誕行情” 或難再現

通常情況下,季節性模式決定了股市的漲勢應該持續到年底,隨着 12 月人們將資金存入退休賬户,將有新錢將湧入市場,推高股市,華爾街將 12 月的上漲稱為 “聖誕上漲行情(Santa rally)。

但今年情況不太樂觀,基本面的力量可使一切季節性行情化成泡影。

分析指出,今年有三個重要因素會阻礙 “聖誕行情”,其一在於美股已經 “漲過頭了”;同時,今年年底美股將面臨眾多高風險事件。僅本週,就會看到鮑威爾的講話、美國核心 PCE、失業率報告和週末 OPEC+ 會議對石油產量的決定;此外,經濟衰退的預期也將進一步阻擋聖誕行情。

衰退就在不遠處?

目前對美股主要擔憂是,投資者忽視企業盈利預期進一步下調的風險,以及可能出現的經濟衰退帶來的其他潛在影響。

最近幾天公佈的經濟數據表明,美國第四季度經濟相對強勁,上週五公佈的就業數據顯示,儘管科技和金融行業普遍裁員,但美國經濟在 11 月繼續強勁增長。週一發佈的美國 11 月 ISM 非製造業指數意外上升,令市場不安。

所有這些數據都引發了市場的擔憂,即美聯儲在對抗通脹的鬥爭中取得成功,將需要更激進地加息。理論上,更激進的加息可能會引發經濟 “硬着陸”,而衰退幾乎必然會帶來美股大跌。

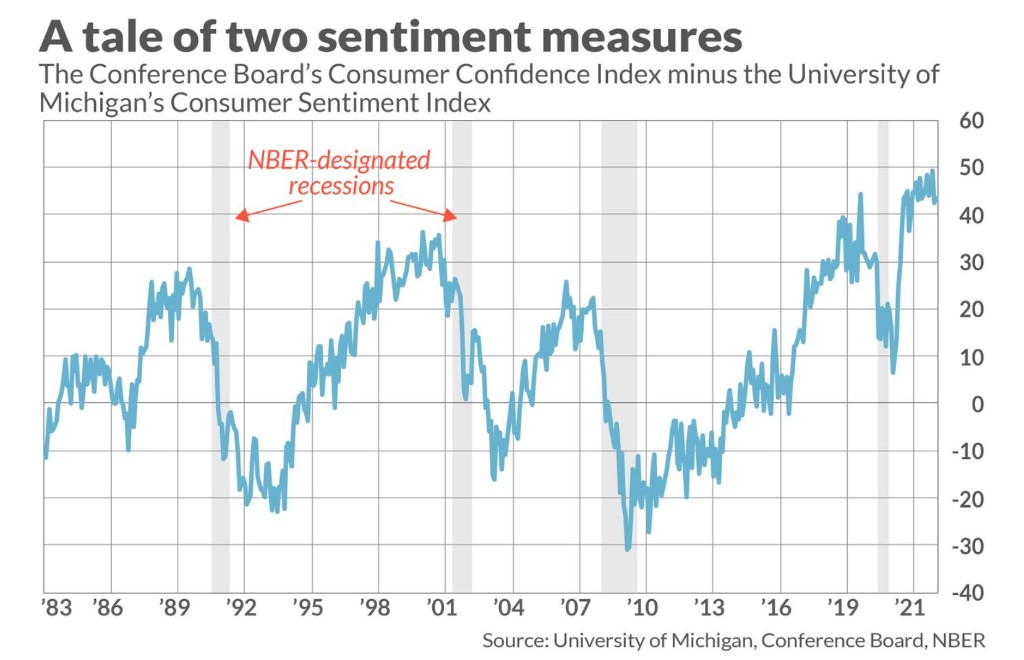

此外,世界大型企業聯合會的消費者信心指數 (CCI) 以及密歇根大學的消費者信心調查 (UMI) 這兩種消費者情緒指標之間的差異也是一個強有力的預測因素。雖然這兩個指數衡量的內容有一些重疊之處,但側重點卻有很大不同。CCI 更多的是反映消費者對整體經濟的態度,而 UMI 更多的考慮了消費者當前的個人情況。

CCI 目前高於 UMI 也許並不奇怪,儘管美國消費者對當前財務狀況態度持續惡化,從通貨膨脹到更高的抵押貸款利率,再到疲軟的房地產市場,但事實證明,整體經濟具有顯著的韌性,12 月 2 日的就業報告進一步證明了這種韌性。

但令人驚訝的是目前分歧的程度,根據世界大型企業聯合會和密歇根大學 11 月底發佈的最新數據,消費者信心指數比消費者信心調查高出 43.4 個百分點,處於過去 40 年所有月度數據的第 98 個百分位數,接近創紀錄的水平。

如上圖所示,在過去四次這一差異上升到甚至 25 個百分點的時候,經濟衰退就在不遠的將來。