美联储主席说话不管用了?鲍威尔 “苦口婆心”,市场却 “屡次抢跑”

鲍威尔努力说 “通胀”,市场却只听到 “转向”。

市场认为鲍威尔只是在 “虚张声势”。

当地时间周三,美联储主席鲍威尔在新闻发布会上重申了抗击通胀的坚定决心,称需要更多通胀降低的证据,“我们在通胀方面取得的进展比预期的要少”,不会更改将通胀率恢复至 2%的目标,限制性利率水平需要维持一段时间。

虽然鲍威尔苦口婆心地劝说市场相信他,但他也在重申这一立场后支支吾吾地说,“这可能是个长期工程”。

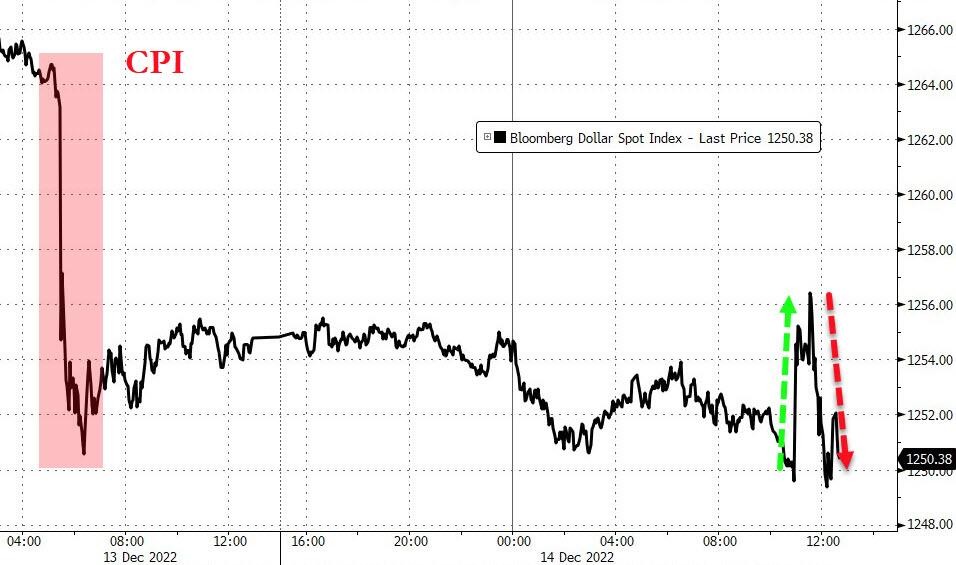

市场迅速捕捉到了这一信号,将其解读为美联储在明年的政策转向,并对他此前关于通胀问题的声明毫不买账。会后,市场对美联储 1 月加息 50 个基点的可能性预测大幅下降至 25%,而 3 月加息 25 个基点的可能性上升到 60%,5 月停止加息的可能性上升至 76%。

随后,各类资产在鲍威尔的声明中小幅震荡,纳斯达克指数转跌——从上涨 1% 转为下跌 1.5%,标普 500 指数在声明发布后回落至 200 日均线下方。

美元资产下跌,黄金和原油也应声反弹。

市场认为鲍威尔的言论代表着一种隐约的鸽派倾向,美联储实际上未来会重新审视这一通胀目标,可能是在 2025 年结束的下一个审议框架上,也可能是更久以后。但无论如何,政策立场调整的预期几乎是 “落地” 了。

分析人士认为,市场对鲍威尔言论持怀疑态度的最重要原因,鲍威尔和美联储在去年声称通胀将是 “暂时的” 之后,却被狠狠 “打脸”,目前仍在重建其信誉。美联储反复强调通胀问题不会持续,结果出现了 40 年来最严重的通胀。市场可能仍不确定,当失业率开始上升,或者出现比此前加密货币危机更严重的金融恐慌时,鲍威尔和美联储是否会在政治压力下屈服,再次调转立场。

值得注意的是,美联储在短短 12 个月内不停地调整加息预期。去年 12 月,美联储官员对 2022 年联邦基金利率的预测中值为 0.75%-1%,今年 3 月份为 1.75%-2%,6 月份为 3.25%-3.5%,9 月份为 4.25%-4.5%,现在对 2023 年的预期为 5%-5.25%。这一趋势突显出美联储对通胀的误判有多严重,以及抑制通胀所需的努力有多大。

分析人士还认为,其他美联储官员最近分明频频暗示,FOMC 对加息步伐感到担忧。但周三,FOMC 的政策声明是一致的,美联储内部没有出现异议的迹象。

中金表示,会后各类资产的表现并没有受到太大冲击,美债利率和美元回落、美股微跌,各类资产起伏震荡,既说明预期的分歧、也可能表明市场并不完全 “相信” 美联储眼下的鹰派姿态,而是更为 “前瞻” 的认为后续不论是通胀继续回落还是衰退压力都可能使得美联储再根据需要调整政策路径,例如对于明年 2 月加息再度降速到 25bp 的预期。

鲍威尔态度诚恳地向人们表示:“我希望有一种完全无痛的方式来恢复价格稳定,但并没有。” 然而,他们还是犯下了宽松政策以及误判通胀问题的错误,正是这些错误让美国陷入了目前的困境。