部分城市或突破 4.1% 下限!首套房貸利率新規影響有多大?

70 個大中城市裏有 38 城符合降低首套房貸利率的標準,部分城市或突破目前的 4.1% 的下限,政策主要針對二、三線城市,一線城市效果有限。

房地產再迎重磅政策,首套房貸款利率長效機制進一步完善,以更好地支持剛性住房需求。

1 月 5 日,央行、銀保監會發布通知,決定建立首套住房貸款利率政策動態調整機制。新建商品住宅銷售價格環比和同比連續 3 個月均下降的城市,可階段性維持、下調或取消當地首套住房貸款利率政策下限。

這個政策最早提出於 2022 年 9 月 29 日,當時央行公告對於 2022 年 6-8 月份新建商品住宅銷售價格環比、同比均連續下降的城市,在 2022 年底前,自主決定階段性維持、下調或取消當地首套住房商業性個人住房貸款利率下限。

當時這一政策作為一個臨時性政策、有效期到 2022 年年底,央行這次的政策相當於將臨時性政策常態化。

70 個大中城市裏有 38 城符合降低首套房貸利率的標準

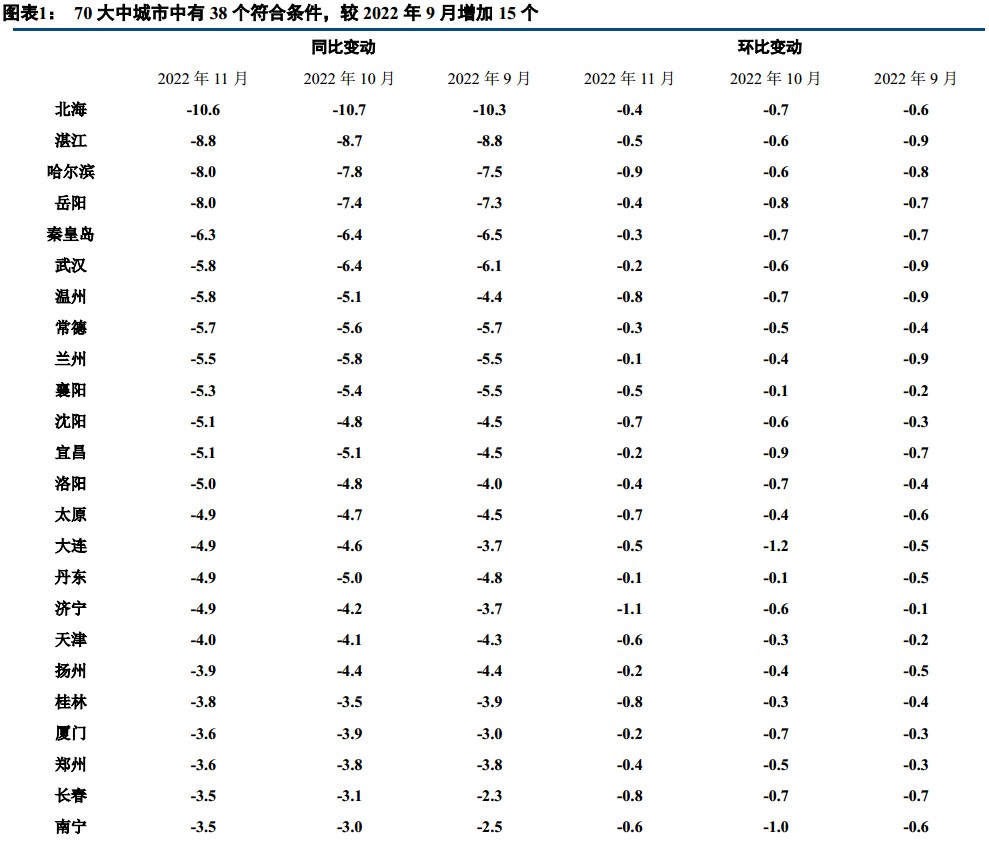

中信建投證券研究表示,符合條件的城市數量進一步擴大,市場活力有望進一步激活。根據中信建投統計,70 大中城市中符合條件的城市達 38 個,較 9 月份增加 15 個:

根據我們 9 月的測算,符合條件的城市 2021 年商品住宅銷售額佔比約為 50%~60%,本次政策出台後,預計佔比將進一步擴大,市場活力將進一步激活,2023 年銷售在四季度有望實現同比轉正。

政策主要針對二、三線城市,一線城市效果有限

中信證券梳理 2022 年 9-11 月 70 個大中城市的房價同比、環比情況後指出,目前政策主要作用區域是二、三線城市。一線城市受到本次政策支持的直接效果有限:

目前有 38 個城市符合標準。其中,一線城市均不符合標準(11 月北京、上海房價同比、環比均正增長;廣州、深圳僅環比為負增長,同比正增長),新一線城市中有 4 城符合標準(即武漢、瀋陽、天津、鄭州),二線至五線城市中分別有 14 城、12 城、7 城、1 城符合標準。

中信證券表示,一線城市是全國地產市場的風向標,預計後續可能在限購、户籍等制度上給予更多支持以激發一線居民購房活力。

允許部分城市突破目前的 4.1% 的下限

目前,首貸利率下限為 5 年期 LPR 減 20 個基點,即 4.1%,根據融 360 數據,2022 年 11 月全國首套、二套房貸利率平均為 4.17%、4.95%。

中信證券預計符合條件的城市首套房貸利率或有望降至 3.7%-4.1% 區間(參考過往 85 折利率,當前 5 年期 LPR 利率的 85% 即 3.7%,亦符合銀行投放偏好):

符合條件的房價下調城市將於近期下調首套房貸利率,幅度或在 20-50 個基點(預計不會明顯低於 1 年期 LPR 利率,即 3.65%)。如果針對剛需居民的政策刺激效果有限,未來不排除放鬆改善型、二套房貸利率限制的可能。

房地產需求政策作用逐步顯現

中金公司分析指出,目前房地產基本面的制約都在緩解,疫情造成的不確定性在減弱,保交樓得到了有力的資金保障,房地產銷售和投資都已經大幅降低、基數已經不高,房地產需求政策的作用可能會逐步顯現出來。具體來看:

第一,疫情造成的不確定性在減弱。在疫情防控進入新階段後,中國已經宣佈對新冠病毒實行 “乙類乙管”,不再劃定高風險區、不再進行常態化核酸檢測,跨區域交流、國際交流恢復正常。雖然不確定性仍然存在,但是從國外經驗來看,在幾個月後,開放後的國家經濟社會總體都會恢復正常,因此私人部門面對的不確定性是在減弱的。

第二,保交樓得到了實質性的資金支持,開發商信用風險也得到了初步緩解。2022 年 11 月,單月新增抵押補充貸款達到 3675 億元、創下歷史最高記錄,歷史上抵押補充貸款主要用於棚户區改造的相關項目,此次可能用於對部分保交樓項目的支持當中。2022 年 9-12 月 PSL 累計新增 6100 億元。根據我們的估算,如果全國保交樓困難的項目佔全國施工面積 10% 的話,那麼完成這些困難項目的全部交付需要資金約 1 萬億元。也就是説,央行提供的資金已經可以佔到保交樓資金需求中的一個不小的比例,考慮到還有商業銀行和其他金融機構的支持,我們認為可以對保交樓有信心。此外,從 2022 年 3 季度開始,優質房企在 “民營企業債券融資支持工具” 的支持下開始逐步恢復債券融資,商業銀行也積極向優質房企授信,開發商信用風險得到了一定的緩解。

第三,在經歷大幅調整之後,房地產的基數已經不高。中國本輪新開工面積的下行大約開始於 2020 年 10 月,距今已經有 2 年多的時間,,2022 年全年新開工面積同比下跌接近 40%,2022 年 10 月相對 2020 年 10 月的新開工面積下跌 57%、接近 60%。這樣的跌幅、下跌的速度和下跌的時間在過去 30 年的全球歷史中都比罕見。

總的來看,隨着各種制約因素的影響逐步減弱,房地產需求政策的作用可能會逐步顯現出來。雖然在長週期向下的過程中,房地產反彈的幅度和斜率可能不及此前,但是 2023 年房地產週期的企穩概率在上升。

中信證券認為,前期以 “三支箭” 為代表的供給側金融政策,配合因城施策下的多項需求端政策,金融部門與住建部門的政策協同方面仍有推進空間。目前房地產政策的協同、有序、長效推進,切斷了地產信用風險演繹成悲觀情形的鏈條,風險預期正加速由 “無底” 向 “有底” 轉變。