2023,大廠爭當 “海王”

“出海” 已上升為阿里、騰訊、字節、拼多多等互聯網大廠的一門必修課,“增量” 再度成為發展的關鍵詞。

作者 | 張超 編輯 | 羅麗娟

過去一年,“出海” 已經上升為互聯網大廠的一門必修課。當各路玩家駛入深水區,2023 年,一場 “海王” 之爭在所難免。

跨境電商,無疑是所有出海選項中最熱門的一個。

拼多多來勢洶洶,Temu 北美上線不到 50 天,登頂美國 App Store 免費購物應用榜;字節跳動加速商業化,旗下 TikTok 廣告營收目標被曝近 100 億美元,還上線了對標 SHEIN 的快時尚跨境獨立站 IfYooou;老玩家阿里以提升服務體驗為目標,專注在完善數字外貿、跨境物流、支付服務等方面的能力……入局玩家百花齊放,“海上” 暗潮洶湧。

社交娛樂,也是互聯網大廠不會放過的板塊。

快手成立國際化商業部,重點發展拉美、東南亞等市場,推進商業化進程;騰訊通過對海外工作室、開發商的投資,一方面提前押注遊戲新鋭力量,另一方面以應對其它廠商的挑戰;百度雖然有從 “互聯網第一梯隊” 掉隊的趨勢,但出海野心並未消失,去年上線了熟人實時社交應用 Snap widget……整體雖不及跨境電商賽道聲量大,也是一股不容忽視的力量。

隨着國內流量紅利見頂、市場趨於飽和,企業不約而同向外尋找機會。得益於中國供應鏈優勢和豐富的電商、支付經驗,技術和產品出口競爭力自然存在,但在複雜多變的國際環境下,發展並不似想象中容易。

出海成 “必修課”

互聯網出海,算不上新鮮事。

進入移動互聯網時代,智能手機銷量增長,伴隨而來就是移動應用的快速發展。在十餘年的發展歷程中,應用出海也從最早的智能工具拓展到社交娛樂、電商消費領域,再從軟件應用落到線下服務,一步步深入。

特別是在跨境電商企業 SHEIN 超越亞馬遜登上美國 iPhone APP Store 所有應用程序下載量榜首,估值超過千億美元之後,越來越多企業開始 “複製” 其模式,想要再造銷售 “神話”。

回看 2022 年,用 “跌宕起伏” 來描述出海市場再合適不過。

企業如同坐上一輛過山車般,年初準備蓄勢前行,卻不想遇上陡坡急轉直下,幾次反覆後,終於在臨近年尾迎來曙光。即便外部環境變幻莫測,互聯網大廠出海熱情卻不受影響。

在一眾互聯網大廠中,拼多多是出發晚、業務佈局少的一家,但卻是 2022 年勢頭最猛的一家。

9 月 1 日正式上線跨境電商平台 Temu,就在業內引發大量關注。憑藉 “低價促銷” 策略和 “砍一刀” 裂變活動,Temu 迅速在競爭激烈、市場成熟、消費偏高的美國市場打開局面。

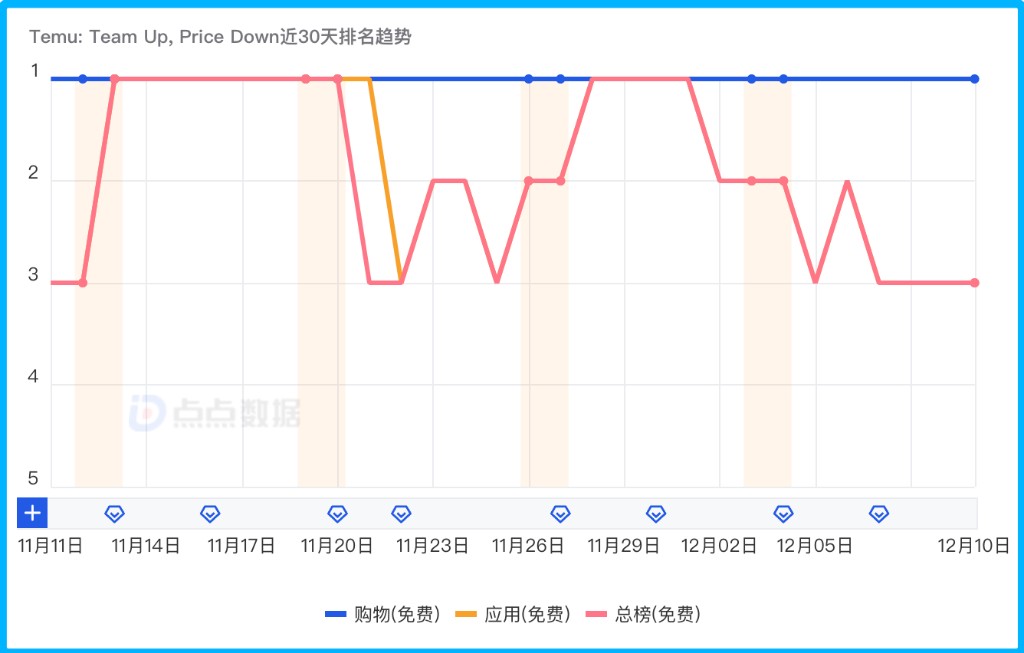

Temu 也成為繼 SHEIN、TikTok 後又一個在美國市場引發關注的應用平台,一度超越亞馬遜、沃爾瑪等應用,登上美國 App Store 免費購物應用榜第一的位置;在 11 月 11 日-12 月 10 日期間更是未跌出過美國 App Store 免費總榜前三,且多次位列第一。

圖片來源:點點數據

不同於拼多多在海外市場的順風順水、高歌猛進,字節跳動 2022 年在海外的發展是一波三折。其在辦公協同、娛樂社交、電商消費等領域均有佈局,上線了包括 Lark、MomoYo、Fizzo 等應用,以及女裝獨立站 IfYooou。

相較其它賽道,字節跳動過去一年投入最多、期待更大的自然還是社交娛樂和電商消費領域,也即 TikTok。

一位接近字節跳動的人士向 Tech 星球透露:“字節在海外的社交業務和國內一樣的重要,內部希望海外社交能夠成為其他出海產品之間連接的紐帶。”

而在去年 11 月 TikTok 被曝出,首席執行官周受資在一次線上會議中表示,公司已將全年廣告收入目標從至少 120 億美元(約 854.4 億元人民幣)下調至 100 億美元(約 712 億元人民幣)。這一下調後的預期,仍較上年增長 150%。

TikTok 的變現方式遠不止廣告一項,其在擴大用户的同時還在搭建電商閉環。據瞭解,TikTok Shop 在去年 11 月上線了,用户可以直接在 TikTok 平台內完成電商購物的成交動作,已經有數家企業都與 TikTok Shop 美國業務團隊達成了合作意向。

從 Temu 到 TikTok,一個相似的地方是,拼多多和字節跳動都將精力聚焦在了北美市場,想要通過電商拓展變現模式,從 To B 的生意轉向 To C。這與電商 “老炮兒” 阿里有明顯不同,後者繞開了競爭激烈的北美市場,從新興市場探索出口。

阿里的跨境電商業務主要分為 To C 的跨境零售電商平台 “速賣通” 和 To B 的數字化跨境貿易平台 “阿里國際站” 兩大部分。

過去一年,速賣通主要發力跨境零售業務,推出了 “全託管” 業務模式,將韓國、西班牙、巴西、法國等國家列為重點運營國家;國際站則在外貿全鏈路數字化方面加強覆蓋,重點服務中小外貿企業。根據移動數據分析平台 App Annie 的統計,速賣通從去年 11 月以來持續兩個月位列韓國購物類 App 下載量第一。

不難發現,互聯網大廠出海的主戰場在跨境電商賽道,但其它缺少電商基因的互聯網大廠,2022 年也沒放棄海外市場的爭奪。

據不完全統計,騰訊在海外投資了包括 From Software 等在內的十餘家遊戲企業或工作室,以擴大遊戲開發能力和新遊戲挖掘能力。

而快手在將 Kwai 中東、Kwai 拉美以及 SnackVideo 三大產品合併後,也加大了海外業務組織調整,從而提升海外業務戰略優先級,並在巴西上線品牌化廣告平台 “Kwai for Business”,以實現對拉美地區的覆蓋。

出海,已然成為互聯網大廠的共同選擇。

從邊緣到C位

出海就是一次跨洋遠航,彼岸前景廣闊,途中艱辛卻難以言説。

尤其是這一輪互聯網出海,環境早已不同多年前,海外市場已經 “卷” 起來。

中國企業不只是在邊緣市場試探,而是要挑戰社交娛樂、電商消費這些與消費者日常工作生活息息相關的主流市場;中國企業也不只停留在加工銷售等產業鏈末端環節,而是要在技術研發、生活服務等產業鏈上下游全面佈局。

內外因素綜合影響下,互聯網出海也從粗放式經營向精細化運營轉變。

以阿里旗下跨境電商 B2C 平台速賣通為例,其為商家提供了多種服務模式,既可以選擇做品牌,也能選擇當 “甩手掌櫃”。

去年底,速賣通升級商家服務,推出了 “全託管” 模式,允許商家將運營、物流、售後等諸多環節託管給平台,只專注貨品生產和製造,從而增加效率、降低銷售門檻。

速賣通推出 “全託管” 服務(圖片來源:網絡)

阿里方面指出,願意做品牌的商家,在速賣通開店的後可以運營品牌和消費心智,對於想要以 “國貨品牌出海” 的商家是一個很好的方式;而對於工廠和貿易型商家,可以把更多精力放在產品研發和生產,運營的工作就交給平台來做,更能發揮各自的優勢。

另一邊,Temu 的 “寄售模式” 也有異曲同工之妙:由平台註冊商家自主上架商品,通過平台方資質、內容等審核,以及樣品檢驗合格後,即可與平台協商定價和寄送貨品。後期商品跨國運輸、目的地城市物流配送等服務,均由平台負責,商家無需操心。

事實上,目前國內主流跨境電商平台都推出了這類服務,可以為商家提供銷售全鏈路 “一站式” 服務。

對於商家而言,完成 “低價擴規模” 的目標後,下一步就需要打造品牌、提升產品溢價空間。對於平台而言,具有品牌力的商家也是經營更穩定、更具抗風險力的存在。無論從哪一方看,打造 “品牌力” 都是出海到新階段繞不開的部分。

2022 年 8 月,TikTok Shop 就宣佈升級北極星 Polaris 計劃,加大力度扶持品牌出海,要針對不同經營階段的品牌給予定製化支持策略和品牌權益。該計劃將覆蓋已出海品牌(投融資 DTC* 品牌、海外平台頭部品牌)、知名品牌(大集團子品牌、新消費品牌、成熟品牌)、強供應鏈轉型品牌(實力廠牌)。

TikTok Shop 升級北極星 Polaris 計劃(圖片來源:TikTok Shop 跨境電商)

Temu 雖然現階段還是單品邏輯,重在以單個爆款商品獲得爆發流量,增加成交轉化;但在品牌化方面,平台也給到了一定支持。

據悉,去年 9 月,拼多多宣佈正式啓動 “2022 多多出海扶持計劃”,這也是首度公開以 Temu 為代表的出海策略。該計劃將投入百億資源包,首期打造 100 個出海品牌,扶持 10000 家制造企業直連海外市場,助力中國製造業升級出海。

品牌對於平台的價值,除了能留住高淨值用户,還能帶來豐厚的廣告收入。去年三季度,拼多多最核心的在線營銷收入同比增長 58% 至 284 億元,而原因之一就是廣告收入的增加。

在財報電話會上,拼多多 CEO 陳磊提到,“廣告收入增長是因為拼多多平台的消費者對高質量品牌需求的增長,未來將會有更多品牌與拼多多合作,包括農產品、家電、化妝品等。”

一家企業從國內市場拓展到國際市場,面臨的環境和挑戰可能會變,應對策略也可能會變,但刻在基因裏的核心生意模式很難轉變。可以預見,品牌化將是 Temu 初步完成市場開荒後,下一步重點發展的方向。

“風浪” 中搏擊

海外市場,正在被中國互聯網企業看作開拓 “第二增長曲線” 的關鍵。

2023 年出海形勢會如何?是每個跨境貿易人都在關心的話題。

伴隨國家政策支持、跨境電商服務生態逐步完善和資本市場持續青睞,跨境電商賽道等到了機會。

阿里巴巴國際站總裁張闊判斷:“增量” 將再度成為關鍵詞。在他看來,2023 年整體外貿形勢將走出一條 “U 型” 反彈的曲線,海外市場需求的恢復是可以預期的大概率事件。

而這些增量又會來自哪裏?張闊認為,告別 “野蠻生長”,新增量將來自行業結構的優化;疫情後,數字化外貿服務的使用習慣將是不可逆的,外貿數字化仍處於初級階段,數字化外貿將是最確定的增量。

“在跨境零售電商部分,我們相信,2023 形勢總體會好於 2022 年。” 張闊指出,隨着大量製造業企業出海,跨境電商門檻將會下降,這也符合不少專注供應鏈的外貿企業、新外貿商家的訴求。

機會來了,並不意味着平台和商家就能 “躺贏”。特別是在匯率波動、訂單利潤下滑等多方挑戰下,商家經營難度其實在加大,平台面臨的壓力也在提升。

從地區市場到行業賽道,再到業務方向,每一次選擇都是一次風險,平台需要與風浪搏擊,乘風破浪才能抵達彼岸。

一個明顯的趨勢是,在歐美線上消費環境轉冷的境況下,非洲、拉美及日韓等新興市場擁有更廣袤增長空間。

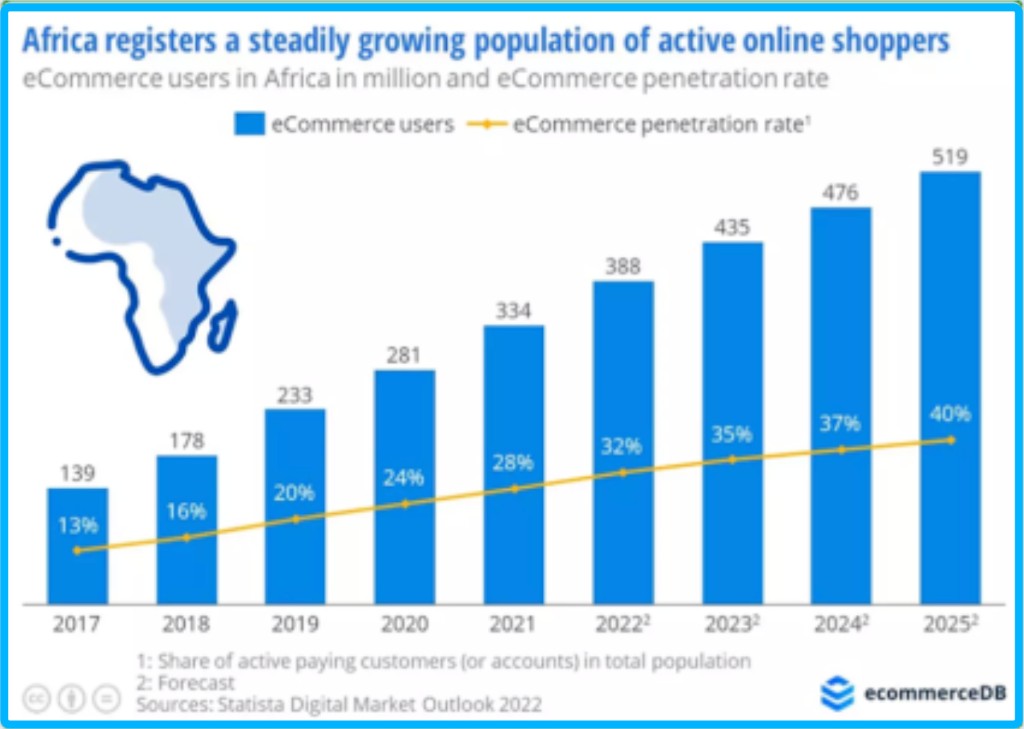

EcommerceDB 研究指出,預計 2021 年至 2025 年間,非洲當地在線消費者將以 56% 的驚人速度增長,從 3.34 億增加到 5.18 億;與此同時,非洲電商滲透率預計將增長至 2025 年的 40%,未來非洲甚至有望超越亞洲成為全球電商用户最多的大洲。

圖片來源:EcommerceDB

而據《AMZ123|2022 年跨境電商年度報告》,2022 年由於日元匯率連續下跌,物價上漲使得日本電商市場的跨境賣家陷入成本增加、利潤縮水的窘境;但在線消費者的數量卻在上升,2022 年至 2026 年間,日本電商銷售額預計以 5.2% 的符合年增長率攀升,達到 27.4 萬億日元(約合 2378 億美元);綜合而言,在基礎設施發達的前提下,未來日本電商市場或將正向爆發增長。

社交遊戲領域也是同樣的邏輯,在人口密度最大的新興市場,互聯網用户處於快速增長階段,這就意味着行業發展仍有較大的流量紅利。

以亞太地區為例,根據 Nativex,截至到 2021 年已有超 12 億移動互聯網用户,預計到 2025 年,移動互聯網用户將增長近 1.5 億;而中東以及拉丁美洲等地區的用户數量均超過 3 億,預計到 2025 年以上地區均新增近 4500 萬用户。

在全球市場人口與移動互聯網雙重紅利疊加下,不少品牌和開發者就瞄準了以巴西、亞太、非洲、中東為代表的新興市場。

但在深入市場以後,各個地區又存在明顯差異,市場打法也會不同。出海天然是一個長鏈條生意路徑,其中每個環節相互影響、相互作用,只有各環節價值都得到發揮,才能產生綜合質變。

2023 年,隨着越來越多互聯網高手入場,不僅海上之爭會熱鬧起來,運營打法也可能出現新的模式,“海上之王” 爭奪勢必很激烈。慶幸的是,跨境貿易的曙光已經顯現。