策略師警告:今年來堪稱 “市場寵兒” 的歐股可能將遭重創

烏克蘭問題、盈利疲軟、歐洲央行鷹派立場可能刺激歐股下跌,此外,策略師們還看到了經濟衰退、經濟復甦慢於預期帶來的風險。

智通財經 APP 瞭解到,歐股基準指數斯托克 600 指數在 1 月份上漲約 10%,遠超美國股市基準標普 500 指數,創下了有史以來最好的年初表現。但貝萊德和 Amundi SA 等機構投資者警告稱,投資者對歐股未來的風險預期過於樂觀。雖然歐股堪稱 2023 年以來的 “市場寵兒”,但一些機構預計投資者情緒很快將再度惡化,多重不利因素將刺激歐股下跌。

很多因素都可能破壞這輪反彈。策略師們對企業業績下調的步伐正在加快,而面對潛在的衰退,歐洲央行堅持其鷹派立場,因為通脹 (儘管有所緩解) 仍處於高位。此外,近一年前開始的俄烏衝突目前還沒有有效的解決方案。

Amundi SA 的股票業務主管 Kasper Elmgreen 表示:“認為股市上漲就意味着一切都好是非常危險的。”“我們現在非常確信,2022 年的股市韌性將被打破,市場尚未意識到未來盈利預期下調的幅度有多大。”

策略師們對 2023 年歐股回報率持謹慎態度

歐洲能源價格下跌、通脹降温跡象以及中國加快重新開放步伐都提振了市場情緒,歐洲斯托克 50 指數較 9 月份的低點上漲了 27%。在經歷了近一年低迷時期之後,投資者的現金也開始回流歐洲的股票型基金。

但頂級資產管理公司仍持謹慎態度。有交易數據顯示,迄今為止的漲勢是由空頭補倉所推動。貝萊德投資研究所的策略師們表示,歐股樂觀情緒來得太早了,而高盛集團和美國銀行策略師則警告稱,2023 年漲勢的最佳時期可能已經結束。

以下是策略師們普遍認為可能導致歐洲股市遭重創的五大風險因素:

俄烏緊張局勢

俄羅斯對歐洲天然氣供應的控制繼續威脅着歐洲經濟增長。雖然暖冬氣候幫助該地區在一定程度上避免了這一輪的潛在能源危機,但如果俄羅斯停止供應,可能需要歐洲更多的政策干預。

在俄烏衝突爆發近一年後,俄羅斯準備在烏克蘭發動新的攻勢,而美國和德國則正向烏克蘭派遣坦克,這是一項廣泛的聯合行動,目的是為該國配備更強大的武器。這些舉動預示着衝突可能升級。

Wisdomtree 英國有限公司董事 Aneeka Gupta 表示,能源戰爭可能會持續很長一段時間,“由於我們不能總是依賴有利的天氣條件,諸如增加天然氣儲備和能源需求定量配給等措施將需要繼續下去。”

業績陷入困境

在財報季到來之際,歐股市場的策略師們一直在下調業績預期,一些策略師呼籲在經濟增長放緩的背景下進一步下調預期。隨着通脹緩解,企業也發現在需求放緩之際提高價格變得更加困難。

在信貸方面,持續的通脹和更高的利率結合在一起,將使許多公司的流動性狀況變得緊張,因為利潤率萎縮,償債成本變得更高。

財報季的早期業績數據顯示,各行各業都有理由感到擔憂。零售商 Hennes & Mauritz AB 表示,成本飆升幾乎抹去了上一季度的利潤,風力渦輪機制造商 Vestas Wind Systems A/S 警告稱,今年的銷售額將再次受到打擊,而知名軟件製造商 SAP SE(SAP.US) 則計劃裁員以提高利潤。

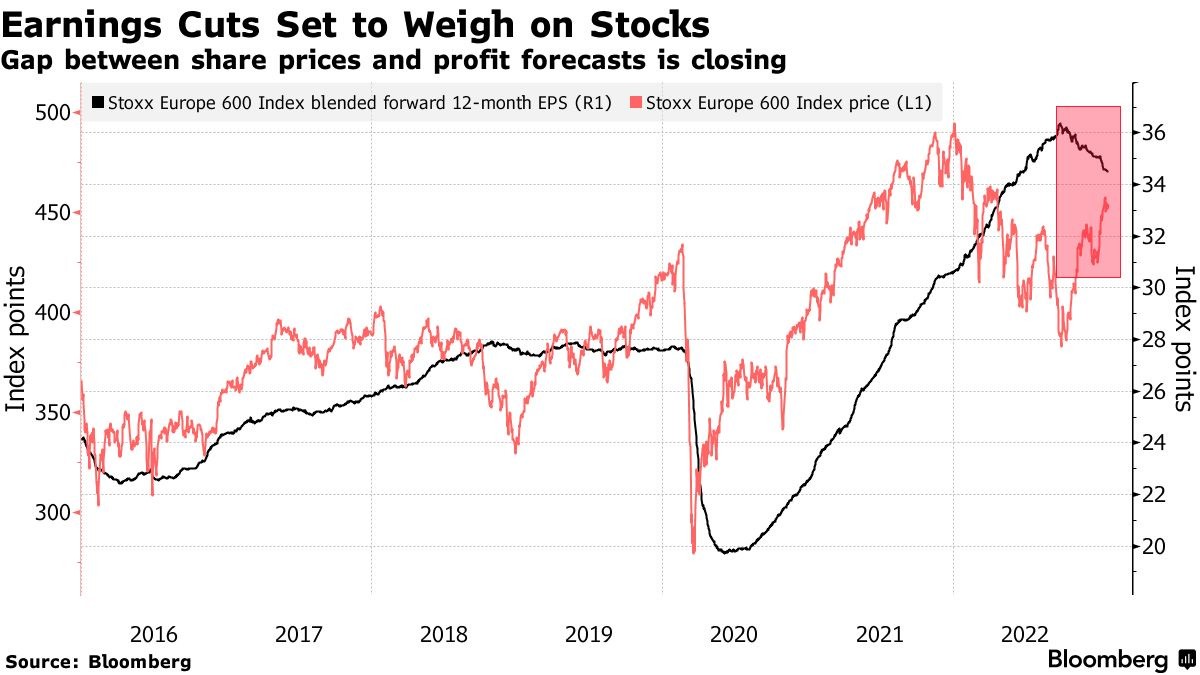

利潤預期削減可能將打壓歐股——股價與利潤預期之間的差值縮小

熱衷於自下而上方法的策略師預測,歐洲企業今年的業績增長將持平。自上而下的市場策略師的看法更為悲觀,高盛、瑞銀集團和美國銀行的策略師預計歐股利潤水平將下降 5% 至 10%,這意味着隨着估值趕上較低的預期,股價將進一步下跌。

鷹派的貨幣政策

歐洲央行政策制定者透露的最新信息表明,在看到通脹壓力出現更有意義的回落之前,他們將繼續加息。然而,股市投資者對經濟軟着陸和今年晚些時候降息持樂觀態度,這一點與歐洲央行政策制定者預期截然相反。

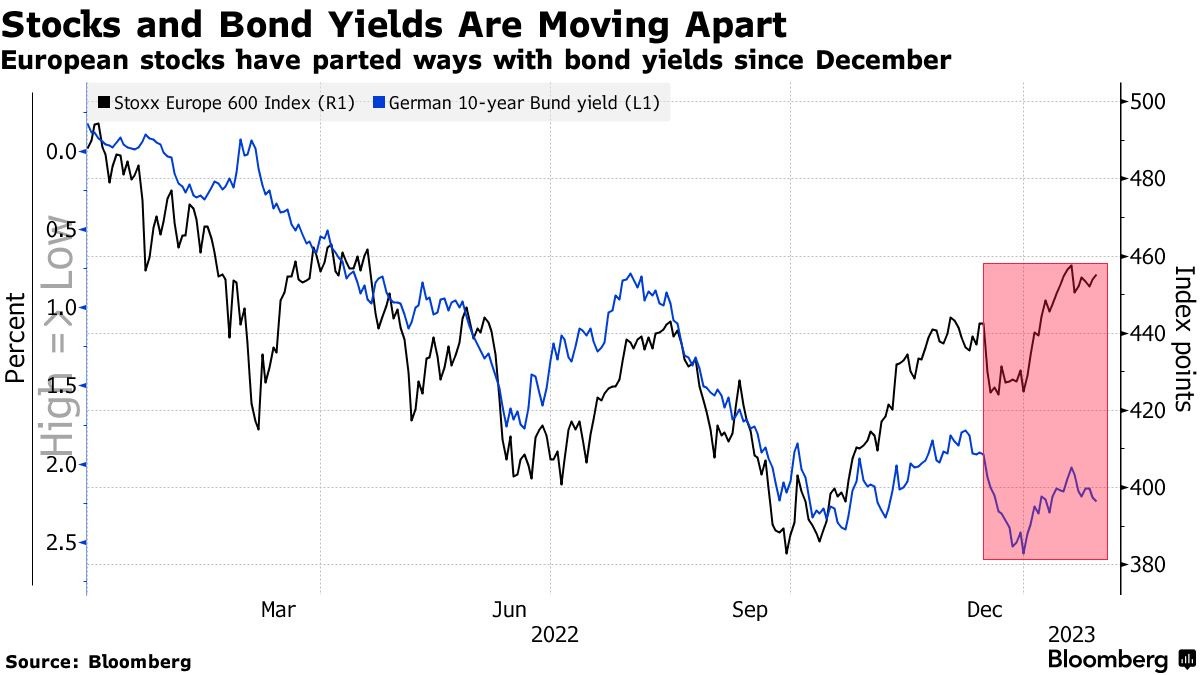

這種不協調導致股市與債市走勢同步——投資者關注的是經濟衰退,然而如果歐洲央行繼續維持鷹派的政策路線,可能導致股市大跌。

自去年 12 月以來,歐洲股市和債券的收益率已經分道揚鑣

Liberum Capital 戰略、會計和可持續發展主管 Joachim Klement 表示:“這是市場過於樂觀的領域之一。”“到 2023 年,高通脹意味着政策制定者即使在衰退期間也幾乎沒有降息空間。如果全球央行不想重複上世紀 70 年代的錯誤,他們需要等到通脹接近 3%,而我們預計在 2024 年之前不會出現這種情況。”

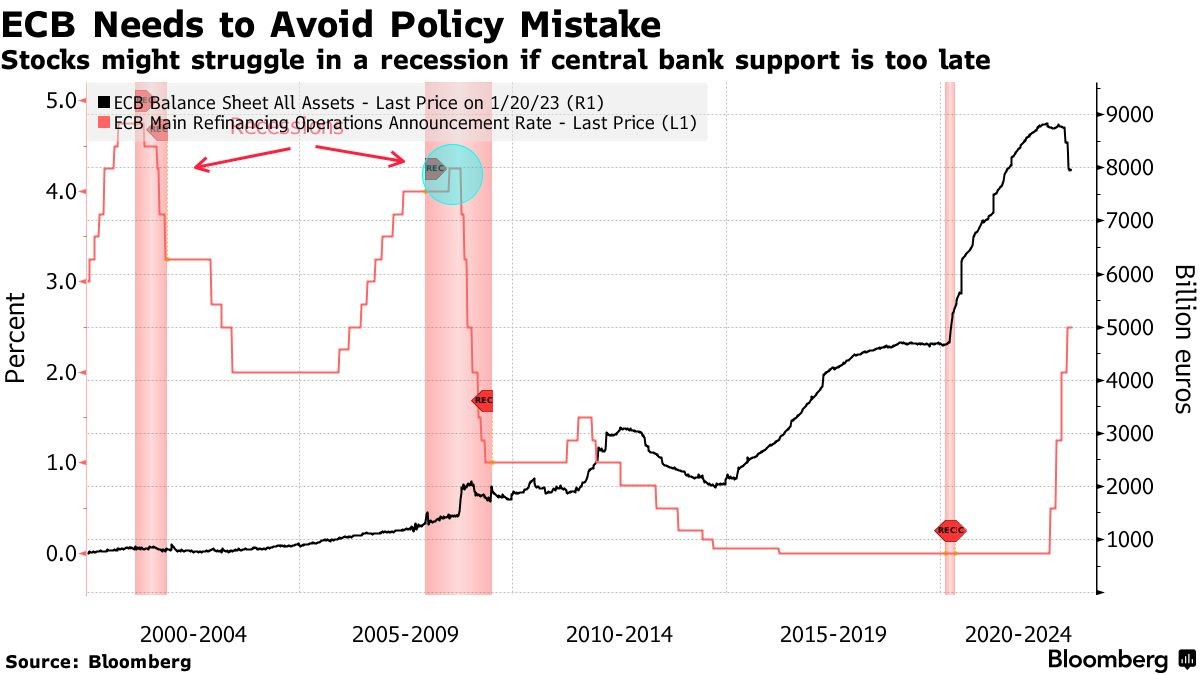

如果歐洲央行提供的支持來得太晚,歐洲股市可能會在衰退中掙扎

經濟衰退

關於 R 一詞是否一定成為現實 (Recession) 目前還沒有定論。高盛等機構的策略師表示,歐元區今年可能完全避免衰退,因有跡象顯示經濟增長有彈性,且能源危機得以避免。其他市場參與者表示,現在下結論還為時過早。

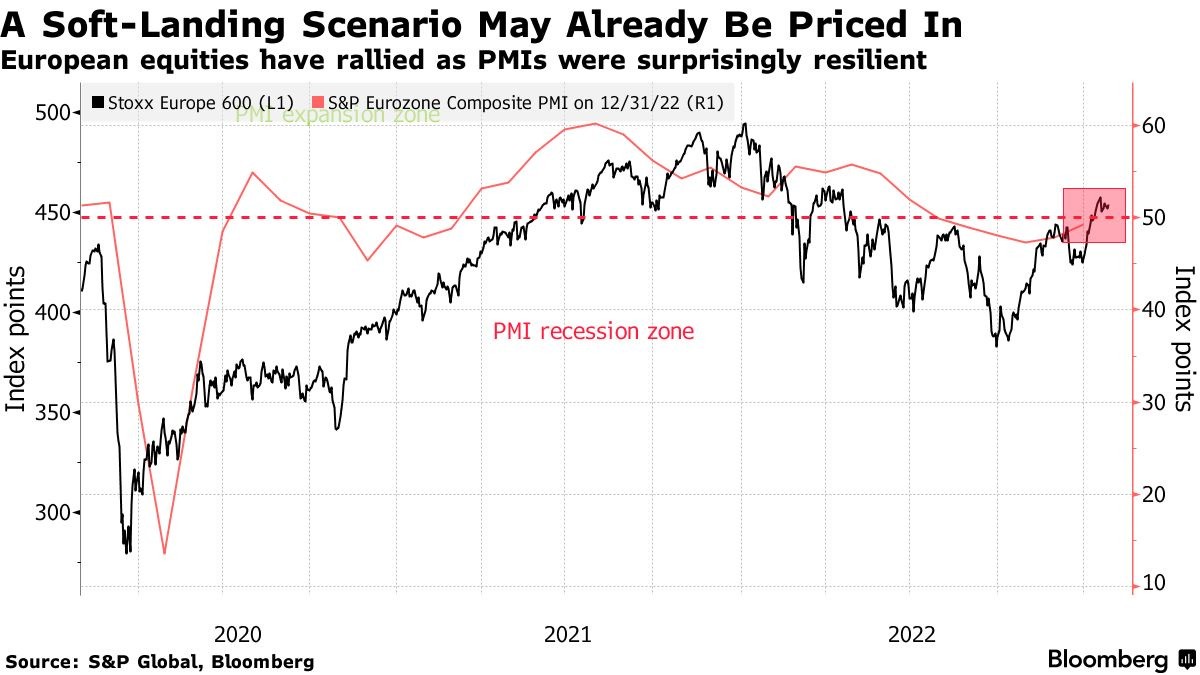

美國銀行策略師 Sebastian Raedler 表示:“我們預計,由於激進的貨幣緊縮政策,經濟增長動能將大幅喪失,但市場尚未反映出這一點。” 他預計今年斯托克 600 指數將下跌近 20%,因為數據開始顯示經濟增長放緩。

由於 PMI 指數出人意料地強勁無比,歐股出現反彈

經濟復甦慢於預期

如果歐洲國家,以及海外市場整體的經濟復甦慢於預期,歐洲奢侈品生產商、汽車公司和礦業資源公司將是損失程度最大的行業,因為這些行業很大一部分銷售額尤其依賴於海外市場。