可持续专栏 | 寒潮来袭?全球可持续债务产品历史首降

我们关注可持续发展不是因为我们是环保主义者,而是因为我们是资本家和客户的受托人。——贝莱德首席执行官拉里芬克

作为这颗星球可持续转型的底层支柱,围绕可持续类债务产品的探索充满想象力。过去数年的数据也积极勾勒出市场日渐热闹的图景。

然而,当人们试图量化地去为 2022 年的真实表现盖棺论定,却发现现实不尽如人意。

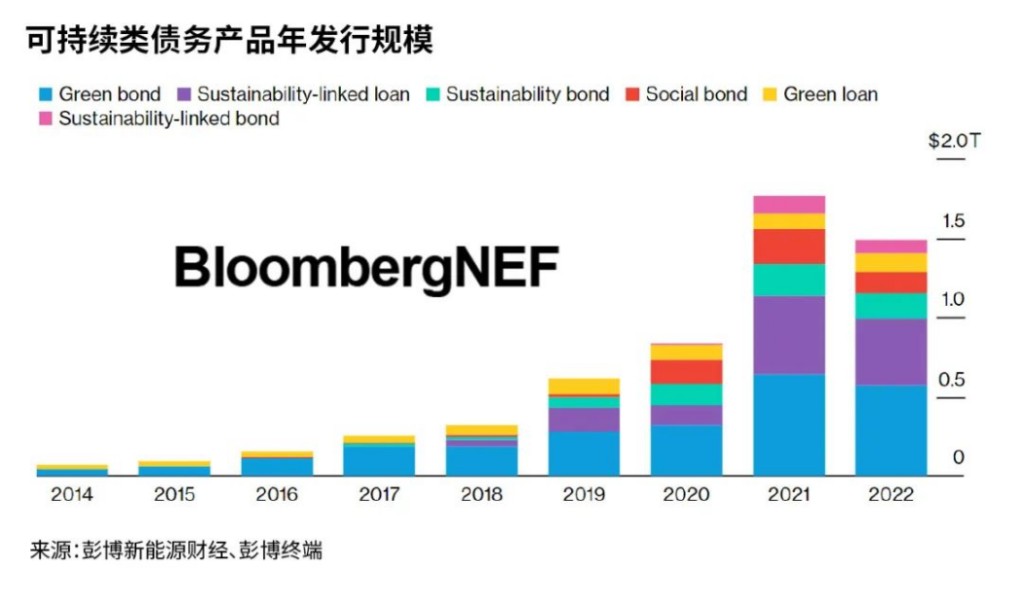

彭博昨天发布的研报显示,去年可持续类债务产品发行规模为 1.5 万亿美元,有史以来首次同比下降。除绿色贷款发行量保持增长外,其他所有类别可持续类债务产品发行规模都不增反降,其中尤以社会债券减少近四成最为惨烈,而一路最受追捧的绿色债券发行量也出现了 10% 的降幅。

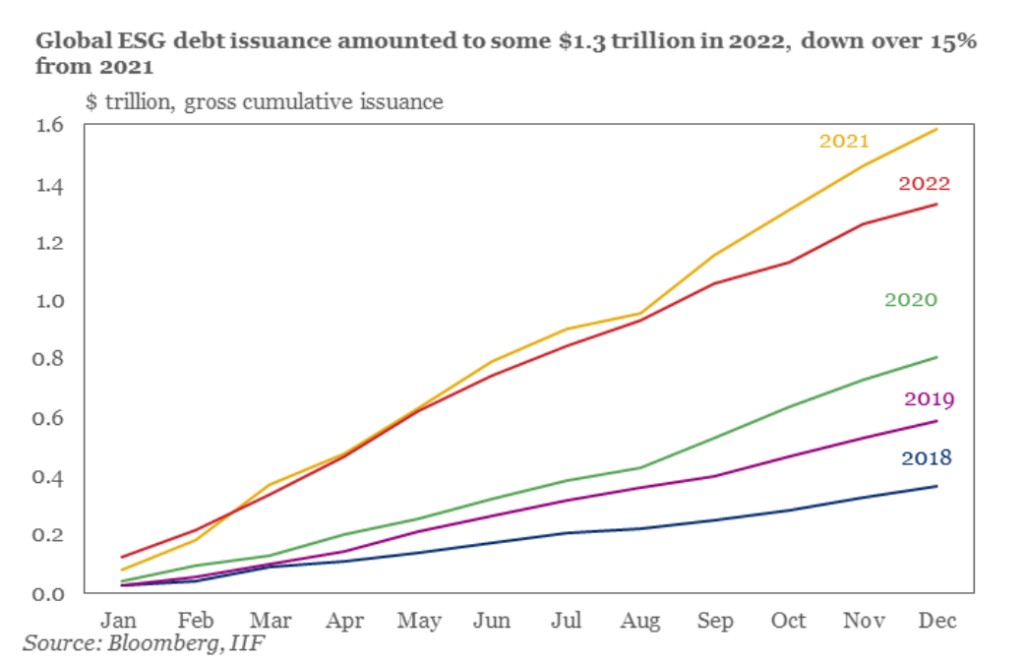

华尔街见闻注意到,虽然统计口径略有差异造成数据有所出入,来自国际金融协会(Institute of International Finance)此前的报告也支持了这一结论:去年 ESG 债务产品确实遭遇寒流,发行规模缩水了。

据悉,该协会成员包括商业银行和投资银行、资产管理公司、保险公司、主权财富基金、对冲基金、中央银行和开发银行等 490 多家金融机构。

那么,这股寒流是否意味着市场的后继乏力?可持续金融的美谈还能继续吗?

多重悲观因素

纵向比较彭博数据,全球每年发行的绿色债券从 2018 年的 950 亿美元增加到了 2021 年的 7350 亿美元,但去年的这个数值降低到了 5720 亿美元。

根据彭博的分析,之所以绿债在去年的发行差强人意,原因是多方面交织的,首先就是受到宏观经济状况的拖累。

华尔街见闻观察到,绿色债券的年度发行量的下降很可能受制于能源危机、COVID-19 大流行、俄乌冲突所造成的客观外部环境,因为这导致了债券和股票被大规模抛售。

全球咨询公司 Teneo 最近就 2023 年 CEO 和投资者愿景的调查结果显示,近五分之一的大公司 CEO 认为他们没有做好应对下一个出现的有争议的社会问题的准备,而接受调查的 CEO 和投资者都同意,来自外部社会环境的带来的压力会严重影响内部管理决策的优先级。

而去年史所罕有的利率上升力度造成的债市低迷也是另一个原因。

2022 年国际清算银行纳入统计对象的世界 38 家央行总计加息了 210 次。2022 年由此成为约 40 年来利率上升最快的一年,低利率时代的终结使全球股票和债券的市值缩水了 45 万亿美元。晨星公司研究副总裁约翰·雷肯塔勒曾表示,2022 年下半年的债券收益率处于至少 150 年来的最低水平。

而除了宏观因素,金融行业在气候议题中的姿态反复或许亦成为 ESG 债务产品的变数。

格拉斯哥零排放金融联盟(GFANZ)2022 年的进展报告允许成员团体制定自己的零排放道路,而不是要求他们紧跟联合国支持的 “零排放竞赛”(Race to Zero)活动的指导,一改其 2021 年报告中坚持 “所有成员必须与 ‘零排放竞赛'保持一致” 的论调。

由于 “零排放竞赛” 原本就是一项重要的净零倡议,此举使得 GFANZ 作为一个金融伞式组织的意义和可信度大幅降低。由于担心其对化石燃料投资的态度变得暧昧,这甚至还被批评为 “向华尔街让步”。

此外,彭博的报告还认为对 “漂绿” 行为的广泛反对也重创了市场供需。

区域的崛起

尽管全球表现平平,去年的市场体现出区域性的差异。上述报告显示,2022 年欧洲、中东和非洲地区 (EMEA) 仍然占整体市场的 45%,但亚太地区是唯一一个 2022 年可持续类债务产品发行量出现增长的地区,同比上升 9%。

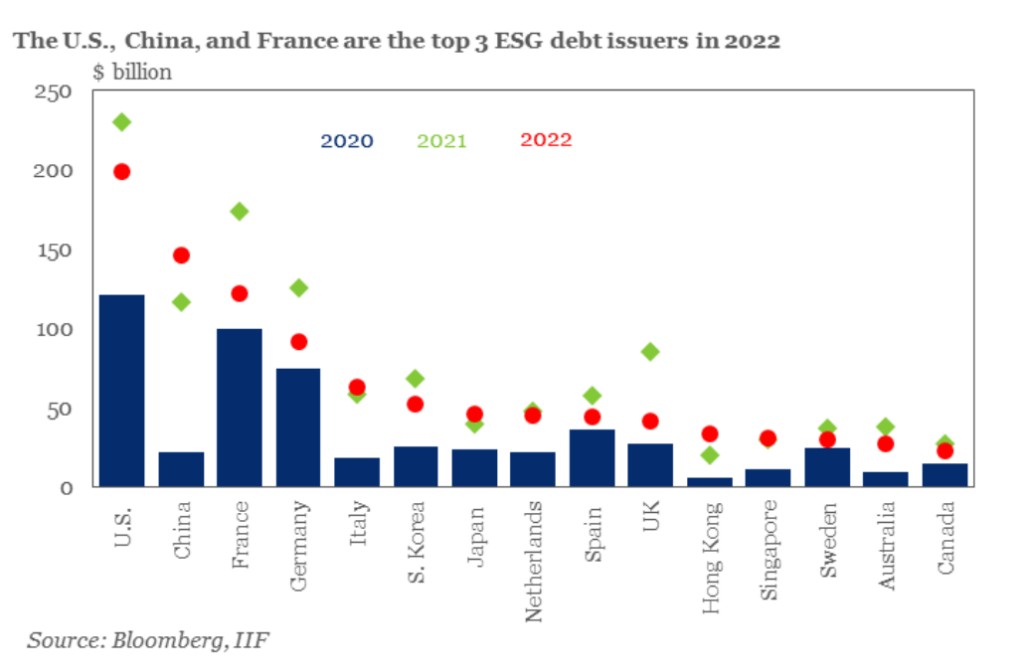

尤其是新兴市场的逆势增长成为一大亮点。根据国际金融协会的研究,发展中国家在 2022 年刷新了 2600 亿美元的新纪录,其中以中国、土耳其和墨西哥为首,而中国一国就独占了 1100 亿美元。这使中国成为 2022 年全球第二大 ESG 债务发行国,仅次于美国,领先法国一位。

来自中诚信绿金的数据显示,2022 年国内市场共发行 518 只绿色债券,规模达 8735.07 亿元,较 2021 年发行规模同比增长 43.59%,发行只数同比增长 6.58%。截至 2022 年末,国内市场累计发行绿色债券 1700 余只,发行规模共计 2.63 万亿元。

穆迪发布的报告也显示,就可持续贴标债券来看,新兴市场政府占 2022 年可持续贴标主权债券发行总量的 16%,远高于 2017 年的 1%。

据华尔街见闻了解,泰国、马来西亚、巴西和哥伦比亚等新兴国家也一直在开发可持续金融分类法。这些分类工具有助于为投资者提供指导、框架和标准,从而增加资金流向绿色项目,促进可持续债券等创新投资产品的开发。

中国证监会则在去年引入了绿色债券原则来统一国内市场。这些原则参考了国际 ICMA 标准,与 ICMA 框架一样,提供了四个核心组成部分:募集资金使用、项目评估和选择、募集资金管理和信息披露期限。

“政策” 被认为正是去年低迷的全球市场最大的亮点。

2022 年一系列具备分水岭性质的可持续金融法规得到颁布,其中包括美国证券交易委员会 (SEC) 的气候披露提案;2022 年也是一些关键政策实施的第一年,例如欧盟绿色分类标准和《可持续金融信息披露条例》(SFDR),这些规定强制要求企业、投资者和信贷机构进行更多的可持续发展风险及影响披露。

今年的预期

监管机构在全球范围内建立了定义可持续投资的框架,加强信息披露,并将气候纳入公司和金融策略,在彭博分析者看来,这表明 2022 年的动荡很可能是一种反常现象,而非新常态。

巴黎银行分析师 Xuan Sheng Ou Yong 的观点认为,今年的 “主权 ESG 债务产品” 可能迎来巨大发展,“事实上,COP27 已经看到许多国家更新了他们为减少国家排放和适应气候变化影响而制定的计划,包括可持续类债券在内的金融工具可以大大有助于实现这些目标。”

向低碳经济转型以应对气候变化的计划,每年至少需要总计 4-6 万亿美元的投资。2023 年 1 月,香港、斯洛文尼亚、爱尔兰和菲律宾已经发行了一系列主权可持续类债券。香港通过亚洲有史以来发行的最大可持续贴标债券筹集了 57.5 亿美元,而斯洛文尼亚筹集了约 13.5 亿美元,印度也发行了第一笔主权绿色债券,筹集了约 10 亿美元。

来自穆迪的研究也表明,今年欧盟有可能发行更多绿色债券,以寻求摆脱对俄罗斯化石燃料的依赖。能源危机很可能会增加更多长期可持续债务的发行,因为要加速欧洲能源转型,需要对基础设施进行大量投资,其中大部分可以通过可持续债券融资。

作为企业债券组合脱碳努力的一部分,欧洲中央银行表示将在其一级市场给予绿色债券优惠待遇,鼓励公司发行更多绿色债券。

展望未来,国际金融协会乐观预计 2023 年将出现强劲反弹,今年将达到创纪录的 1.7 万亿美元,2024 年将达到 2 万亿美元。

“为了实现全球净零排放承诺,市场必须增长,” 该协会常务董事 Sonja Gibbs 表示,“如果我们只为最纯净的绿色环保产品提供资金,我们将永远无法实现净零排放。你必须能够提供融资,将高碳排的 ‘棕色’ 行业、‘棕色’ 公司、‘棕色’ 资产变为绿色。”

2 万亿美元的预期或许并不遥远,因为即使可持续债务发行总额接近 5 万亿美元,它仍然只占 300 万亿美元全球债务市场的一小部分。