抖音對美團虎口奪食 | 見智研究

字節在這兩年帶給了我們太多的驚喜,從電商到本地生活,它的野心似乎沒有盡頭。不過要在本地生活領域大戰美團,似乎還言之過早。

這兩年字節跳動帶給我們驚喜連連,以短視頻社交軟件發家的抖音發展路徑似乎超過了大部分人的想象。首先是在電商領域大刀闊斧般地推進,繼去年 “商城” 放入一級入口明確貨架電商戰略地位,今年春節 “抖音超市” 也正式上線了。

同時,抖音在本地生活領域也展現出了更多野心。去年 770 億的 GMV 大超市場預期,今年更是定下了 1500 億接近翻倍的目標。就在近日,抖音又將觸手伸向了外賣,消息一出便引起網友瘋狂討論,開始紛紛暢想起未來 “商家直播做菜,用户在線下單”,自己就能完成食品安全全程監督的新模式。

從電商到本地生活,抖音的野心彷彿沒有盡頭。市場也注意到了抖音日漸完善的本地生活與美團業務的高度重合,正處於流量紅利爆發期的抖音將對美團的業務造成多大程度的影響?流量紅利過後,抖音的增量又將來源於哪裏?

“以價換量” 在後疫情還能跑通嗎?

大家都知道,對於抖音這樣的內容型平台,業績增長點主要來源於用户量和商業化效率兩方面。

用户量上,22 年底抖音日活躍用户數量(DAU)在 5.8 億,增長已經非常緩慢接近天花板。在大盤增長見頂之下,流量變現的驅動力便落到了商業化效率上。去年抖音電商加載率最高一度達到 15%,而過高的加載率會影響體驗,於是抖音主動調整了加載率,在 22 年降到了 10-13%,這部分流量就流入了本地生活,因為用户對於本地生活商業化接受度更高,有利於用户體驗和商業變現之間的平衡。

見智研究預計到 2025 年本地生活日均 VV 佔比有望提升到 9%~10%,本地生活團購日均 VV 佔比有望提升到 50% 左右(目前在 27%-28%),以 0.022%~0.032% 點擊轉化率計算,對應 GTV(核銷前)大約在1000-1500 億元。

事實上從去年三季度開始,本地生活業務就展現出了強勁的發展勢頭,“麥當勞板燒雞腿堡 6.5 元”“瑞幸雙杯生酪拿鐵 29 元”“星巴克 99 元雙人下午茶” 低價團購引發了囤券潮,我們可以看到在疫情之下,由於許多商家自身經營狀況不佳,所以需要通過 “以價換量”,也就是開發一些新的渠道,壓低價格,捨棄一部分利潤來拉動新的流量。

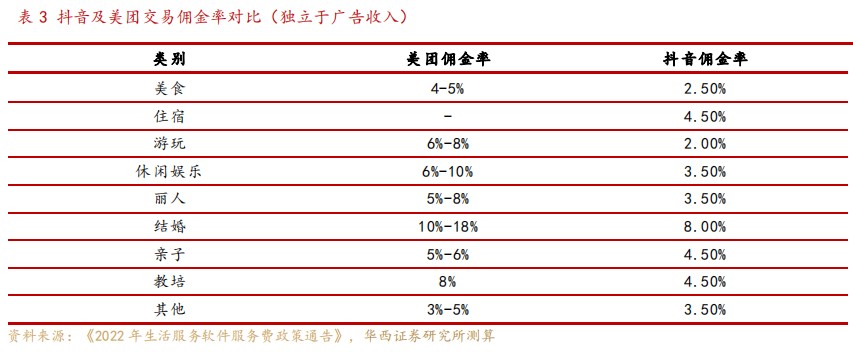

而抖音就是那個暫時可以滿足他們需求的渠道。一方面,抖音在短期內存在流量紅利,目前抖音本地生活 ROI 約為 2.8。二方面,抖音佣金費率更低,相比美團 8-10% 的佣金費用以及成熟競價機制下的 CPC 價格,抖音平均佣金費率為 4.06%,疫情後更是憑藉 0 佣金優惠政策成為中小商家重要的引流渠道。

但是低價策略肯定不會是長期的,商家很難承擔長期低價拉新的成本,特別是今年受到疫情的影響逐步消散,市場趨於穩定後,就更不太會做大量的深度折扣了,而是更多考慮到利潤率的提升,所以見智研究認為今年整體的折扣相較於 22 年會更低。

另外,抖音已經在近日降低了服務費返還比例,從合規商家返 50% 改為返 5%,新商家 60 自然日全返改為 30 自然日。此次服務費率返還比例的降低,無異於再次增加了商家的經營成本,縮窄了抖音與美團之間的團購套餐價格差距。

難以逾越的高牆

那麼當疫情後高折扣模式退去,失去價格優勢的抖音要拿什麼和美團爭?抖音又會對美團造成多大程度的威脅?接下來見智研究就從規模、內容成本、以及核銷復購三個維度將兩者進行詳細對比。

規模

從用户規模看,抖音月活(MAU)在 7.1 億,日活(DAU)在 4.4 億,本地生活的訪客訪問次數(VV)佔比 8.5%,計算下來本地生活日活大概在 5000 萬左右;美團中大眾點評全是到店,除去美團 APP 的外賣和其他業務,按照 30% 的到店比例,日活在 4000 萬左右。所以兩者從流量上看是差不多的。

從商家規模看,抖音的商家規模遠遠落後於美團,低線城市的覆蓋率也較低(一線城市 GTV 佔比 53%,二線 30%,三線 11%,四五線及以下 6%),主要是聚集在 KA 頭部商家(KA 佔比 48%,腰部佔比 32%,尾部佔比 20%)。

(見智研究自制圖)

(見智研究自制圖)

內容成本

抖音和美團在內容成本上的差異主要因為兩者使用邏輯的不同。美團的內容主要來源於消費者提交的圖文評價,在大眾點評上已經長期沉澱了大量 UGC 內容,商户無需再額外付出大量內容成本。

而抖音用户的娛樂目的性強,團購帶貨非常依賴內容趣味性以及達人推廣,商户也就相應地需付出更多內容成本,這也是為什麼儘管抖音平台佣金低於美團平台佣金,但加上達人佣金後,整體抽佣率要大於美團。以到餐為例,美團到餐佣金率為 3%,抖音為 2.5%,達人佣金率 3%-8%。

核銷復購

從核銷復購看,美團用户消費需求強,主要是通過主動搜索消費,所以到店核銷率也較高,在 83% 左右。而抖音用户主要是被動消費,通過搜索產生的 GTV 僅佔 12%,用户習慣先囤券種草,這就導致了核銷率較低,僅在 62% 左右,比美團低了約 20 個點。

另外,抖音團購的復購率也低於美團。一方面是達人視頻抬高了預期,簡單地説就是 “買家秀” 和 “賣家秀” 的不同造成用户的體驗落差;另一方面則是深度折扣導致商家利潤率低,於是更傾向於在平台投流獲客後將客户轉化至私域,與平台粘性較低。

總的來看,見智研究認為美團作為成熟的行業龍頭,經過多年的累積已經具有十分堅實的壁壘,主要體現在規模優勢和大量的 UGC 內容沉澱,這是短期內很難被逾越的。同時作為功能型平台,消費者的消費意願強,有着核銷復購率的天然優勢。

而抖音作為後來者,給美團帶來的競爭主要還是在增量市場,一是全國連鎖的線下商户更適應抖音推流模式,如肯德基、麥當勞、奈雪等,這些品牌本身在美團運營投入較少;另一個就是抖音仍有流量紅利,低價策略也適合疫情期間 “以價換量” 拉動流量,或者初創得商家拉新,不過不具有長期性,未來隨着抖音的流量成本上升,低價營銷的邊際效益下降。

流量紅利過後,抖音未來增量來源何處?

見智研究認為流量紅利過後,變現的重心還是在興趣種草模式帶來的業務新增量。具體來看,目前業務主要分為 3 種:到餐、到綜(主要包括休閒娛樂、醫美、美容美髮、婚慶、寵物等)、酒旅。

(見智研究自制圖)

從圖中數據可以看出,抖音在業務上還是以到餐為主(佔比超過 50%),但從盈利能力看,到餐的 take rate 明顯是要低於到綜及酒旅(美團 21 年到綜貢獻了約業務一半的收入)。

而抖音目前在到綜佔比小,主要還是因為傳統的到宗一般需要巨大的信息量,如醫美和婚慶,很難僅僅因為有趣就下單,而是需要對每個產品看到詳細地説明、對比以及消費者反饋。目前在娛樂賽道人氣最高的是 “新奇潮玩”“親子樂園”,見智認為強娛樂屬性、新興到綜內容本身就帶着強娛樂性,確實與抖音平台十分契合,並且有客單價高,佣金高的特點,將成為抖音主要發力點。

酒旅領域也值得關注,在疫情及出入境開放後,旅遊需求有望逐步回升。而且見智研究觀察到東方甄選的看世界賬號自去年底開播以來已經積累了一定觀看量和粉絲量,目前已經上架了 4 件旅遊團購商品,未來整個酒旅領域的 SKU 肯定也會更加豐富。

另外值得一提的是,抖音曾表示如果 2 月、3 月本地生活表現符合預期,Q2 後會往下沉市場做市場覆蓋範圍的擴大,但是見智研究認為確實比較困難,主要是相比高線城市,低線城市參與直播電商比重更低,而且投流能力也有限,中小商户營銷 ROI 不高,積極性恐怕不會太高。

最後我們再聊一聊抖音在本地生活中的新嘗試——外賣業務。首先,這並不是抖音第一次外賣,21 年就已經通過 “心動外賣” 試水外賣業務了。並且,目前抖音外賣服務未全面開放,部分開放的商家接單量也不多,SKU 大多在 5 以內,且為多人套餐,SKU 豐富度遠不如美團,美團 SKU 普通在 10 以上,多者可達 60-80,涵蓋各種套餐和單品。

再從物流來看,抖音未自建配送團隊,目前還是通過順豐同城(2021 年活躍騎手 60 萬)、達達快送(活躍騎手小於 100 萬)送餐,相較之下 2021 年美團外賣活躍騎手規模超過 500 萬。隨着訂單量增加,履約能力將成為抖音外賣業務發展的掣肘。儘管字節星辰躍動項目自建物流體系,也已在官網上招募外賣相關職位,但不是一朝一夕就能做成,還是需要更多時間去驗證。

總結

簡要地説,字節確實在這兩年帶給了我們太多的驚喜,從電商到本地生活,字節的野心似乎沒有盡頭。不過在本地生活領域説要大戰美團,似乎還言之過早。

美團在本地生活領域已建起堅實壁壘,短期難以逾越,而抖音帶來的競爭主要是增量市場,未來隨着本地生活團購 VV 佔比進一步提高,新興到綜、酒旅業務也有望為業績提供新增量。至於新試點的外賣業務,見智認為還處於較早期,無論從商品豐富度還是物流水平,與美團尚沒有一戰之力,當然我們也期待着抖音能在未來帶給我們更多的驚喜。