暴跌 80%!商業模式曾被同行羨慕,美國第一共和銀行離崩盤有多遠?

存款 1760 億美元,但流動資金只有 40 億美元。

作為美國西海岸富人們最愛的銀行之一,美國第一共和銀行如今也走到了危機邊緣。

儘管美聯儲已經出手,美國銀行業的危機卻還在發酵——今日美股銀行業依舊暴跌,其中第一共和銀行(First Republic Bank,FRC)以 73% 的跌幅領跌行業。

按今日盤前價計,自 3 月 9 日硅谷銀行暴雷事件以來,FRC 股價已跌超 80%。

此前該銀行曾表示,它已通過美聯儲和摩根大通的額外資金來支撐其財務狀況。目前 FRC 所有未使用的流動性資金超過 700 億美元,且可以通過美聯儲宣佈的 “銀行定期融資計劃” 獲得更多流動性。

但今天盤前的行情説明,這些聲明似乎仍然沒能安撫市場的恐慌情緒。

值得注意的是,一直以來 FRC 都是業內的 “優等生”,其業務和估值都為同行所羨慕——因為它的貸款業務圍繞着富有客户(如馬克·扎克伯格)發放鉅額抵押貸款,這些貸款幾乎沒有可能變成壞賬。

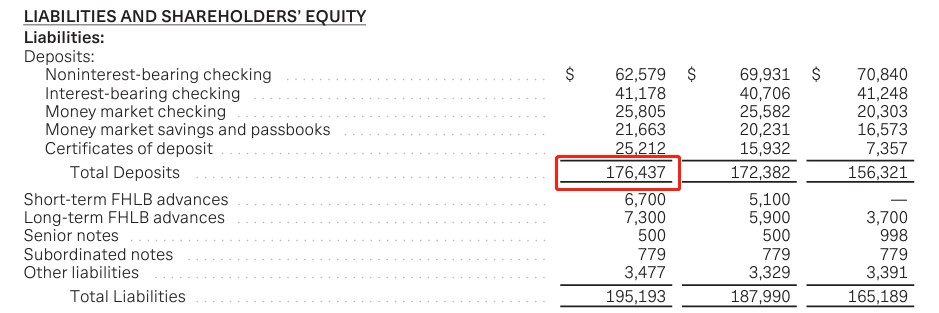

自 1985 年在舊金山成立以來,FRC 一直保持盈利,淨沖銷也一直低於行業平均水平。截至去年年底,FRC 的存款達到了 1764 億美元。

然而,就是這樣一家優秀的地區銀行,也有着與 SVB 相似的、資產的公允市場價值與賬面價值之間存在巨大差值的問題。

SVB 的差額主要存在與其債券證券組合,而 FRC 的差額存在於其貸款資產中。

FRC 年報顯示,截至去年 12 月 31 日,其 “房地產抵押貸款” 的公允市場價值為 1175 億美元,比其 1368 億美元的賬面價值低 193 億美元。而僅這一項資產類別的差值就已超過了 FRC 自身 174 億美元的總股本。

分析師們認為,FRC 面臨着挑戰,雖然它的地位優於 SVB,但在這種利率上升的環境下,它仍可能面臨淨息差 (NIM) 收窄的壓力。

瑞銀分析師 Erika Najarian 週五在一份報告中寫道:

我們認為 FRC 不是 SVB。但儘管他們的商業/戰略/資產負債表管理模式不同,NIM 問題仍是相通的。

如果 FRC 也遭遇擠兑

FRC 更大的問題在於,隨着利率上升,它的客户有充足的其他地方來存放他們的現金,並可能尋求提現,這對於任何一家銀行都是難以承受的壓力。

在 FRC 高達 1760 億美元的存款中,大部分儲户為企業,約有 40% 的儲户為個人。以富人客户為主的特點意味着,FRC 的賬户數相對較少,平均賬户餘額更高,基本都超過了 FDIC 的 25 萬美元保險限額。

到 2022 年底,FRC 有 190 億美元的未償商業貸款,其中一半以上流向了私募股權和風險投資,這同樣是一個風險點。

全年利息收入從 2021 年的 44 億美元增加到 2022 年的 57 億美元,第四季度利息收入增加到 17 億美元。借款成本從 2021 年的不到 3 億美元上升到 2022 年的近 9 億美元,在 2022 年第四季度超過 5 億美元,FRC 今年的營業利潤仍為 21 億美元。

截至年底,FRC 存款為 1760 億美元,較上年同期實際增加了 200 億美元,較第三季度增加了逾 40 億美元。但如果存款利率從現在的 1% 上升到 2%,這將增加 17 億美元的借貸成本,基本上抹去了所有的營業利潤。

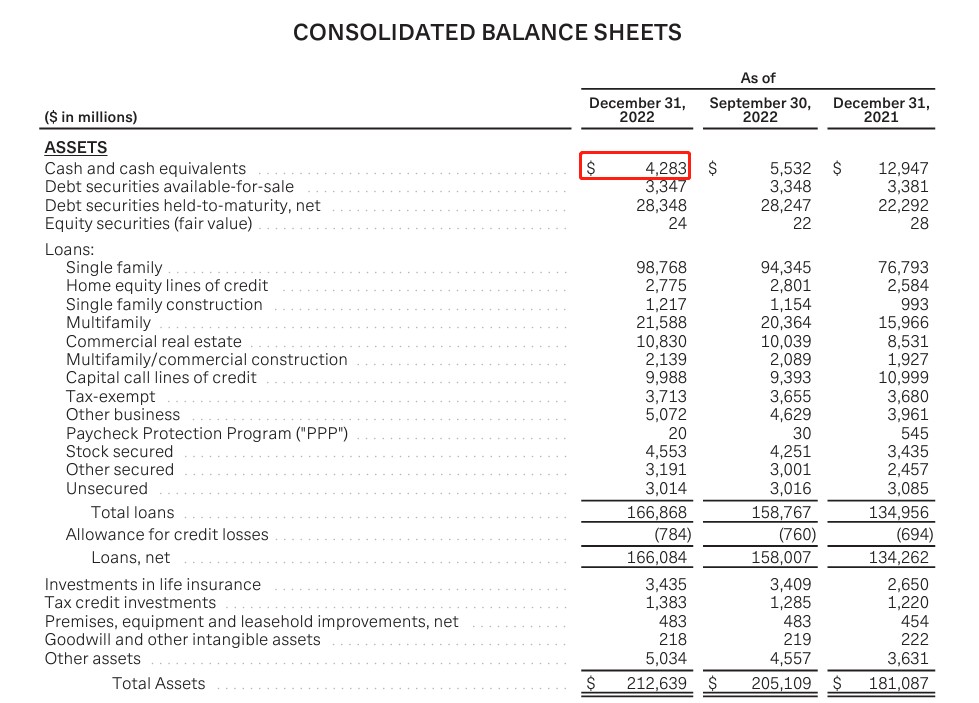

令人警惕的是,FRC 去年年底的流動資金略微緊張,現金僅略高於 40 億美元,低於前一年的近 130 億美元。這意味着這家銀行同樣無法應對大規模擠兑。

如果存款外流,FRC 的現金和等價物將抵擋第一波衝擊,此後可能需要出售流動性較差的資產以彌補空缺。資產負債表顯示,FRC 有 1660 億美元的貸款,大部分與房地產有關,但即使是這些貸款,在利率上升的情況下也會資不抵債。

此外,FRC 還有 310 億美元的債務證券可供出售,但大多被歸類為持有至到期。10-K 文件顯示,債務證券確認了 48 億美元的未實現虧損。