為什麼我們認為美聯儲下半年降息概率較小?

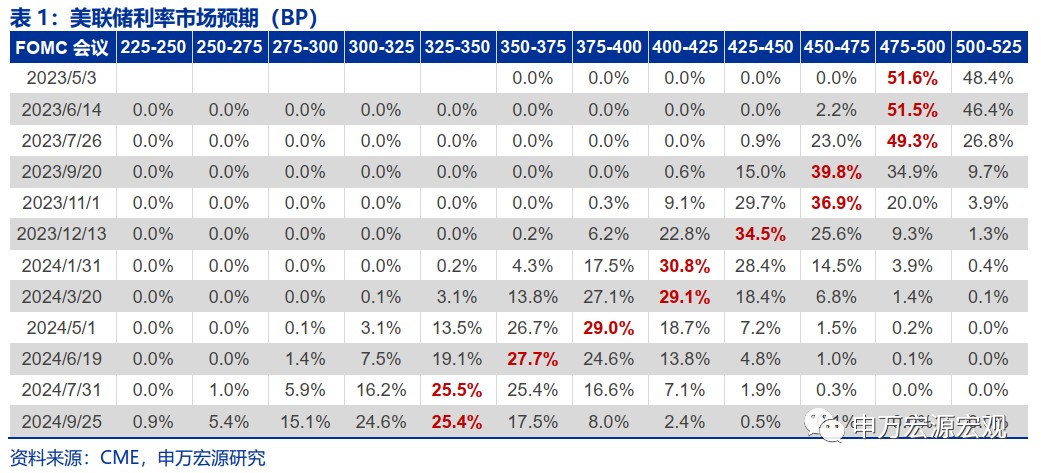

在市場恐慌情緒緩和下,本週市場對於美聯儲後續降息的時點預期也從 7 月推後到了 9 月。

周觀點:為什麼我們認為美聯儲下半年降息概率較小?

本週 10Y 美債利率、全球原油價格均較上週回升,布倫特油價已經回升至接近 80 美元/桶,10Y 美債利率也升至 3.5% 左右,脱離 3.3% 的低位,兩者其實反映的是市場對於金融風險的擔憂正在緩和。在市場恐慌情緒緩和下,本週市場對於美聯儲後續降息的時點預期也從 7 月推後到了 9 月,我們認為,鑑於目前金融風險演變為系統性風險的概率並不大,潛在的信用收縮對經濟的影響可能有所滯後,以及實體通脹風險仍然嚴重,美聯儲年內降息的概率是不大的。在這一假設下,我國貨幣政策操作外部約束可能不會大幅放鬆,但我國出口在美國超額儲蓄支持下或仍可獲得較好表現,從而支持人民幣年末回升至 6.6-6.7。

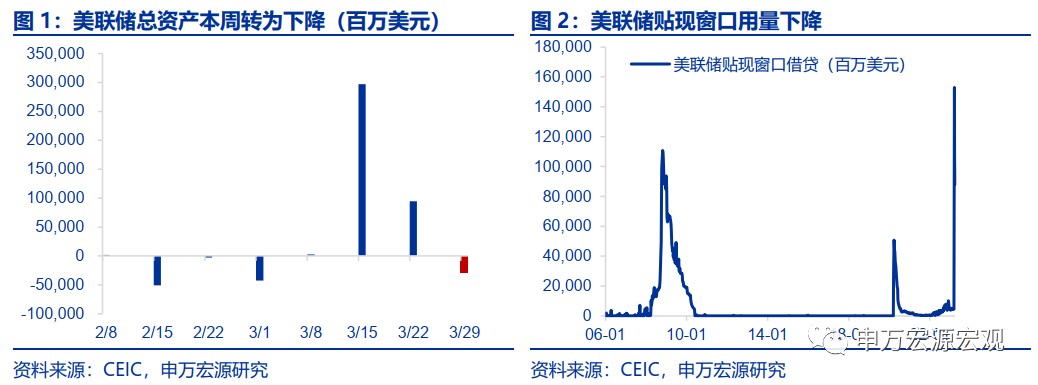

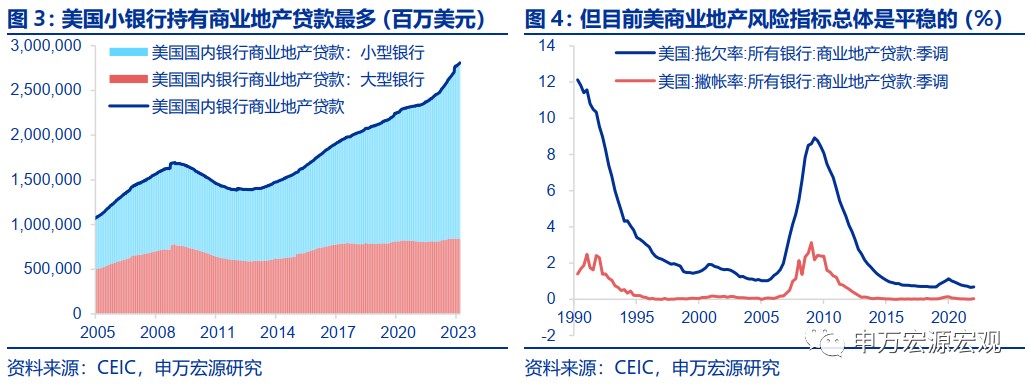

美金融體系風險正在緩和,演變為系統性風險概率不大。近期美國銀行流動性風險有所緩釋。截止 3 月 22 日美國小銀行存款外流已經初步停止,轉而小幅增加,疊加美聯儲貼現窗口用量下降,以及美聯儲總資產重新轉為收縮,美國銀行業 “危機” 已經有所緩和。近期一連串事件可能不會形成系統性風險,以至於迫使美聯儲急速轉向寬鬆。雖然美國中小銀行可能受到危機傳染,美國系統重要性大銀行卻相對更為穩健,這一點和 2008 年完全不同。美國商業地產行業引發系統性風險的概率目前來看也不大。美國居民部分出行活動並未回到疫情前的水平,辦公室空置率較高,商業地產運營困難。另一方面,美國小銀行目前持有更多的商業地產貸款,若中小銀行面對存款緊張的情況收緊商業地產融資,償付風險的提升可能引發商業地產貸款及相關衍生品出現連鎖風險,但目前美國銀行商業地產不良指標仍然健康,處於歷史低位,而且商業地產貸款佔美國小銀行資產比重其實相較 08 年金融危機之前是遠遠更低的,那麼出現美國銀行體系系統性風險概率也就不高了。

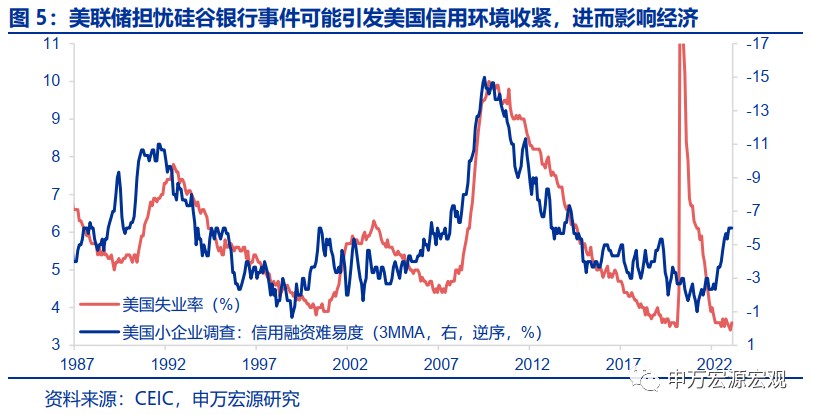

美居民超額儲蓄或使得信用收緊對經濟影響滯後。美國失業率目前和小企業的信用融資難度是背離的,後者自美聯儲去年開始加息之後就穩步收緊,其背後可能得到美國居民仍在 1 萬億美元左右的超額儲蓄的緩衝,由於美國居民收入端仍有保障,消費的持續火熱使得勞動力緊張程度同樣緩解較慢,側面反映美國企業經營情況仍然良好,從而美國小企業並沒有因為信用融資變難而進行裁員,最後導致失業率和信用融資難度的背離。根據我們測算,美國居民超額儲蓄可能要到今年三季度才消耗完畢,那麼在此之前,即便美國小銀行主動收緊信用環境,可能也不會對失業率造成大幅攀升的影響。

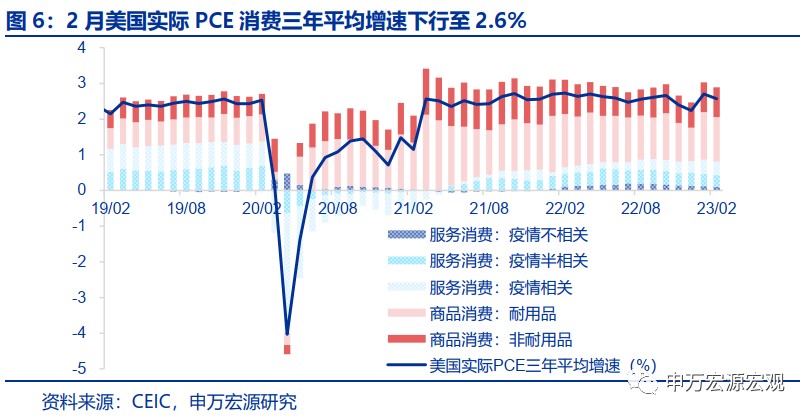

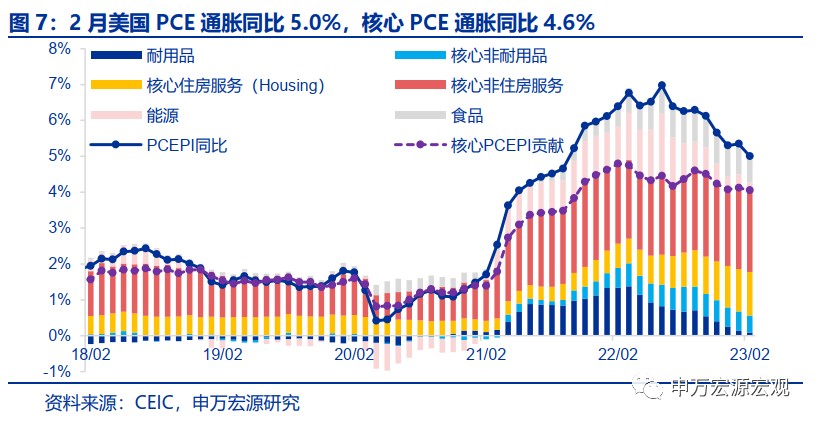

美實體通脹壓力仍較大,或迫使美聯儲維持高利率不變。美聯儲決策框架可能從 3 月的 “三難” 迴歸實體經濟和通脹壓力的 “蹺蹺板”。2 月實際 PCE 消費小幅降温,但服務通脹難以緩解,進一步指向美聯儲年內開啓降息的可能性不大。美國 2 月實際 PCE 消費三年平均增速下行至 2.6%,其中耐用品貢獻為主要拖累,但綜合近幾個月美國 PCE 消費增速來看,該水平仍然是較高的,市場所期待的消費大幅降温並沒有出現。這一消費表現傳導至 2 月 PCE 通脹中,我們也可以看到耐用品通脹同比貢獻的下行 (2 月美國 PCE 通脹同比 5.0%,核心 PCE 通脹同比 4.6%)。但 2 月美國服務通脹中無論是房租通脹還是其他服務通脹,對 PCE 通脹同比貢獻均是提升的,反映房租通脹年中之前難見緩解,以及美國居民超額儲蓄猶存下勞動力市場過熱緩解較慢,疊加上週公佈的美國服務業 PMI 反彈,美國服務通脹壓力仍然是很大的,從長期來説,即便職位空缺迴歸至疫情前的潛在增長水平,美國勞動力市場供需可能仍然難以平衡,也意味着美聯儲維持一段時間緊縮的必要性較大。

發達經濟跟蹤:美國 2 月成屋銷售改善;全球宏觀日曆:關注美國非農就業。

風險提示:美聯儲緊縮力度超預期。

正文如下:

為什麼我們認為美聯儲下半年降息概率較小?

本週 10Y 美債利率、全球原油價格均較上週回升,布倫特油價已經回升至接近 80 美元/桶,10Y 美債利率也升至 3.5% 左右,脱離 3.3% 的低位,兩者其實反映的是市場對於金融風險的擔憂正在緩和。在市場恐慌情緒緩和下,本週市場對於美聯儲後續降息的時點預期也從 7 月推後到了 9 月,我們認為,鑑於目前金融風險演變為系統性風險的概率並不大,潛在的信用收縮對經濟的影響可能有所滯後,以及實體通脹風險仍然嚴重,美聯儲年內降息的概率是不大的。在這一假設下,我國貨幣政策操作外部約束可能不會大幅放鬆,但我國出口在美國超額儲蓄支持下或仍可獲得較好表現,從而支持人民幣年末回升至 6.6-6.7 左右。

1.美金融體系風險正在緩和,演變為系統性風險概率不大

近期美國銀行流動性風險有所緩釋。3 月美國硅谷銀行破產後,由於中小銀行資本實力相對較弱,資產端配置相對缺乏多樣化,存款持續流失,引發市場對於美國中小銀行/區域性銀行流動性擔憂,但截止 3 月 22 日美國小銀行存款外流已經初步停止,轉而小幅增加,疊加美聯儲貼現窗口用量下降,以及美聯儲總資產重新轉為收縮 (截止 3 月 29 日的一週),美國銀行業 “危機” 已經有所緩和,市場擔憂也相應緩解,從而驅動本週長端美債利率以及原油價格回升。我們認為,近期一連串事件可能不會形成系統性風險,以至於迫使美聯儲急速轉向寬鬆。雖然美國中小銀行可能受到危機傳染,美國系統重要性大銀行卻相對更為穩健,這一點和 2008 年完全不同。

美國商業地產行業引發系統性風險的概率目前來看也不大。近期市場對於美國商業地產行業的擔憂,其實也衍生於市場對於美國中小銀行的擔憂,一方面,美國居民部分出行活動並未回到疫情前的水平,辦公室空置率較高,商業地產運營困難。另一方面,美國小銀行目前持有更多的商業地產貸款,若中小銀行面對存款緊張的情況選擇收緊商業地產融資,償付風險的提升可能引發商業地產貸款及相關衍生品出現連鎖風險,但從目前來看,美國銀行商業地產不良指標仍然健康,處於歷史低位,而且商業地產貸款佔美國小銀行資產比重其實相較 08 年金融危機之前是遠遠更低的,那麼出現美國銀行體系系統性風險概率也就不高了。

2.美居民超額儲蓄或使得信用收緊對經濟影響滯後

自美聯儲 3 月會議以來,後續美國經濟最大的不確定性在於美國中小銀行是否會收緊信貸,進而對美國經濟、通脹造成負面影響。但我們從下圖也可以看出,美國失業率目前和小企業的信用融資難度是背離的,後者自美聯儲去年開始加息之後就穩步收緊,其背後可能得到美國居民仍在 1 萬億美元左右的超額儲蓄的緩衝,由於美國居民收入端仍有保障,消費的持續火熱使得勞動力緊張程度同樣緩解較慢,側面反映美國企業經營情況仍然良好,從而美國小企業並沒有因為信用融資變難而進行裁員,最後導致失業率和信用融資難度的背離。根據我們測算,美國居民超額儲蓄可能要到今年三季度才消耗完畢,那麼在此之前,即便美國小銀行主動收緊信用環境,可能也不會對失業率造成大幅攀升的影響。

3.美實體通脹壓力仍較大,或迫使美聯儲維持高利率不變

總結上文,如果金融風險可控,疊加信用收縮影響不但不確定較高,且對經濟影響可能較為滯後,那麼美聯儲決策框架可能從 3 月的 “三難” 迴歸實體經濟和通脹壓力的 “蹺蹺板”,目前來看美國通脹壓力仍然是不可忽視的,進一步指向美聯儲年內開啓降息的可能性不大。

2 月實際 PCE 消費小幅降温,但服務通脹難以緩解,或使得美聯儲緊縮難放鬆。本週公佈的美國 2 月實際 PCE 消費三年平均增速下行至 2.6%,其中耐用品貢獻為主要拖累,但綜合近幾個月美國 PCE 消費增速來看,該水平仍然是較高的,市場所期待的消費大幅降温並沒有出現。這一消費表現傳導至 2 月 PCE 通脹中,我們也可以看到耐用品通脹同比貢獻的下行 (2 月美國 PCE 通脹同比 5.0%,核心 PCE 通脹同比 4.6%)。但和 CPI 結構一致的是,2 月美國服務通脹中無論是房租通脹還是其他服務通脹,對 PCE 通脹同比貢獻均是提升的,反映房租通脹年中之前難見緩解,以及美國居民超額儲蓄猶存下勞動力市場過熱緩解較慢,疊加上週公佈的美國服務業 PMI 反彈,美國服務通脹壓力仍然是很大的,從長期來説,即便職位空缺迴歸至疫情前的潛在增長水平,美國勞動力市場供需可能仍然難以平衡,也意味着美聯儲維持一段時間緊縮的必要性較大。

發達經濟跟蹤:美國 2 月成屋銷售改善

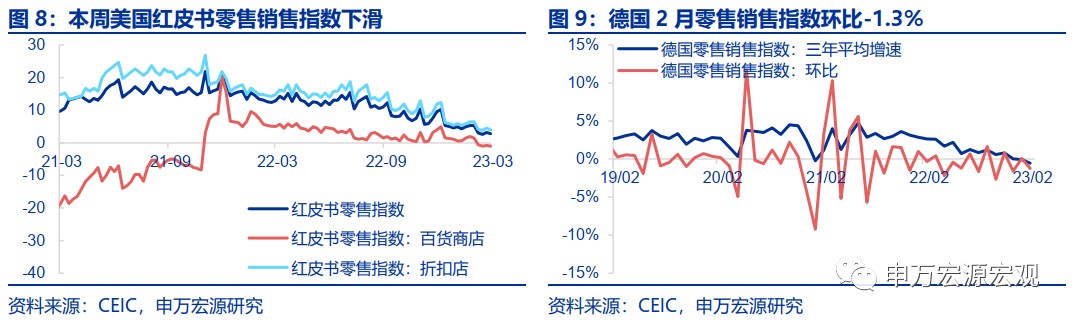

需求:本週美國紅皮書零售銷售指數下滑至 2.8%,百貨商店與折扣店指數均有所回落。德國 2 月零售銷售較上月有所下滑,環比-1.3%,三年平均增速-0.5%。

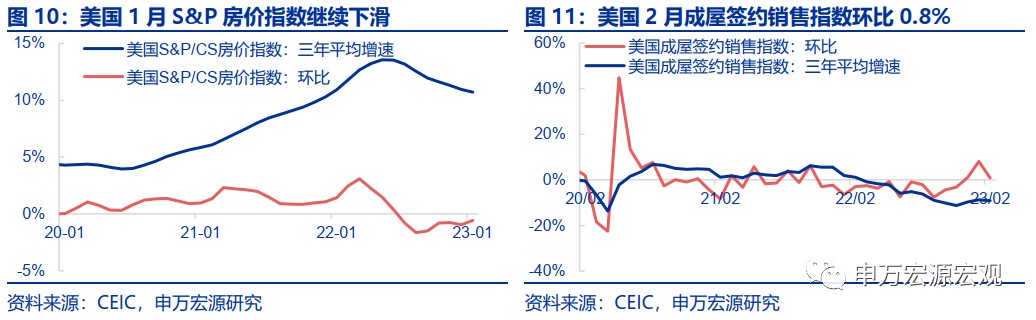

地產:美國 1 月 S&P 房價指數連續第七個月下滑,環比-0.6%,三年平均增速降至 10.7%。美國 2 月成屋簽約銷售指數連續第三個月上升,環比 0.8%,三年平均增速-9.1%。

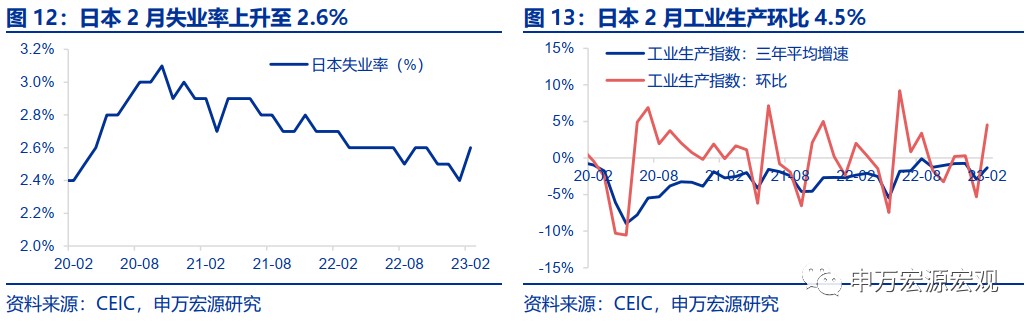

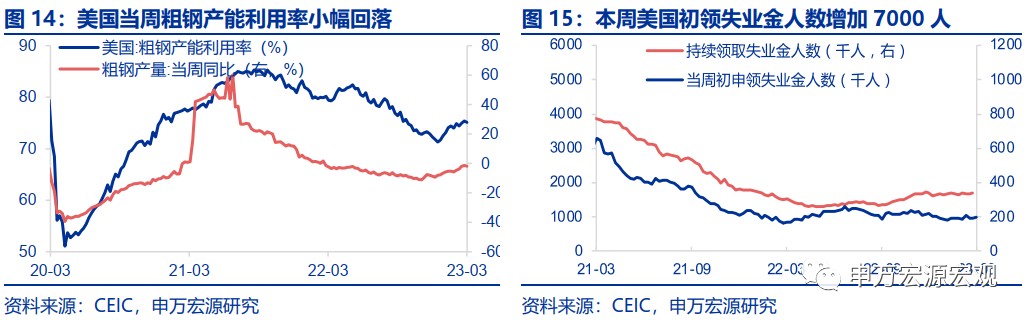

供給與就業:日本 2 月失業率上升至 2.6%,這是自去年 10 月以來的最高讀數。日本 2 月工業生產環比 4.5%,增幅優於預期,主要受汽車生產大增所帶動。本週美國粗鋼產能利用率小幅回落至 75.1%。本週美國初領失業金人數超預期增加 7 千人。

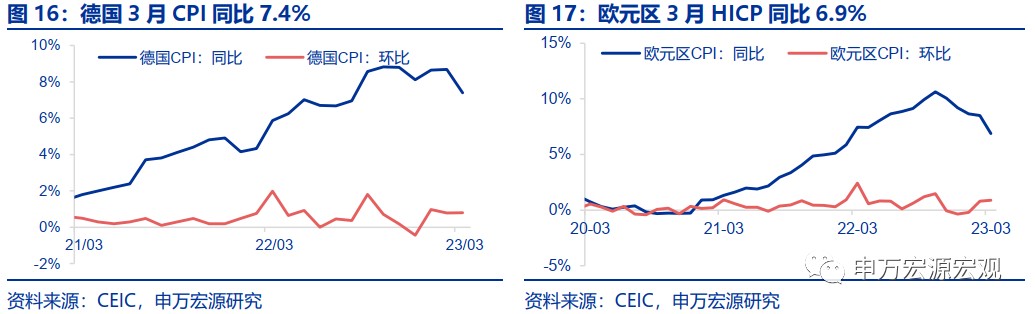

CPI 通脹:德國 3 月 CPI 較上月顯著放緩,同比 7.4%,環比 0.8%,通脹壓力稍減。受能源價格走低影響,歐元區 3 月 HICP 大幅下降,同比 6.9%,環比 0.9%。

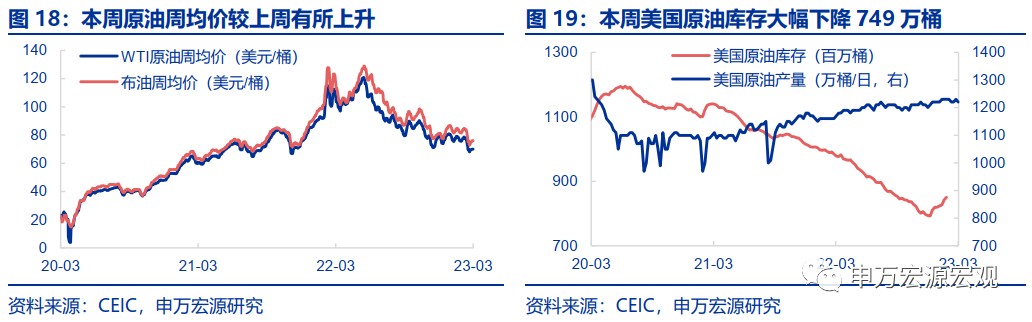

油價和 PPI:截至 3 月 31 日,布油周均價較上週上升至 76.1 美元/桶。本週美國原油庫存較上週大幅下降 749 萬桶,終止了此前庫存持續增加的態勢。原油產量下降至 1220 萬桶。

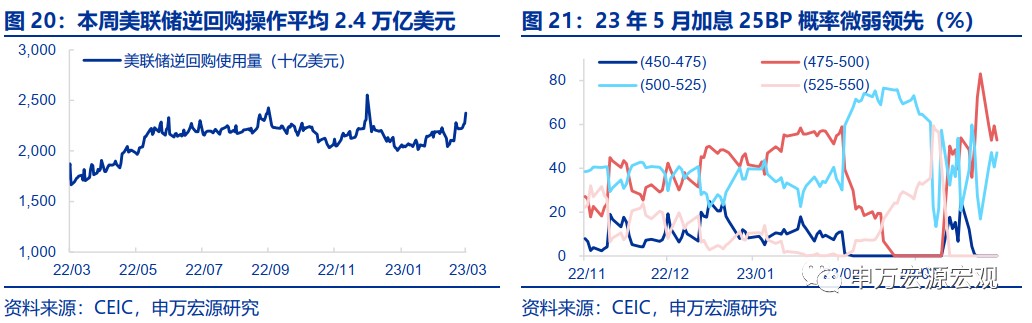

貨幣操作:截至 3 月 31 日,本週美聯儲逆回購操作平均 2.4 萬億美元。本週市場預計美聯儲 23 年 5 月停止加息概率微弱領先 (51.6%)。

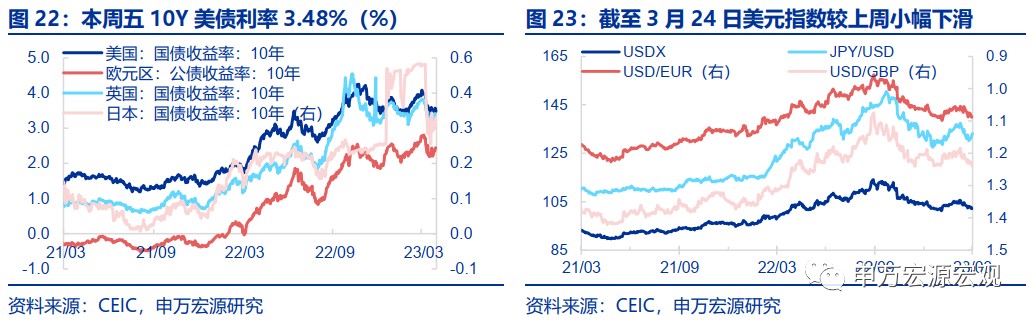

匯率利率黃金:截至 3 月 31 日,10Y 美債利率升至 3.48% 附近,較上週回升。本週美元指數繼續震盪回落,截至 3 月 31 日美元指數降至 102.5。

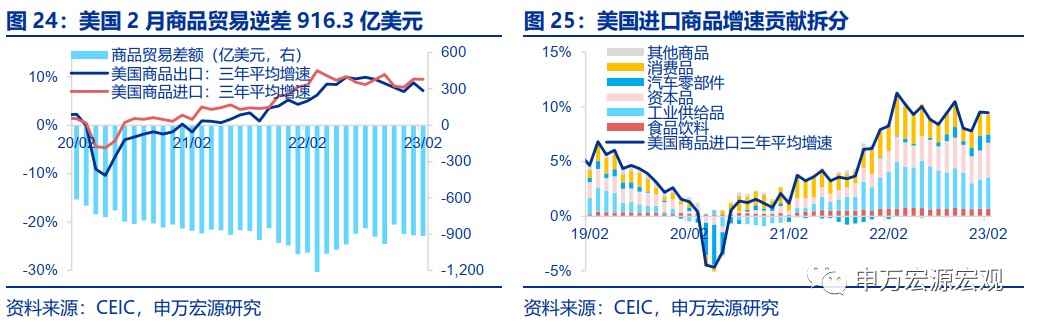

全球貿易:美國 2 月商品出口三年平均增速回落至 7.1%,進口增速維持 9.5%,貿易逆差小幅升至 916.3 億美元。與上月相比,汽車零部件與消費品進口下滑明顯,資本品進口增速提升。

新興市場跟蹤:越南 3 月出口增速繼續回落

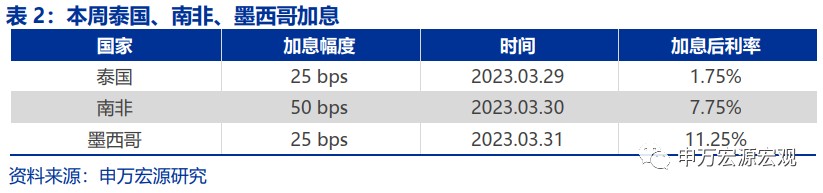

本週泰國央行宣佈加息 25bp,符合市場預期,連續五次加息後政策利率現為 1.75%。南非央行決定加息 50bp,高於市場預期,加息後利率來到 7.75%。墨西哥央行宣佈加息 25bp,加息後利率為 11.25%。

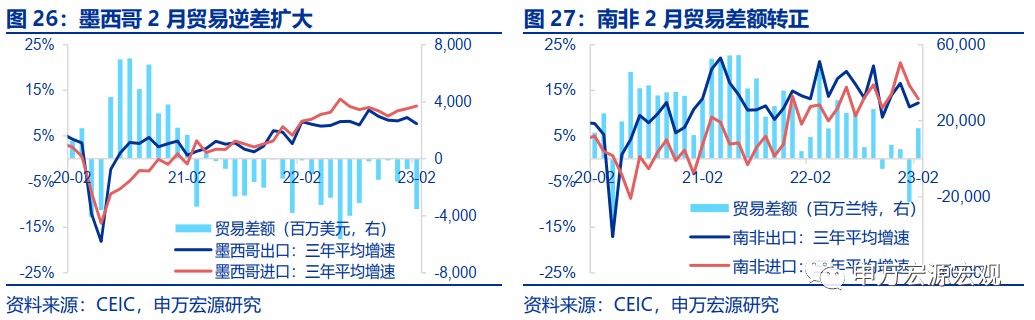

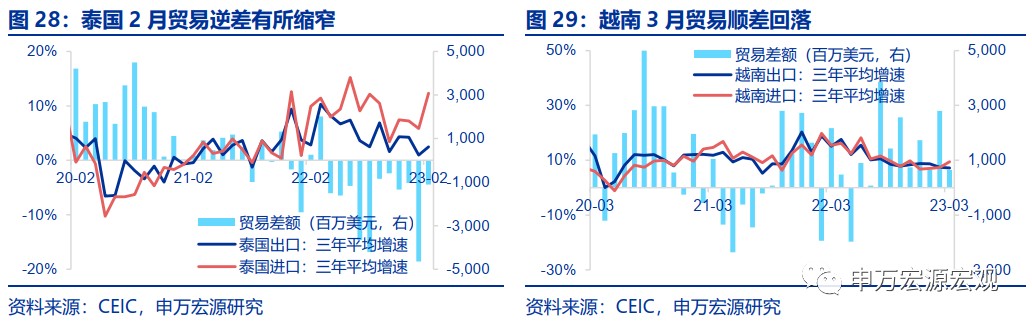

2 月墨西哥貿易逆差擴大至 35.4 億美元,南非貿易差額轉正至 161 億南非蘭特。墨西哥 2 月出口額下滑幅度大於進口量,導致貿易逆差擴大至 35.4 億美元。南非 2 月錄得 161.3 億南非蘭特的貿易順差,這是自去年 9 月以來最大的貿易順差,主要受出口大幅增長所推動。

泰國 2 月貿易逆差收窄至 11.3 億美元,越南 3 月貿易順差回落至 6.5 億美元。受益於出口額提升,進口量回落影響,泰國 2 月貿易逆差縮窄至 11.3 億美元。越南 3 月進口三年平均增速上升,而出口平均增速延續下滑趨勢,導致貿易順差回落至 6.5 億美元。

海外央行官員表態:本週美聯儲官員放鷹

海外央行動向:美聯儲總資產規模下降

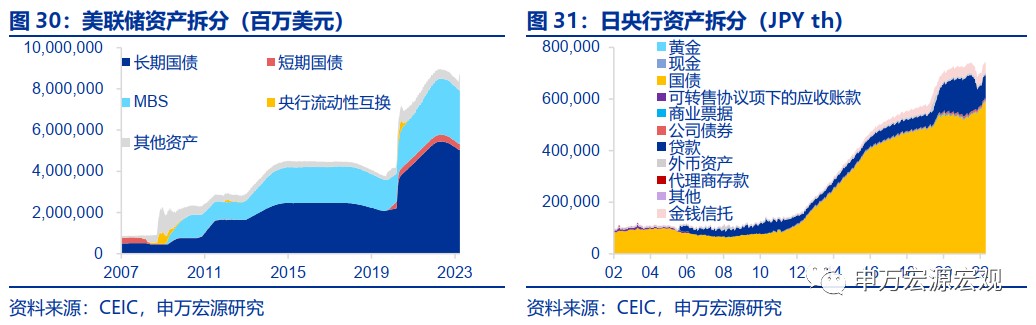

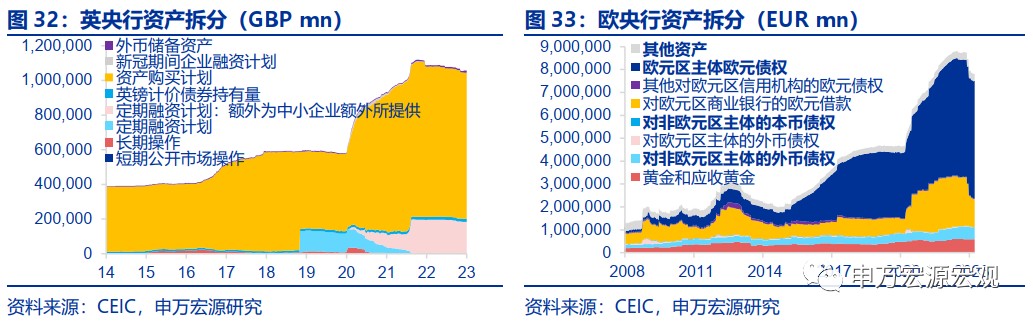

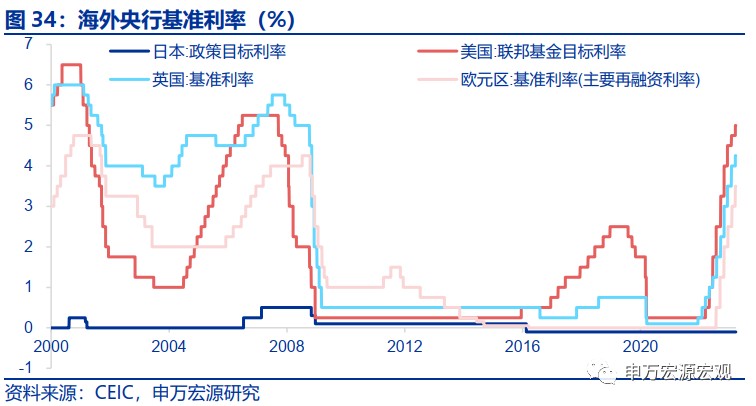

截止 3 月 29 日,美聯儲總資產較上週下降 278 億美元。截止 3 月 24 日,歐央行總資產較上週擴張 41 億歐元。截止 3 月 20 日,日央行總資產為 737 萬億日元,較上週縮減 8.3 萬億日元。截止 3 月 29 日,英央行總資產為 1.05 萬億英鎊,較上期縮減 45.4 億英鎊。

全球宏觀日曆:關注美國 3 月非農就業

本文來源自 “申萬宏源宏觀”;作者:王茂宇、王勝;智通財經編輯:嚴文才。