TikTok、Lazada 混戰:東南亞電商的 “面子” 和 “裏子”

東南亞電商市場正式進入風起雲湧的競爭階段,中國企業和資本的湧入為這個市場注入了新的動力。在東南亞,以新加坡電商平台 Shopee 為代表的低價模式正逐漸取代以前的傳統中心化電商平台。同時,抖音等中國企業也加入了這場競爭。然而,由於東南亞地區的各種差異,如經濟水平、支付方式、物流建設等,電商平台的運營仍然面臨艱鉅的挑戰。在這個市場中,本土化成為了電商平台發展的關鍵。例如,阿里巴巴旗下的 Lazada 就在東南亞地區採取了本地人管本地業務、本地商家經營本地業務的策略,並加強了自身的基礎設施建設。

作者 | 張超 編輯 | 羅麗娟

東南亞,因其龐大的人口紅利和較高的互聯網滲透率,成為電商掘金下一片沃土。

背靠 “東南亞小騰訊” Sea 的新加坡電商 Shopee,憑藉低價模式一路攻城略地,目前已是該地區消費者使用最多的購物網站。

同處頭部梯隊的東南亞本土電商 Lazada,近幾年也迎頭趕上,日漸在該市場佔有一席之地。

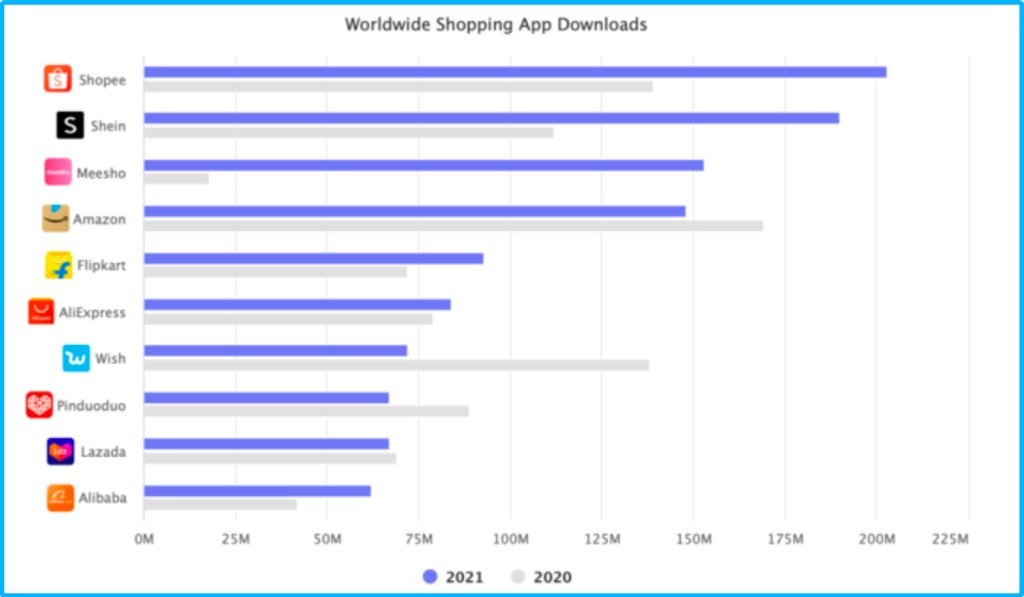

根據市場研究機構 Apptopia 數據,Shopee 為 2021 年全球下載量最高的購物 App,Lazada 排名第九。

2021 年全球購物 App 下載情況(圖片來源:Apptopia)

除了盤踞於此的各個本土電商平台,眾多出海尋找出路的中國企業,構成了這個市場電商隊伍的生力軍。

時下風頭正勁的 TikTok,就是一股不可忽視的力量。自 2021 年初開啓東南亞之旅後,TikTok 迅速搶灘,僅用一年半的時間就在印尼、泰國、馬來西亞、菲律賓和新加坡等六國開通業務,用户量和銷售額雙雙攀高。

比字節跳動更早出海的快手,一度也在東南亞加足馬力,想要分一塊 “蛋糕”。只不過,出於組織架構調整、戰略收縮等原因,快手的東南亞之行始終難有突破。

巨頭的湧入、競爭的加劇,讓東南亞電商市場迎來了前所未有的熱度,也充滿想象空間。

但看似性感的東南亞電商市場,實際經營起來遠沒有那麼容易。

在這塊超 450 萬平方米的土地上,生活着 11 個國家的約 6.7 億人口。各國經濟發展水平不一,支付、物流設施建設程度不同,就連宗教信仰也存在差異,無疑給電商平台的發展增加了壓力。

“面子” 和 “裏子” 之間,隔着電商平台業務落地的能力。

風起雲湧的市場

在中國企業和資本的作用下,東南亞電商早幾年就展開了混戰,激烈程度雖不及國內市場,卻也是暗流湧動。

按照類別來看,大致可以分為傳統中心化電商平台和新型社交電商兩大類。其中,前者又可以分為第三方電商平台和自營電商,代表分別是 Shopee、Lazada 和 Anker、YKS 等;後者則可以分為獨立站和社交電商,比如 SHEIN、ZAFUL 和 Facebook、TikTok 等。

聚焦中國資本控股的電商平台,目前在東南亞地區影響力最大、基礎設施最全的毫無疑問就是——Lazada。

公開資料顯示,Lazada 於 2012 年在東南亞成立,一直堅持本土化運營策略。2016 年,阿里巴巴以 10 億美元控股 Lazada,將這個東南亞本土電商平台帶入了中國消費者的視野;次年,阿里巴巴又以 10 億美元增資 Lazada,對後者持股比例也上升到了 83%。

儘管 2018 年,阿里巴巴再追加投資了 20 億美元,但資金只用於業務發展,並非股權投資,持股比例未有進一步攀升。

直到 2022 年,阿里巴巴多次向 Lazada 注資,全年累計注資額約達 16 億美元。至此,阿里巴巴基本實現了對 Lazada 的完全持股。

在阿里巴巴全面進入、主導運營的幾年裏,Lazada 一方面延續本土化策略,主要用本地人管本地業務、本地商家經營本地業務;另一方面加強基礎設施建設,承接了阿里巴巴的技術和人才資源。

據悉,阿里巴巴自 2012 年起就立足自建物流體系,目前已擁有東南亞第二大 B2C 物流網絡,也是東南亞地區電商平台自建的規模最大的物流網絡;2017 年以來,公司還從國內抽調了技術團隊,重構升級 Lazada 原有技術體系。

Lazada 自建物流體系

此外,阿里巴巴在中國市場驗證過的運營玩法,如直播帶貨、短視頻等也被帶到 Lazada。根據官方數據,2021 年 3 月,通過 Lazada 的直播平台 LazLive 實現的商家線上直播次數同比增長 180%,通過 LazLive 成交的銷售額更是同比飆升了 670%。

但平台的核心策略,是多年不變的本土化,從供給端到運營端的本土化。

截至目前,Lazada 業務主要覆蓋印尼、馬來西亞、菲律賓、新加坡、泰國和越南這六個東南亞國家,每個國家都有負責當地市場的 CEO,除 Lazada 集團首席執行官董錚兼任印尼 CEO 外,其餘五國 CEO 基本是從一線摸爬滾打提拔上來的當地人。

Lazada 集團首席運營官秦瀟透露,Lazada 平台商家也是以當地商家為主,“大頭在運營本地商家,這也是為什麼我們要深耕本地、人都在本地運營(的原因)。”

另一個在東南亞地區發展勢頭正猛的企業就是 TikTok。

2021 年 2 月,TikTok 的電商平台 TikTok Shop 在印尼開通電商業務,打響了 TikTok 進軍東南亞的 “第一槍”。

在業務實際運營過程中,TikTok Shop 與 Lazada 一樣,在印尼奉行了本土化策略。一個明顯標誌是,平台只對本土玩家開放。據 36 氪消息,TikTok Shop 2021 年 GMV 最高約 60 億元,其中 70% 上下都來自印尼。

除了借鑑其他平台的發展思維,踩着直播短視頻風口起來的 TikTok,在東南亞市場也充分發揮了自己的基因優勢、推行直播電商,於 2021 年 4 月開通了直播購物小黃車功能。

據 SenseTower 數據,TikTok 在印尼約有 2 億用户下載量,佔到整個東南亞地區 40% 以上。去年印尼開齋節期間,平台訂單量增幅達 493%,GMV 增幅高達 92%。

眼見着印尼市場成績突飛猛進,TikTok 趁熱打鐵,相繼在泰國、越南、馬來西亞、菲律賓、新加坡開啓了電商業務,試圖搶佔更多東南亞電商市場。

快手比 TikTok 更早出海,2017 年就推出了國際化應用 Kwai。東南亞也一度被快手列為海外核心市場,寫入公司 2021 年一季報中。但受困於組織調整、戰略收縮等問題,其在東南亞市場的發展並不順利。

巨頭的進入,還吸引了資本湧入東南亞。越海資本聯合 7 點 5 度發佈的《東南亞創投經濟報告 2022》顯示,2022 年東南亞創投交易規模及數量仍處於高位,中後期項目佔比提升;具體來看,截至 2022 年 12 月,東南亞風險投資交易數量 657 筆,總投資金額達 93.81 億美元,較 2020 年有顯著提升,預計全年投資數量及金額與 2021 年基本持平。

廣闊的生意前景

資本和巨頭不約而同鍾情東南亞,主要還是基於這個市場較大的人口紅利和較高的互聯網滲透率。

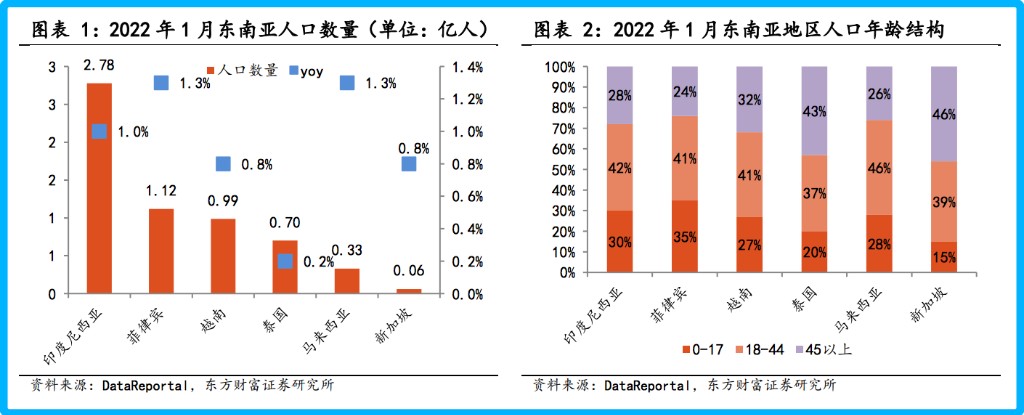

根據 DataReportal 數據,截至 2021 年末東南亞總人口約 6.70 億,佔世界總人口的 8.58%,體量約為半個中國人口數。其中有兩個國家人口過億,分別是人口達 2.78 億的印尼、人口約 1.12 億的菲律賓 。

對比全球人口平均 1.0% 的年增長率,該地區人口保持較高增速,菲律賓與馬來西亞人口增速達 1.3%。東方財富證券研究所認為,國內消失的人口紅利可在東南亞地區復現。

從年齡結構看,東南亞 44 歲及以下人口占總人口的 70%, 地區人口年齡中位數在 25-34 歲範圍內。人口占比最高的印尼和菲律賓年齡中位數分別為 30.3 歲、26.3 歲,人口結構相對更為年輕。

圖片來源:東方財富證券研究所

而線上購物往往更易被年輕人接納和吸收,電商行業也更易在年輕化國家和地區率先滲透,這就展示出了東南亞市場的人口紅利優勢。

從 GDP 水平看,印尼、泰國、越南、菲律賓、馬來西亞和新加坡六國 GDP 佔整個東南亞市場 GDP 比重高達 96%,基本可以代表地區整體情況。

根據 Choice 數據,東南亞地區近年 GDP 增速高於全球平均水平,但國家之間經濟發展差異懸殊;國土面積最廣、人口最多的印尼,GDP 體量是新加坡三倍,但人均 GDP 不及新加坡二十分之一。

不過,自 2015 年以來, 主要發展中國家經濟快速發展,GDP 增速高於全球平均水平。隨着東南亞新興市場經濟不斷發展和人均收入的提高,中產階層將逐步擴大,消費水平也會隨之提升。

東方財富證券研究所還給出了一組數據對比:拋開發達國家新加坡不計,將東南亞五國 2021 年人均 GDP 與中國比較發現,馬來西亞發展水平與中國相仿,泰國人均 GDP 為 7233 美元,接近中國 2013 年水平, 印尼(4292 美元)、越南(3694 美元)、菲律賓(3549 美元)人均 GDP 相差不大,更接近中國 2009 年水平(3838 美元)。

深耕東南亞市場十餘年的秦瀟告訴全天候科技,東南亞市場雖然整體經濟環境沒法跟國內市場比,但地區互聯網滲透率非常高。“有些國家互聯網滲透率達到 80%-90%,特別是年輕人羣使用率非常高。”

DataReportal 的數據也顯示,到 2022 年初,東南亞地區互聯網用户數已經達到 4.42 億人,約佔全球互聯網用户 8.93%,其中印尼基數最大為 2.05 億人;東南亞地區互聯網普及率為 74.1%,遠超全球平均水平(62.5%),其中新加坡的互聯網滲透率最高達到 92%,馬來西亞次之達到 89.6%,滲透率最低的菲律賓也有 68%。

某種程度上,GDP 增速代表着電商消費潛力,地區網絡基礎設施的完善,也意味着該地區仍有較大增長空間。

競爭進入白熱化

市場空間不等於佔位空間,規模前景也不代表就能落地,任何一個商機的變現都不是一蹴而就的。

實際業務經營過程中,從 “發展藍圖” 到 “執行路線圖”,有很長一段距離。尤其是在東南亞這個相對複雜的市場,電商經營難度更是比想象中大。

秦瀟透露,2013 年離開天貓去到海外業務時,國內互聯網電商發展已經非常成熟、商家運營意識也非常強,“當時想基於阿里的底子在東南亞推一些舉措,但發現中間會有好幾年的時間差。”

舉個例子,在淘寶天貓做大促活動,平台只要開通招商報名入口、發佈活動通知,商家就會主動來報名、盤貨,這是一個順理成章、非常成熟的流程;而在 Lazada,需要平台小二和商家一對一溝通,告知報名時間和協商報名商品,手把手教商家做大促運營。

她強調,在東南亞做電商不是這麼容易的事情,“光是招商、搭建較為完善的商品類目也都需要更多的時間。”

而在過去幾年裏,Lazada 從電商系統重構到商家池積累,再到營銷場景搭建、支付平台完善,基本建成了一套數字經濟基礎設施。物流方面,Lazada 在東南亞六國的 17 座城市建立起至少 30 個倉庫和 “最後一公里” 配送中心、超過 3000 個自提點,以完善消費體驗。

隨着 TikTok 等社交電商平台的進入,東南亞電商競爭進入白熱化狀態。細看各家的打法,都繞不開一個核心關鍵——低價。

TikTok 方面發佈的信息顯示,平台除了給賣家免佣金、買家郵費補貼之外,針對部分跨境店鋪的產品,最高補貼可達 60%。

縱觀整個 TikTok 平台,也是以低客單商品為主,品類相對集中。TikTok 數據分析平台 FastData 發佈的《2022 年度 TikTok 生態發展白皮書》顯示,2022 年東南亞 Top 20 直播中,主推品類 85% 為美妝個護品類,鞋靴、手機&數碼、家居日用品類各為 5%。

而在這些爆火的美妝個護商品中,不少都是中國供應鏈生產的白牌商品,由於單價低、包裝精緻受到東南亞市場消費者青睞。

Lazada 也繞不開低價發展策略,但在秦瀟看來,這是由當地消費水平決定的,“在東南亞低價是大家(平台)都要做到的,畢竟消費需求在那裏。消費者對低價,特別是絕對低價商品有追求。”

但秦瀟表示,Lazada 也在重點發展線上品牌商城——LazMall,類似天貓商城。

根據官方信息,LazMall 於 2018 年在 Lazada 平台上推出,如今 80%+ 的福布斯 Top100 品牌已入駐 LazMall 品牌商城。消費者在 LazMall 能買到 100% 正品,享有 15 天退換貨保障以及次日達的配送服務。

“LazMall 商品會成為我們比較突出的地方。” 秦瀟透露,美妝和服飾將會是 Lazada 接下來重點打造的垂直賽道,主打性價比;而 LazMall 平台會與各類品牌進行合作,打造超品、新品小黑盒等活動,做大品牌效應。

按照 Lazada 的計劃,其到 2030 年將要服務 3 億消費者,而目前這一數字是 1.6 億。換言之,Lazada 想在未來七年,讓消費人數接近翻番、市場滲透率達到 50%,這不是一個簡單目標。

特別是在其發力品牌市場之後,低價、下沉市場恐被社交電商搶食份額,東南亞市場或將上演國內電商故事,Lazada 也可能面臨 “東南亞版拼多多” 的挑戰。如何在做大利潤的同時平衡市場,是 Lazada 接下來需要解答的問題。

不過,秦瀟表示,東南亞整個市場的電商滲透率還有很大機會,“同行進來,歡迎良性競爭,這樣的壓力對我們來説,也是督促我們變得更好。”