港股增量資金來啦!雙櫃枱開閘倒計時!誰吃頭啖湯?

什麼是雙櫃枱模式呢?為什麼大家這麼積極?

昨日,比亞迪股份宣佈,公司已提交增設人民幣櫃枱的申請,以支持香港聯合交易所有限公司新的港幣 - 人民幣雙櫃枱模式計劃。

比亞迪並不是第一家吃螃蟹的公司,而是第 17 家。

早在去年 12 月 13 日,港交所就宣佈推出 “港幣 - 人民幣雙櫃枱模式” 以及雙櫃枱莊家機制(以下簡稱 “雙櫃枱模式”),進一步支持人民幣櫃枱在香港上市、交易及結算。

經智通財經統計,截至目前,按時間先後遞交申請的 17 家公司分別是:快手、吉利汽車、中銀香港、香港交易所、安踏體育、友邦保險、華潤啤酒、百度、騰訊、中國平安、京東集團、小米集團、李寧、新鴻基、中國移動、商湯、比亞迪。

(圖片來源:港交所)

4 月 25 日,港交所向市場參與者發出通告,將於 2023 年 5 月 2 日至 2023 年 5 月 16 日期間(測試系統主機維護日除外)安排非強制性且免費的端對端測試。為協助港交所參與者進行測試,在港幣櫃枱之上將增設數個供測試用的人民幣櫃枱。

什麼是雙櫃枱模式呢?為什麼大家這麼積極?

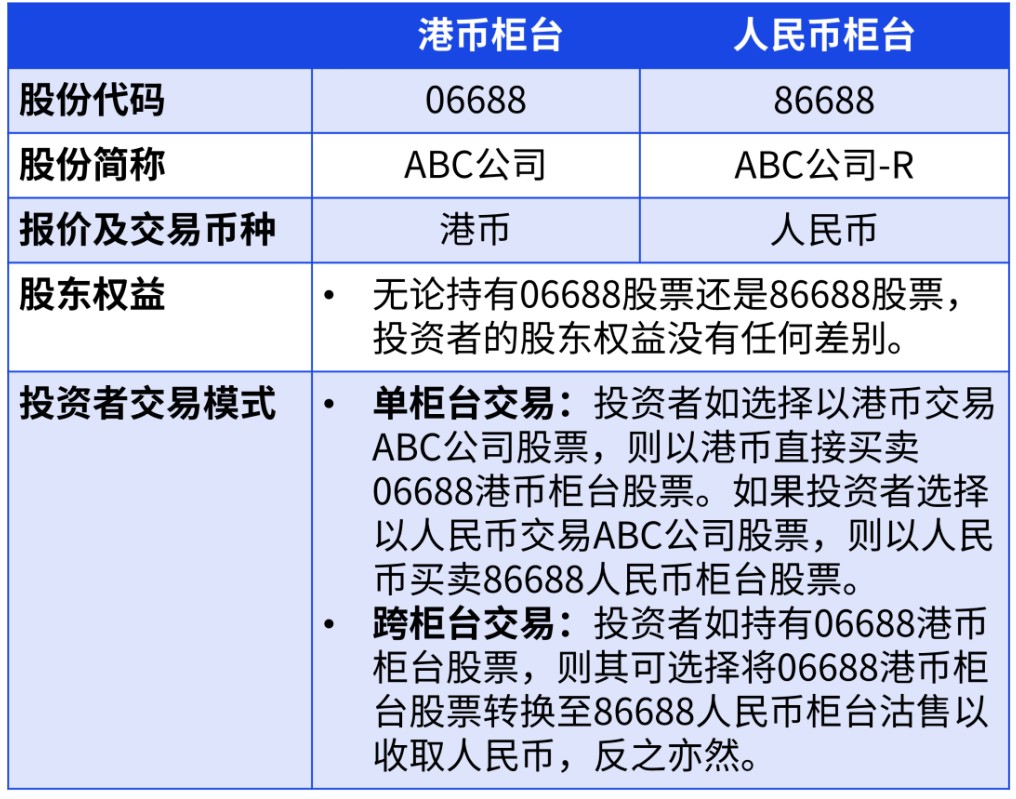

雙櫃枱模式是指上市公司股票同時設有港幣和人民幣兩個交易櫃枱,分別以港幣和人民幣兩個幣種進行報價、買賣及結算。雖然幣種不同,但港幣和人民幣股票均為同類別股票,在股東權益上無任何差異,且可以在兩個櫃枱之間相互轉換。

(圖片來源:畢馬威)

一、對內地投資者有什麼好處?

作用大了。

對內地投資者而言,以前通過港股通買賣港股,交收的雖然是人民幣,但計算幣種為港幣,一方面相關的證券交易費用(包括印花税費、港證監會交易徵費等)按港幣計算,另一方面結算完成後的最終損益也會受港幣匯率的影響——存在事先換匯、事後換匯兩個環節。而雙櫃枱交易使境內投資者可以選擇以人民幣買賣上市公司股票而無需換匯,從而避免匯率變動產生的風險。

在雙櫃枱機制之前,假設今年年初你以 100 萬人民幣通過港股通投資港股,以匯率 0.88 計算,相當於初始投資 113.6 萬港元,假設年內收益率為 17%,賬户內到年底則為 132.9 萬港元。如果今年美元指數下跌 15%,港元錨定美元,則港元兑人民幣匯率年底跌到 0.75 左右,132.9 萬港元經換匯結算後仍為 100 萬人民幣左右。等於一年白忙活了,投了個寂寞!

在引入雙櫃枱之後,倘若你判斷今年美元指數會下跌,就可以選擇通過人民幣櫃枱買賣港股上市公司股票,股票價格漲了 17%,那以人民幣計算的你的年度收益率就仍然是 17%。

另外,雙幣上市模式容許股票進行跨櫃枱交易,在兩個櫃枱出現價格差異時投資者還可以通過跨櫃枱交易賺取兩個櫃枱之間的價格差。

二、對企業和港股市場意味着什麼?

仔細看這些公司的公告,就會發現表述字眼都” 長 “得差不多,好似複製粘貼:

本公司目前已向香港聯合交易所有限公司(“聯交所”)提交本公司 H 股股票增設人民幣櫃枱的申請,以示對聯交所推出的港幣–人民幣雙櫃枱模式(“雙櫃枱模式”)及人民幣國際化的支持。 雙櫃枱模式將為本公司股東及潛在投資者提供新的交易貨幣選擇,提升交易便利性和靈活性的同時,可能進一步提升本公司股票的流動性。根據聯交所的公告,聯交所將適時公佈雙櫃枱模式的生效日期及刊發雙櫃枱證券指定名單。

看明白了沒有,對申請人民幣雙櫃枱的企業而言,好處在於,提升交易便利性和靈活性的同時,“可能” 進一步提升公司股票的流動性。

我們可以看到,目前申請雙櫃枱的企業幾乎都是優秀的大盤股,交易流動性是相對合理的,不存在交易靈活性和流動性的憂慮。但他們用積極的行動昭示,不會放棄這個 “可能”。那些流動性不足的中小盤股,想必更是要抓住這個 “可能”!

而且,隨着申請人民幣雙櫃枱的企業增多,一旦當雙櫃枱覆蓋的可選標的池擴大到一定程度的時候,機制變化的威力發揮出來,將深度影響內地投資者的投資策略和資金配置。

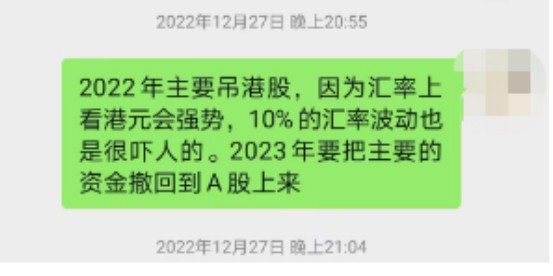

(圖片來源:網絡)

如果有了雙櫃枱,即便在預期人民幣升值的境況下,上面聊天截圖中的類似資金,也不必選擇撤回內地。這對港股市場的交易繁榮有支撐作用。

另外更深層次的,是各家公司公告開篇提到的 “對人民幣國際化的支撐”。在人民幣國際化方面,香港金管局餘偉文表示,香港致力於發展多元化的離岸人民幣資產,讓人民幣的持有方擁有更多投資選擇,從而提升海外企業在跨境貿易中使用人民幣的意願,最新的舉措就是引入港股 “港幣-人民幣雙櫃枱莊家機制”。

三、參與的莊家有什麼回報?

根據港交所的常見問題解釋,擁有 “雙櫃枱” 的發行人能夠為投資者提供不同交易貨幣選擇,以及開拓人民幣交易量的新潛在渠道。由交易所指定的雙櫃枱證券可以引入莊家以提供流動性,並縮小港幣及人民幣櫃枱之間的價格差異。

莊家的角色類似 A 股科創板等板塊的做市商,在他們的參與之下,投資者難以在心儀價位買賣的情況出現頻率會更低,而且港幣及人民幣櫃枱的交易價格出現巨大差距的情況也會更少。

平衡過程是這樣的:隨着合資格莊家套利交易持續進行,更多股票將從港幣櫃枱轉至人民幣櫃枱,港幣櫃枱因為股票供應量減少而股價上升,而人民幣櫃枱則因為股票供應量增加而股價下跌,最終兩個櫃枱股價將會趨同。也就是説,引入莊家後,騰訊(00700)和騰訊-R(80700)的匯率換算後的交易價格出現巨幅差距的頻率會降低。

那麼合資格莊家為雙櫃枱股票提供持續報價,可以取得什麼回報呢?

對於合資格莊家來説,他們可以通過跨櫃枱交易進行套利,而他們套利的方法是當港幣櫃枱和人民幣櫃枱股票之間存在價格差異(假設港幣櫃枱價格較低)時,通過買入報價較低的港幣櫃枱股票,然後在人民幣櫃枱以較高價格賣出完成套利交易。

假設 ABC 公司採用雙櫃枱模式,其港幣櫃枱股票價格為港幣 10.5 元,人民幣櫃枱股票價格為人民幣 10 元,匯率為人民幣 1 元兑港幣 1.1 元。在不考慮交易費用的情況下,合資格莊家會如何套利?

合資格莊家會在港幣櫃枱以港幣 10.5 元購買股份,將其轉換至人民幣櫃枱沽售,取得人民幣 10 元,該筆人民幣資金可轉換為港幣 11 元。在該交易中,合資格莊家買賣每股 ABC 公司股票可賺得港幣 0.5 元。

(案例來源:畢馬威)

當然,這種跨櫃枱交易套利並非毫無風險,特別是在市場股票價格比較波動的情況下莊家也還是有可能虧損的。

上述套利交易的示例還存在一個重大的假設,就是跨櫃枱交易不涉及交易費用,如果這個假設不成立,上述套利交易或許不能實現(特別是在兩個櫃枱之間的價格差異不大的情況下)。

香港的監管當局當然也注意到這一點,因此在推出合資格莊家機制的同時輔以對莊家進行合資格交易豁免印花税作為配套。要知道印花税在港股股票交易費用中佔一個很大的比重(90% 左右),豁免印花税將為雙幣上市模式的持續發展創造有利條件。

最後要提示一下:雖然上市品種可提供人民幣交易櫃枱,但在該櫃枱交易產生的税費仍需要以港幣支付,不過部分經紀商可能會允許投資者以人民幣繳納相關費用,並轉換至港幣以完成支付。

合理推測,考慮到港股通的現行港方税費收取機制是按港幣計算,以人民幣收取,不排除人民幣交易櫃枱上線之後會有改動,但具體仍需等待後續的實施細則。