不懼鋰價下跌,下游去庫,Q1 天齊鋰業毛利率不降反增 | 見智研究

天齊 Q1 利潤同比維持正增長達到 48.75 億元,力壓贛鋒在內一眾鋰鹽廠

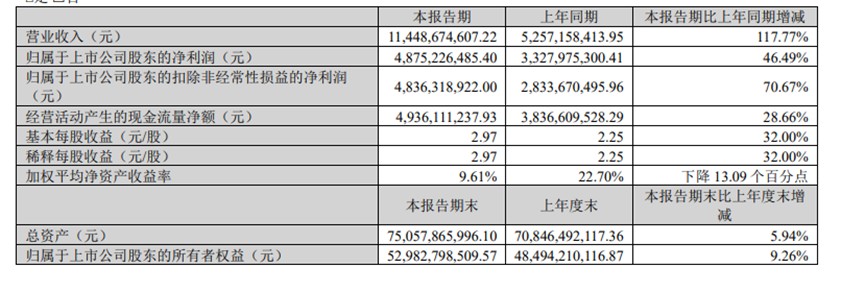

4 月 28 日晚上,鋰鹽大廠天齊鋰業公佈了 2023 年一季度的業績報告,整體實現了營業收入 114.5 億元,同比增長 117.8%,環比下滑 27.6%;歸母淨利潤達到了 48.75 億元,同比增長 46.5%,環比下滑 40.13%;毛利率依舊保持高位,達到 89.8%,同比增長了 4.52 個百分點,環比增長了 5.32 個百分點,同樣,淨利率為 73.84%,同比降低了 1 個百分點,環比則基本上是持平的。

1、不懼鋰價下跌,下游去庫,Q1 毛利率、淨利率巋然不動

一季度屬於汽車最淡季,而受累於終端需求下滑和原材料價格下跌,中下游的鋰電和材料廠商都集體進入去庫存階段,電池級碳酸鋰和氫氧化鋰的價格在 2023 年一季度出現大規模的下滑,當然也並非單獨針對鋰價,由於終端需求不振,中游各大材料的加工費如六氟磷酸鋰和磷酸鐵鋰等加工費都環比下滑了 20% 以上。

其中,碳酸鋰和氫氧化鋰的價格從季度初的 52 萬元/噸和 53 萬元/噸一路跌至季度末的 24.5 萬元/噸和 34 萬元/噸,下滑幅度高達 52.9% 和 35.8%(雖然鋰價下滑趨勢自從去年 11 月中旬就已經開始展現,但是很明顯主要的下跌幅度都集中在今年一季度),鋰價下跌趨勢已經延續至二季度,截止 4 月中旬,電池級碳酸鋰價格已經跌破 20 萬元/噸來到 18 萬元/噸左右。

而即使鋰價距離前高位已經下滑了超 60%,但是一季度來看,下游的廠商還是沒有明顯加庫存的意圖,觀望態勢嚴重,擔心一旦購買過多反而在鋰價下跌下導致虧損,所以買賣的量也只是滿足短期需求。

但是從天齊鋰業一季度業績來看,並未受到太大影響,雖然由於一季度淡季,鋰價下跌,下游去庫等原因,使得天齊鋰業的營業收入和利潤環比增速轉負,但是下降幅度不僅強過老對手贛鋒鋰業(營收環比下滑 34%,利潤下滑 94%),更是遠優於融捷股份(營收環比下滑 85%,利潤下滑 58%)、江特電機(營收環比下滑 64%,利潤下滑 86%)等一眾二線鋰鹽廠商。 背後原因或在於天齊鋰業的鋰精礦高度自供使得其成本大降,這也使得天齊鋰業在今年一季度的毛利率和淨利率相較新能源景氣度最高的 2022 年任何一個季度水平也幾乎沒有任何變化。考慮到同期的原材料鋰輝石的價格卻只從 5500 美元/噸跌至 4350 美元/噸,下跌了 20% 左右,這對於自供率 100% 的天齊鋰業還算影響不大,但是對於沒有自有鋰礦的鋰鹽廠商來説,產品價格下降程度遠高過於原材料成本的下滑程度,這也變相使得這類鋰鹽廠商的營業收入、利潤和毛利率影響將會更大。

背後原因或在於天齊鋰業的鋰精礦高度自供使得其成本大降,這也使得天齊鋰業在今年一季度的毛利率和淨利率相較新能源景氣度最高的 2022 年任何一個季度水平也幾乎沒有任何變化。考慮到同期的原材料鋰輝石的價格卻只從 5500 美元/噸跌至 4350 美元/噸,下跌了 20% 左右,這對於自供率 100% 的天齊鋰業還算影響不大,但是對於沒有自有鋰礦的鋰鹽廠商來説,產品價格下降程度遠高過於原材料成本的下滑程度,這也變相使得這類鋰鹽廠商的營業收入、利潤和毛利率影響將會更大。

2、二季度有望迎來鋰價觸底

由於 2022 年鋰價的持續上漲所帶來的壓力,促使中下游材料廠商和動力電池廠商在大部分時間段內都是不計成本的拿貨掃貨,使得各自的碳酸鋰和氫氧化鋰的庫存積壓嚴重,而在去年四季度和今年一季度,整體終端新能源汽車銷量總的來説差強人意,未有超預期的地方, 所以一旦鋰價觸及頂部開始回調,中下游的廠商都不約而同的進入去庫存的階段,而他們的清庫存速度的快慢將決定後續鋰價的底部出現時間的長短。

但是長時間的鋰價暴跌也不可能持久,作為鋰鹽原材料的 5% 鋰精礦中國到岸價格在今年四月中旬雖然也跌到了 3550 美元/噸,但是折算碳酸鋰的成本依舊在 24 萬元/噸左右,已經高出同期的碳酸鋰現貨價 5 萬元以上,這對於純粹的外採礦的鋰鹽廠商顯然是極為不友好,部分中小廠商甚至已經處於虧本狀態。

除此之外,國內整體碳酸鋰的產量也已經連續 5 周出現下滑,整體的開工率也低至 50% 左右,較今年年初下跌了超 18 個百分點,而作為需求端的中下游廠商的去庫存也已經有條不紊的展開了一個季度,庫存處於歷史低位,疊加一年中新能源車市的最淡季一季度已經過去,需求或將隨着上海車展的高景氣的到來而有所回暖。

目前來看碳酸鋰價格已經率先在 4 月 21 日出現了止跌現象,並在 4 月 27 日首次出現價格上漲,目前以後回暖至 18.9 萬元/噸,華爾街見聞·見智研究認為,今年二季度鋰價有望在需求回暖的帶動下的迎來徹底的觸底反彈。

3、智利鋰資源國有化對天齊鋰業影響不大

4 月 20 日,鋰資源大國智利官方發佈國家鋰資源開發戰略,宣佈國家將參與鋰資源開發全流程,換而言之智利政府將介入鋰資源產業,結合此前阿根廷、玻利維亞和智利就有創建所謂的鋰歐佩克組織的想法來看,其實智利該舉動並不意外。而該項事件對於天齊鋰業毫無疑問是有負面衝擊的,但是總體影響其實並不大。

一方面,能在智利本國進行大規模鋰資源開採的公司其實就只有 SQM 和雅寶,且各自的鋰資源開採合同的到期日分別是 2030 年和 2043 年,後者與天齊鋰業的業務並無太多直接的關聯,而前者雖然被天齊鋰業收購了 22.16% 的股權從而使得天齊鋰業或得了智利阿塔卡馬鹽湖(總資源量 4551 萬噸 LCE)的部分權益。

但是目前實現鋰礦自供率 100% 的天齊鋰業的主要鋰資源來源都是澳大利亞的格林布什鋰礦(礦區目前鋰精礦建成產能為 162 萬噸/年,規劃產能為 210 萬噸/年),即使天齊鋰業未來進行鋰鹽的擴產也完全能夠滿足其需求。

而且,智利表示未來的理礦合同將只向國家控制下的公私合營企業發放,但是政府不會終止目前的合同,不排除後續智利政府參股 SQM 和雅寶的可能性,這樣各自的配額也不會 100% 被全部收回。

另一方面,SQM 對於天齊鋰業業績來説,更多的實際價值體現在於其投資收益,作為 SQM 第二大股東,天齊鋰業 2018 年以 65 美元/股的價格,以現金方式購買 SQM 0.63 億股 A 類股,總金額高達 278.44 億元,而天齊鋰業 2019 年至 2022 年的對 SQM 的投資收益已經分別達到了 4.03 億元、1.75 億元、7.6 億元和 56.41 億元。

由於天齊鋰業與智利當地簽訂合約,並獲得 2030 年 12 月 31 日之前的鋰資源配額,該配額不會改變,所以接下來的 8 年時間裏無論是天齊鋰業,還是 SQM 其實都不會受到實際的影響,投資收益也不會因此出現大幅度下滑,所以整體來看影響不大。