不光靠 “护城河”!巴菲特还有一大投资 “绝招”

巴菲特投资成功的秘诀有两个:一是他擅长挑选经受住时间考验并提高股息的优质公司,这不仅增加了股票投资组合的价值,而且拓展了公司的充足现金储备;二是他青睐派息股,即投资的大多数公司都派息。例如,他持有的可口可乐和美国银行股份的市值已经飙升,并且从中获得了可观的股息收益,但他并没有将分红重新投资到这两支股票上,而是持续加码,并且最近都采取了回购这一策略。然而,股息投资不是没有风险,投资者需要注意公司现金流情况、股价以及成长股的股息表现。

一年一度的 “投资界春晚”、伯克希尔·哈撒韦股东会将在周六召开,这时候,普通投资者又会抛出灵魂一问:

巴菲特的选股为什么会如此成功?

对于这个问题,《华尔街日报》总结了两个答案。

根据该报周三发布的文章,其中一个答案无人不晓,即巴菲特出神入化的挑选优质公司的能力,另外一个则不起眼得多——青睐派息股。

注意,巴菲特投资的大多数公司都派息。

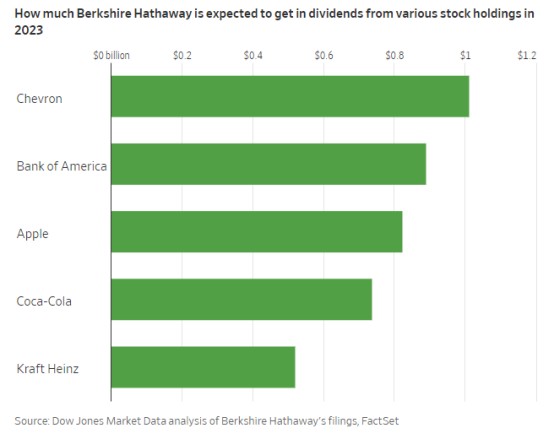

根据 Dow Jones Market Data 对公司公告的分析,预计今年伯克希尔·哈撒韦将从其股票投资组合中赚取约 57 亿美元现金。

其中近五分之一将来自伯克希尔最大持股之一的雪佛龙,雪佛龙已连续 36 年增加派息。

另外,道琼斯市场数据显示,伯克希尔还将从可口可乐、苹果和美国银行各拿到逾 7 亿美元,从卡夫亨氏公司拿到逾 5 亿美元,从美国运通公司拿到约 3.63 亿美元。

“这就是他喜欢的:派息和回购,”贡萨加大学创业学教授 Todd Finkle 说,Finkle 曾写过一本关于巴菲特职业生涯的书。

Finkle 说,巴菲特擅长挑选在许多经济周期中经受住时间考验并提高股息的公司。随着时间推移,这既增加了伯克希尔股票投资组合的价值,也扩大了公司能够用于自身业务以及收购和股票回购的充足现金储备。

根据伯克希尔最近的财报,公司到 2022 年年底拥有 1286 亿美元的现金和现金等价物。

Finkle 表示,青睐派息股并非巴菲特的 “秘密武器”,但确是其中一部分。

拿巴菲特最爱的可口可乐举例。

1994 年,伯克希尔·哈撒韦以 13 亿美元买入其目前持有的大约 4 亿股可口可乐股份,当年就获得了 7500 万美元的现金股息。

2022 年,这一数字翻了近十倍至 7.04 亿美元,而伯克希尔持有的可口可乐股份市值也已飙升至 250 亿美元。

巴菲特在今年早些时候发布的年度致股东信中称,股息每年都会增长,就像生日一样确定无疑。

巴菲特在股东信中表示:

我和查理(芒格)要做的只是兑现可口可乐的季度股息支票。

巴菲特和芒格预计,可口可乐未来将继续提高股息。可口可乐 2 月份表示,已批准连续第 61 次提高年度股息。

也就是说,按照 Finkle 的说法,巴菲特选股的 “秘密武器” 其实是 “挑选优质公司 + 派息股”。

该 “秘密武器” 用在美国运通公司身上也为伯克希尔实现了类似的回报。

伯克希尔 1995 年完成了以 13 亿美元买入美国运通股份的绝大部分交易,并在当年获得了 4100 万美元的股息。

去年,伯克希尔所持美国运通股份价值为 220 亿美元,并从后者获得了 3.02 亿美元的股息。

“这些股息收益固然令人满意,却远谈不上惊人,” 巴菲特在他的信中表示。“但重要的是它们带来了股价的上涨。”

一般来说,投资者倾向于将分红重新投资到原股票上,但伯克希尔并没有将可口可乐和美国运通的分红重新投资到这两只股票中,持股比例升高则是因为两家公司多年以来的股票回购。

事实上,伯克希尔自 1990 年代以来就没有加码可口可乐和美国运通股票,有人推测,这可能是因为他讨厌为投资支付过高的价格。

巴菲特在 1983 年写给伯克希尔股东的信中说:

对于投资者来说,以过高的价格购买一家优秀公司的股票,可能会抵消随后十年有利的业务发展所产生的影响。

值得注意的是,股息虽然能够像债券一样提供稳定的收入,但仍存在风险。

比如,如果一家公司现金流紧张,它可以削减甚至是暂停派息,而暂停派息又往往会导致股价下跌,因为投资者经常其视为公司出现重大财务危机的信号。另外,当投资者选择较昂贵的成长股时,其股息也往往表现不佳。