就業超預期穩健、蘋果給力,美股終結四連跌,納指 5 月首周開門紅,地區銀行探底大反彈

納指漲超 2%,創近八個月新高,標普道指脱離五週低位、全周仍累跌。地區銀行 ETF 漲超 6%,西太平洋合眾漲 82%,阿萊恩斯西部漲近 50%。在華漲價的特斯拉漲超 5%。財報後蘋果創八個月新高、盤中漲超 5%。就業報告後兩年期美債收益率升逾 10 個基點;美元指數跳漲;黃金跌離史上次高,一度跌超 2%,但連漲兩週;美油一度漲近 5%,但最終仍連跌三週。更新中

經歷愁雲慘淡的四日連跌後,美股大盤終於在 5 月首周收官日迎來一些好消息:就業增長強韌、蘋果業績向好,而且,此前嚴重拖累大盤的地區銀行股探底回升,釋放了最近拋售過度的跡象。納指更是憑藉週五大反彈戲劇性翻盤,首周最終轉為累計上漲、實現開門紅。

4 月美國非農就業新增人口意外不降反增 25.3 萬,較預期多增 6.8 萬,失業率未如分析師所料回升,而是進一步下降至 3.4%,再創半個世紀來新低,平均時薪超預期加速上漲,體現了美聯儲持續緊縮環境下勞動力市場的韌性,以及新的通脹上行壓力。

穩健的就業數據暫時緩和了投資者對經濟衰退的擔憂。有分析稱,本次非農就業報告是美聯儲還未破壞經濟的又一跡象。空頭最有力的説法無非是衰退將至,可除非我們在就業數據裏看到這種跡象,否則很難下那樣看空的結論。

非農就業報告促使投資者市場認為,美聯儲更有可能將高利率保持更久,並可能為 6 月的下次加息敞開大門。互換合約市場對聯儲 6 月加息的預期略有上升,而預計最有可能的結果還是按兵不動,不繼續加息也不降息。

就業報告公佈後,美股集體高開。繼上週四 Meta 發佈優於預期的財報次日以來,納指時隔一週再度一日漲超 2%。標普 500 盤中曾漲超 2%,接近上週四所創的五個月來最大漲幅。道指更是刷新上週四所創漲幅佳績,五個月來首次一日漲超 600 點,但和標普都未能抹平前四日所有跌幅。

週五科技股表現突出:在中國四日內第二次漲價的特斯拉漲超 5%;週四盤後公佈一季度營收下滑但降幅低於預期、iPhone 銷售收入同比不降反增的蘋果五個月來首次盤中漲超 5%。週四慘遭血洗的地區銀行股普遍大反彈,為首的西太平洋合眾銀行(PACW)創本世紀上市以來最佳單日表現,全周仍都累計大跌。有媒體認為,反彈源於摩根大通新近報告上調了阿萊恩斯西部銀行(WAL)等三家銀行的評級,該行認為,部分受到賣空活動影響,這三家銀行的 “定價錯誤嚴重”。

報告顯示美國就業和薪資超預期增長,美元指數盤中迅速轉漲並刷新日高,但未能保住漲勢,美股盤中轉跌;歐美國債收益率盤中拉昇,歐債收益率的升幅普遍超過 10 個基點,在週四歐央行放緩加息後強勁反彈。對利率前景敏感的兩年期美債收益率也盤中升超 10 個基點,一度較週四所創的 3 月下旬以來低位回升近 30 個基點,全周仍累計下降逾 10 個基點,體現市場降息預期升温。

就業報告動搖市場對美聯儲暫停加息的信心,報告後黃金盤中加速跌離週四所創的史上次高,但全周保住漲勢;衰退擔憂緩和,國際原油加速上行,週四盤中閃崩逾 7% 的美國 WTI 原油一度漲近 5%,但由於週二和週三重挫,全周仍繼續累跌。

納指創近八個月新高 標普道指全周仍累跌 盤中特斯拉蘋果漲超 5% 多隻地區銀行股抹平週四兩位數跌幅

三大美國股指總體高開高走,早盤均已漲超 1%。午盤刷新日高時,納斯達克綜合指數漲近 2.5%,標普 500 指數漲逾 2.1%,道瓊斯工業平均指數漲超 620 點、漲近 1.9%。最終,三大指數在連續四日集體收跌後反彈。

連續兩日刷新 4 月 26 日上週三以來低位的納指收漲 2.25%,報 12235.41 點,刷新上週五所創的去年 9 月 12 日以來新高。標普收漲 1.85%,和納指均創上週四以來最大漲幅,報 4136.25 點,在連續兩日創 4 月 26 日以來新低後,未繼續逼近 4 月 26 日所創的 3 月 30 日以來收盤低位。道指收漲 546.64 點,漲幅 1.65%,刷新上週四所創的 1 月 6 日公佈 12 月美國非農就業報告當天以來最大漲幅,報 33674.38 點,告別週四所創的 3 月 30 日以來收盤低位。

價值股為主的小盤股指羅素 2000 收漲 2.39%,跑贏大盤,脱離週四所創的去年 10 月以來低位。科技股為重的納斯達克 100 指數收漲 2.13%,在連跌四日後漲至去年 8 月以來高位。

憑藉週五大漲,本週部分主要美股指累計上漲。納指累漲 0.07%,納斯達克 100 累漲 0.1%,連漲兩週。而道指累跌 1.24%,回吐上週反彈的漲幅,最近七週內第二週累跌;上週反彈的標普累跌 0.8%,最近八週內第三週累跌;羅素 2000 累跌 0.51%,在連漲兩週後連跌兩週。

標普 500 各大板塊週五集體收漲,原油上漲帶動的能源板塊漲近 2.8% 領漲,蘋果所在的 IT 板塊漲 2.7%,銀行股所在的金融板塊漲超 2.4%,特斯拉所在的非必需消費品漲 2%,工業、材料、房產漲超 1%。本週只有三個板塊累漲,IT 漲 0.6%,醫療和公用事業漲不足 0.1%,八個累跌的板塊中,能源跌 5.8% 領跌,金融和通信服務跌超 2%。

龍頭科技股多數上漲,特斯拉收漲 5.5%,連漲三日至 4 月 19 日以來低位。FAANMG 六大科技股中,連跌四日的蘋果在一季報公佈次日盤中曾漲逾 5.1%,去年 11 月 30 日以來首次盤中漲超 5%,收漲 4.7%,創去年 11 月 30 日最大收盤漲幅,並創去年 8 月 18 日以來收盤新高;微軟收漲 1.7%,連漲兩日至去年 1 月 7 日以來高位;亞馬遜收漲 1.6%,連漲四日至 4 月 27 日以來高位;週四回落的谷歌母公司 Alphabet 收漲 0.8%,未繼續靠近上週三所創的 3 月 30 日以來低位;奈飛收漲 0.6%, 在週二連跌兩日至 3 月 22 日以來低位後連漲三日;而 Facebook 母公司 Meta 收跌逾 0.3%,連跌四日,繼續刷新上週三以來低位。

芯片股在總體連跌三日後也追隨大盤反彈。費城半導體指數和半導體行業 ETF SOXX 分別收漲約 2.3% 和 2.2%,本週分別累漲月 0.4% 和 0.7%。個股中,微軟發言人否認週四的和 AMD 共同開發 AI 芯片消息後,英偉達收漲近 4.1%,週四傳出開發 AI 芯片消息後逆市收漲超 6% 的 AMD 收漲 3.7%。

銀行股全線反彈。銀行業指標 KBW 銀行指數(BKX)收漲 4.6%,脱離週四跌近 4% 連跌四日所創的 2020 年 9 月以來低位,本週跌約 7.4%。地區銀行指數 KBW Nasdaq Regional Banking Index(KRX)收漲 4.7%,地區銀行股 ETF SPDR 標普地區銀行 ETF(KRE)收漲 6.3%,終結四日連跌,分別脱離週四刷新的 2020 年 11 月和 2020 年 10 月以來低位,本週分別累跌約 8% 和 10%。

地區銀行表現更勝大盤一籌。個股中,西太平洋合眾銀行(PACW)收漲 81.7%,創該行 2000 年上市以來最大盤中漲幅,全數抹平週四略超 50% 的收盤跌幅,最近五日仍跌超 40%。被摩根大通銀行最近上調評級的三家銀行中,週四收跌 38.5% 的阿萊恩斯西部銀行(WAL)收漲 49.2%, 週四收跌約 12% 的 Zions Bancorporation(ZION)收漲 19.2%,週四跌超 12% 的 Comerica Incorporated(CMA)收漲 16.8%。

公佈財報的個股中,預計二季度錄得調整後盈利、較自身預期扭虧為盈時間提前的二手車零售商 Carvana(CVNA)收漲 24.4%;季度虧損低於預期且被 Wedbush 重申增持評級的美國最大加密貨幣交易所 Coinbase(COIN)收漲 18.3%;季度營收遠高於預期且上調全年指引的體育博彩公司 DraftKings(DKNG)收漲 15.3%;季度業績優於預期且上調全年指引的醫療保健公司 Cigna(CI)收漲 7%;創史上最高一季度營收且總訂單增長 20% 的在線旅遊巨頭 Expedia(EXPE)收漲 4.9%;流業務單季扭虧為盈、但公司總體錄得虧損、EPS 低於預期的傳媒公司華納兄弟探索(WBD)收漲 4.5%;季度虧損低於預期、且因其服務需求仍強勁而上調全年指引後,美版美團 DoorDash(DASH)收漲 0.11%;而二季度指引遜於預期的網約車公司 Lyft(LYFT)收跌 19.3%;季度銷售高於預期且用户需求仍強勁的約會 App Bumble(BMBL)高開低走,午盤轉跌,收跌 0.7%。

週四逆市反彈的熱門中概股總體繼續上漲,但未能抹平週一到週三的三日跌幅。納斯達克金龍中國指數(HXC)收漲 1%,本週跌約 1.5%。中概 ETF KWEB 和 CQQQ 分別收漲約 1.2% 和 0.9%。個股中,小鵬汽車漲超 3%,騰訊粉單漲近 2%,蔚來汽車、B 站、百度漲超 1%,阿里巴巴漲近 0.9%,京東漲 0.3%,理想汽車漲近 0.2%,網易漲不足 0.1%,而拼多多跌超 1%。

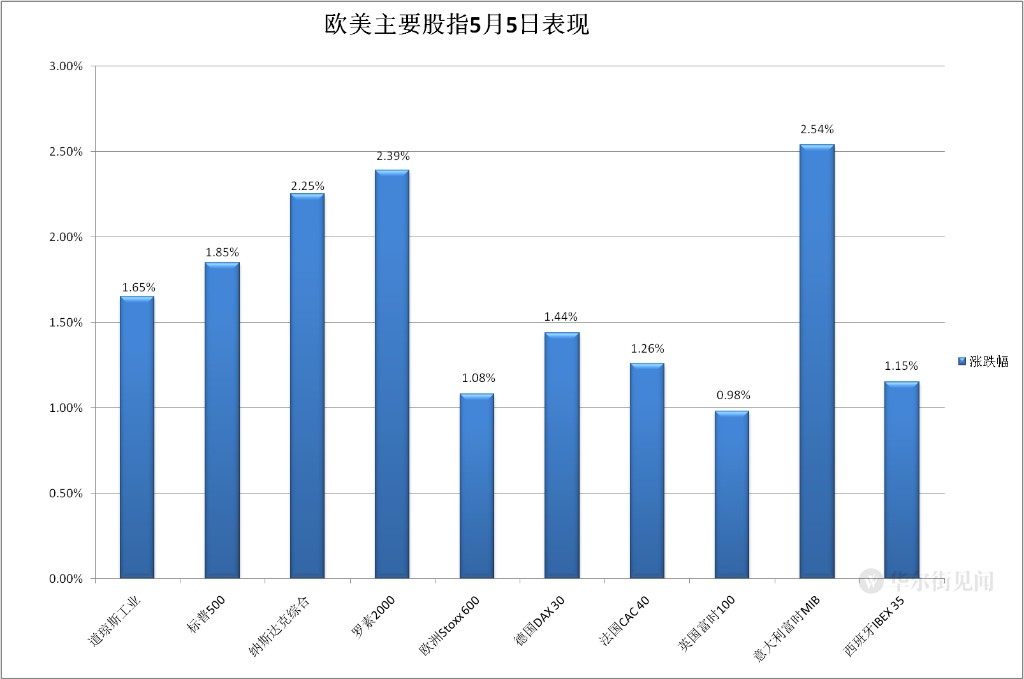

歐股方面,泛歐股指反彈,繼週三之後本週第二日收漲,但未能抹平前三日所有跌幅。歐洲斯托克 600 指數走出週四所創的 4 月 6 日以來收盤低位。主要歐洲國家股指也齊反彈。各板塊中,銀行收漲近 2.9% 領漲,得益於原油走高的油氣漲逾 2.7%。個股中,一季度業績優於預期的阿迪達斯大漲 8.9%。

在只有四個交易日卻有兩日都創一個月新低的本週,斯托克 600 指數在連漲五週後連跌兩週。英股、法股、西股也連跌兩週,上週跌超 2% 領跌的意大利股指漲約 1%,止步兩週連跌,德股繼續小幅累漲,連漲四周。

本週各板塊中表現最差的是傳媒,其累跌約 5.8%,創三年多來最大周跌幅,主要源於週二跌超 4% 創 15 個月最大跌幅,當天該板塊中的英國教育及圖書出版巨頭培生集團(Pearson Plc)收跌約 15%,受累於美國同行 Chegg 因學生開始運用 ChatGPT 而預計營收意外下降。

歐債收益率至少升 10 個基點 兩年期美債收益率升超 10 個基點 遠離六週低位

在週四歐央行加息後齊漲的歐洲國債價格集體回落,收益率回升至少 10 個基點,在美國非農就業報告公佈後加速上行、刷新日高。英國 10 年期基準國債收益率收報 3.77%,日內升約 13 個基點,脱離週四下測 3.64% 刷新的 4 月 14 日以來低位;基準 10 年期德國國債收益率收報 2.29%,日內升約 10 個基點,美國就業報告公佈後曾上測 2.30%,遠離週四下破 2.18% 刷新的 4 月 7 日以來低位;2 年期德債收益率收報 2.55%,日內升約 11 個基點,美股早盤刷新日高時升破 2.62%,遠離週四降至 2.45% 所創的 4 月 6 日以來低位,但還未能抹平週四降 17 個基點的降幅。

本週歐債表現不一。10 年期英債收益率累計升約 6 個基點,10 年期德債收益率累計升約 2 個基點,均在上週止住兩週連升後反彈,而 2 年期德債收益率降約 11 個基點,繼續下降,體現市場預期歐央行利率峯值下降,但本週的降幅不到上週的一半。

美國 10 年期基準國債收益率在亞市盤中刷新日低至 3.3729%,美國就業報告公佈後迅速升破 3.40%,美股盤中不止一次升破 3.46%,刷新日高時升破 3.46%,回到 5 月 2 日週二盤中水平,日內升逾 8 個基點,較週四下破 3.30% 刷新的 4 月 6 日底部 3.2477% 以來低位回升約 17 個基點,到債市尾盤時約為 3.44%,日內升約 6 個基點,本週累計升約 2 個基點,在上週大幅下降 15 個基點止步兩週連升後略有反彈。

對利率前景更敏感的 2 年期美債收益率在亞市早盤刷新日低至 3.7836%,美國就業報告公佈後短線升破 3.90%,美股早盤站穩 3.90% 上方,盤中曾升破 3.94%,日內升逾 15 個基點,較週四下破 3.66% 至 3.6526% 刷新的 3 月 24 日以來低位回升約 29 個基點,到債市尾盤時約為 3.91%,日內升約 12 個基點,本週累計下降約 11 個基點,在連升兩週後連降兩週。

就業報告後美元指數跳漲 刷新日高 全周仍跌

追蹤美元兑歐元等六種主要貨幣一籃子匯價的 ICE 美元指數(DXY)在歐市盤初靠近 101.10 刷新日低,日內跌近 0.3%,美國就業報告後迅速轉漲,美股盤中一度接近 101.80 刷新日高,日內漲近 0.4%,美股開盤後逐步回落,早盤尾聲時抹平所有漲幅轉跌,午盤多數時間處於 101.20 上方,未進一步靠近 4 月 26 日逼近 101.00 所創的去年 4 月 22 日以來盤中低位。

到週五美股收盤時,美元指數處於 101.30 下方報,日內跌 0.1%,週四勉強止住兩連跌就回落,本週累跌近 0.4%,連跌兩週,最近八週內第七週累跌;追蹤美元兑其他十種貨幣匯率的彭博美元現貨指數跌 0.2%,美國就業報告後也曾轉漲、美股早盤轉跌,連跌四日至 4 月 13 日以來低位,在連漲兩週後本週累跌 0.6%。

離岸人民幣(CNH)兑美元在亞市早盤刷新日高至 6.9086,美國就業報告後加速下跌、迅速刷新日低至 6.9329,跌離週四漲破 6.90 至至 6.8963 所刷新的 4 月 24 日漲至 6.8910 以來盤中高位。北京時間 5 月 6 日 5 點 59 分,離岸人民幣兑美元報報 6.9219 元,較週四紐約尾盤跌 66 點,在三日連漲後回落,在連跌兩週後本週小幅累漲 53 點。

美國就業報告發布後,高風險的加密貨幣追隨風險資產美股加速上漲。比特幣(BTC)在美股午盤曾接近 2.97 萬美元,刷新本月內高位,較亞市早盤的日內低位漲超 900 美元、漲超 3%,美股收盤時處於 2.95 萬美元上方,最近 24 小時漲超 2%,最近七日漲 0.6% 左右。

美油一度漲近 5% 遠離 16 個月盤中低位 仍連跌三週

週四盤中漲跌交替的國際原油期貨週五全天保持漲勢。美國 WTI 原油在歐股盤中重上 70 美元關口,美國就業報告後加速上漲,美股早盤刷新日高時,美油漲至 71.81 美元,日內漲逾 4.7%,較週四盤中跌至 63.57 美元所創的 2021 年 12 月以來盤中低位回漲約 13%,布倫特原油漲至 75.75 美元,日內漲近 4.5%。

最終,WTI 6 月原油期貨收漲 2.78 美元,漲幅 4.05%,報 71.34 美元/桶,最近三個交易日首次收盤重上 70 美元,週三和週四均創 3 月 20 日以來即月合約收盤新低。布倫特 7 月原油期貨收漲 2.80 美元,漲幅 3.86%,報 75.30 美元/桶,繼續脱離週三跌破 72.40 美元所創的 2021 年 12 月 20 日以來收盤低位。

本週美油累跌約 7.1%,布油累跌約 6.3%,均在連漲四周後連跌三週。本週大跌主要源於週二和週三連日猛跌,美油連續兩日盤中跌超 5%。週二美油自 3 月 15 日以來首次收盤跌超 5%,布油收跌約 5.0%,和美油均創 1 月 4 日以來最大單日跌幅。

美國汽油和天然氣期貨齊漲。NYMEX 6 月汽油期貨收漲 2.3%,報 2.38 美元/加侖,連漲兩日,繼續擺脱週三連跌兩日所創 2 月 3 日報 2.3210 美元以來低位,但本週累跌 6%,連跌三週;NYMEX 6 月天然氣期貨收漲 1.73%,報 2.1370 美元/百萬英熱單位,告別週四連跌四日所創的 4 月 13 日以來低位,在連漲三週後本週累跌 11.3%。

倫銅兩連陽仍連跌三週 黃金跌離史上次高 一度跌超 2% 但連漲兩週

倫敦基本金屬期貨週五集體收漲。領漲的倫鋅和倫鎳都漲超 2%。倫鋅反彈至兩週來高位,4 月下旬以來首次收盤逼近 2700 美元。倫鎳週四一週來首次收盤跌穿 2.4 萬美元,週五收復這一關口,和倫鋁及倫鉛均結束兩日連跌,倫鋁和倫鉛分別脱離 3 月下旬以來和一週來低位。倫鋅和倫錫也反彈,倫鋅未繼續靠近上週二所創的 2021 年 2 月以來低谷,週四終結五日連漲的倫錫告別一週低位。週四獨漲的倫銅繼續走出週三所創的 1 月初以來低位,刷新一週來高位。

本週基本金屬多數累跌。倫鉛跌超 1%,倫銅跌近 0.2%,均連跌三週。倫鋁跌超 1%,倫錫微跌,均連跌兩週。而倫鋅和倫鎳漲超 1%,倫鋅結束兩週連跌,倫鎳抹平上週止步兩週連漲的跌幅。

紐約黃金期貨在歐股盤前轉跌,美股盤前美國就業報告公佈後加速下跌,美股早盤刷新日低至 2007 美元,日內跌近 2.4%,較週四漲至 2085.4 美元所創的史上盤中次高回落約 3.8%,後收窄跌幅,早盤尾聲時重上 2020 美元。最終,COMEX 6 月黃金期貨收跌 1.50%,報 2024.80 美元/盎司,止步三連陽,跌離週四接近 2056 美元所創的史上收盤次高,但守住 2000 美元關口。

雖然未能繼續逼近 2020 年 8 月 6 日所創收盤歷史高位,但本週期金保住漲勢,累計上漲超 1.28%,在連跌兩週後連漲兩週,漲幅遠超上週的約 0.4%。