美聯儲利率決議重磅來襲! 這一次,美聯儲將是行動上的鴿派,措辭上的鷹派?

經過長達一年多的加息週期後,美聯儲或傾向 6 月 “跳過” 加息,然而,仍有一些美聯儲官員擔心通脹下降的速度不夠快。

經過長達一年多的加息週期後,多數美聯儲官員可能傾向於 6 月按兵不動 “跳過” 加息 (skip hike),但是分析人士普遍認為此舉可能伴隨着一個非常強烈的信號,即美聯儲官員們仍準備未來在必要時選擇繼續加息。

換句話説,6 月的這次利率會議很有可能是一次行動上偏向鴿派 (跳過加息),但與貨幣政策相關的措辭上偏鷹派 (下次可能繼續加息) 的貨幣政策會議。美聯儲希望傳遞一個信號,即利率將在高位停留較長一段時間 (High for longer),金融市場不應對 6 月跳過加息產生過於鴿派的解讀。

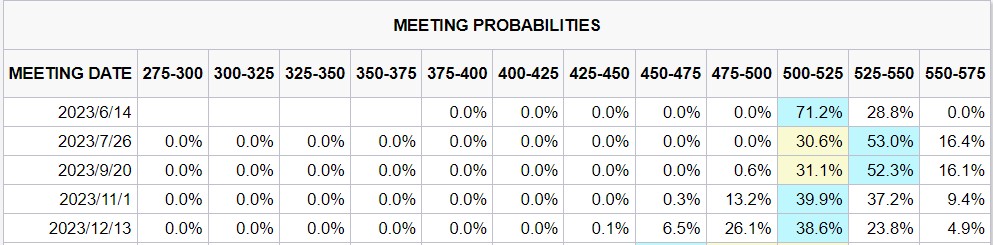

智通財經 APP 瞭解到,在美東時間 6 月 13 日至 14 日的美聯儲政策會議上,利率期貨市場押注美聯儲將政策利率維持在 5% 至 5.25% 的範圍內不變,使得美聯儲有時間能夠評估近期銀行業承壓後的基準前景,7 月份加息 25 個基點的預期則不斷升温。與此同時,美聯儲主席鮑威爾也必須安撫一些立場較為鷹派的美聯儲官員以及傳遞出跳過加息不意味着加息週期結束的重要信號。在一些鷹派官員看來,通脹降温方面的進展已經停滯,並表示美聯儲可能需要採取更多措施,為彈性驚人的美國經濟降温。

來自德意志銀行的高級美國經濟學家 Brett Ryan 表示:“他們似乎打算在 6 月會議上跳過加息,繼續評估美國銀行業危機帶來的壓力,確保沒有任何潛在的問題。”“但由於勞動力市場走強,而且鮑威爾強調的那些通脹指標沒有出現顯著的降温跡象,美聯儲還有更多工作要做。”

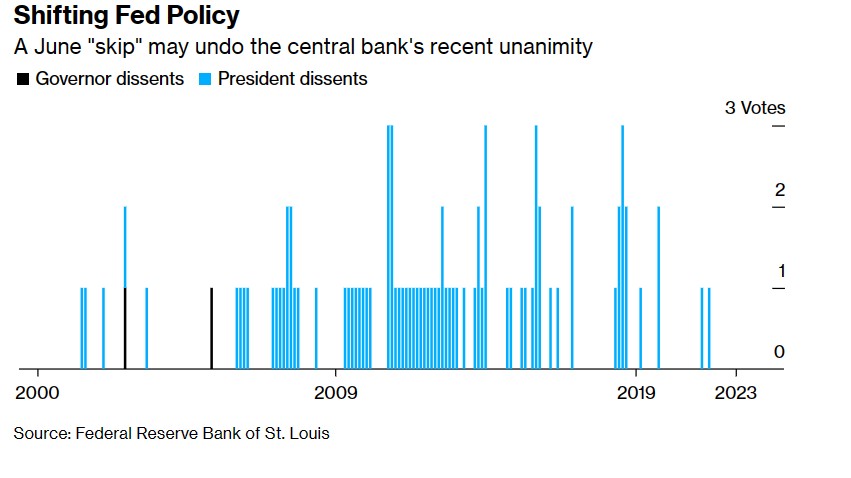

美聯儲政策轉變——6 月的 “跳過加息” 可能會使美聯儲最近的一致意見化為泡影

美聯儲官員最近的投票結果趨於一致,除了去年有兩次單獨的反對意見,而且在談到降低通脹的承諾時,他們經常用類似的方式。但是,6 月的 “跳過加息” 預期可能破壞美聯儲最近趨於一致的政策意見。

但隨着政策利率接近或處於美聯儲官員們認為足以抑制經濟的水平,關於利率還能 “走多遠” 這一問題官員們出現了不同的觀點,這增加了在即將召開的利率會議上出現不同意見的可能性。

“跳過” 6 月加息≠加息週期結束,美聯儲傾向於敞開加息敞口

美聯儲官員們面臨的一個關鍵問題是,銀行業的壓力在多大程度上導致了美國信貸加速收縮。

身為 2023 年以及明年 FOMC 票委的美聯儲理事沃勒 (Christopher Waller) 表示,雖然到目前為止銀行業危機還沒有對信貸狀況產生巨大影響,但這些影響可能需要一段時間才能在經濟中顯現出來。

沃勒在 5 月 24 日表示:“從硅谷銀行倒閉到 7 月的會議將過去四個多月。”“到那時,我們將對信貸狀況有更清晰的認識。如果銀行業狀況似乎沒有過度收緊,那麼 7 月份選擇加息很可能是合適的政策。”

鮑威爾在 5 月 19 日的一次會議中也提出了類似的觀點,他表示,美聯儲目前的行動讓它有時間放慢加息步伐,以更好地評估之前加息帶來的影響以及銀行業壓力對更廣泛經濟領域的影響。

儘管決定美國貨幣政策的美聯儲聯邦公開市場委員會 (FOMC) 的多數票委似乎同意這一推論,但一小部分票委對於抗擊通脹缺乏進展呈現出不安情緒。

“我仍然擔心通脹下降的速度是否足夠快,” 2023 年 FOMC 票委、達拉斯聯儲主席洛根 (Lorie Logan) 在上個月的一次講話中表示。洛根今年對政策有投票權,並且是態度最明確的鷹派票委之一,她表示:“未來幾周的數據可能會顯示,6 月不加息可能是合適的。然而,到今天為止,我們還沒有達到降通脹至 2% 的最終目標。”

身為 2023 年以及明年 FOMC 票委的美聯儲理事鮑曼 (Michelle Bowman) 上月警告稱,物價和勞動力都沒有顯示出足夠的降温跡象。聖路易斯聯儲主席布拉德 ( James Bullard)、明尼阿波利斯聯儲主席卡什卡利 (Neel Kashkari ) 和克利夫蘭聯儲主席梅斯特 ( Loretta Mester) 則公開表示對 6 月加息持支持態度。其中,布拉德和梅斯特今年沒有貨幣政策投票權,但他們被視為美聯儲官員中具有影響力的聲音。其中,有着 “鷹王” 之稱的布拉德更是直接預計美聯儲今年將需要再加息兩次,以抑制仍然高企的通脹率。

儘管地區性的美聯儲主席投政策 “反對票” 相當常見,但FOMC 中較為鷹派的成員鮑曼或者沃勒所投出的反對票,可能將是 2005 年以來美聯儲理事首次公開投反對票。

CPI 數據若高於預期,6 月加息與否仍存在變數

最近幾周,市場越來越關注這些鷹派觀點。在美聯儲 5 月 2-3 日的會議之後,投資者和經濟學家們普遍認為,一旦美聯儲暫停加息,他們仍將在最終降息之前的很長一段時間維持高利率 (High for longer)。

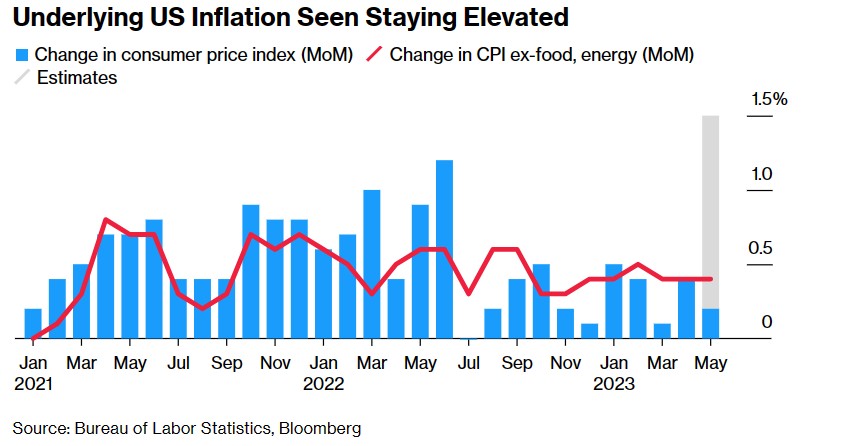

此外,自 5 月以來,通脹和勞動力市場數據都比經濟學預期的更加火熱。

美聯儲青睞的通脹指標核心個人消費支出指數 (核心 PCE) ——即剔除食品和能源後的指數在 4 月同比上升 4.7%,略高於去年 12 月的 4.6%。鮑威爾等官員密切關注的 “超級核心通脹指標”——即核心服務業通脹指標在 4 月份環比增長了 0.4%,這是自今年年初以來最大幅度的月度漲幅。美國勞工部公佈的一份報告顯示,5 月份美國增加了 33.9 萬個就業崗位,遠高於經濟學家的預期。

經濟學家們普遍預計美國 5 月核心 CPI 將繼續升温,預計 5 月核心 CPI 環比增長 0.4% 與前值一致,同比增長 5.3%——該數值仍將位於歷史高位。整體通脹率方面,經濟學家普遍預期 5 月整體 CPI 同比增長 4.1%(前值為 4.9%),環比增長 0.3%(前值為 0.4%)。

美國核心通脹料將維持高位

強勁的經濟數據,加上鮑威爾和一些美聯儲理事發出的尖鋭信號,使得市場對於美聯儲暫停加息週期的預期轉變為 “跳過 6 月加息”。

因此,在本週利率決議公佈後的新聞發佈會上,經濟學家們普遍預計美聯儲主席鮑威爾將傳達美聯儲加息週期還沒有結束的信號,即使多數官員們選擇 6 月份不加息。

美聯儲官員們將於美東周三下午 2 點在會後發佈政策聲明,預計可能不會有太大變化——之前的聲明承認了 “進一步收緊政策” 的可能性,鮑威爾可能會利用他召開的新聞發佈會來強調 7 月加息的可能性。

美聯儲官員還可能通過更新經濟預測來表明他們對加息的展望和預期,他們將在本週為期兩天的會議後發佈最新的經濟預測數據。在今年 3 月,19 名官員中有 7 人預計,今年年底利率將高於目前水平,而且只需要少數官員向上修正數據,就能將點陣圖顯示的美聯儲利率中值推高。經濟學家普遍預計美聯儲小幅上調點陣圖利率,預計年底聯邦基金利率終值可能提高至 5.25%~5.50% 區間,對應下半年加息一次,幅度為 25 個基點。

美聯儲面臨的其中一個問題在於,週二將公佈 5 月份消費者價格指數 (CPI) 報告,這是 FOMC 會議的第一天。如果讀數過高,可能會使得更多的美聯儲官員們放棄跳過 6 月加息計劃的可能性,轉而推進繼續加息 25 個基點。

桑坦德美國資本市場 (Santander US Capital Markets) 駐紐約首席美國經濟學家 Stephen Stanley 表示:“人們看待事物的微妙差異,以及對兩種風險——走得太遠的風險與走得不夠遠的風險以及應該給予多大重視的觀點差異,尤其在接近重要轉折點時,這些都會更加明顯。”