通縮的 “悖論” 與 “強勁” 的需求

申萬宏源屠強團隊認為,食品供給釋放驅動的 CPI 讀數偏低,並不能掩蓋需求較強恢復的事實,CPI 同比 8 月或開啓一輪迴升過程。

摘要:

需求主導通脹只是我們理論上的 “一廂情願”,近五年來 CPI 的趨勢性變化幾乎全部由供給因素驅動。通過我們對 CPI 細項的五分法拆分,我們能夠清晰的釐清影響 CPI 的因素中,多少來自需求主導、多少來自供給主導。在 2017 年前總需求相對旺盛、貨幣政策整體偏松的階段,CPI 的變化確實主要反映需求。但 2017 年以來 CPI 變化更多由供給因素主導,尤其是 2019 年以來。豬肉供給驅動的食品 CPI 與 PPI 驅動的成品油和核心商品 CPI,幾乎主導了整體 PPI 的所有走勢。譬如 2020 年 1 月 5.4% 的 CPI 和 2022 年 9 月 2.8% 的 CPI,而 22Q4 至今 CPI 的持續回落,恰恰在於之前形成支撐的 PPI 傳導效應和食品 CPI 對應明顯弱化,7 月 CPI 回到了類似 2020 年底-0.5% 的水平,結構貢獻也較相似,但當時經濟可是過熱狀態,沒人討論通縮風險。

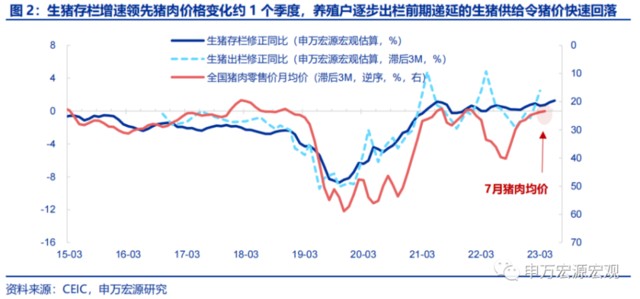

食品供給釋放:前期生豬存欄恢復、出欄加快,食品 CPI 同比大幅回落。7月食品 CPI 環比-1% 符合預期,結構上,我們構建的豬肉價格領先指標繼續發揮較好的前瞻作用。根據該指標來看,生豬存欄繼續穩步恢復,在此背景下 7 月豬肉 CPI 低位環比仍 0%,同比高基數下大幅下行 18.8pct 至-26%。而鮮菜鮮果供給整體相對充足、環比均明顯弱於季節性。共同拖累整體食品 CPI 同比回落 4pct 至-1.7%,是壓低整體 CPI 的關鍵因素。

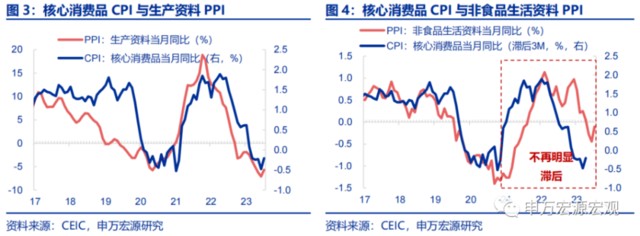

核心商品 CPI 與核心商品 PPI 均明顯反彈,地產竣工向後週期消費需求的傳導繼續顯現,PPI 供給側傳導效應開始弱化。從 22Q4 以來,PPI 快速通縮通過傳導至成品油 CPI 和核心商品 CPI,帶動整體 CPI 持續下行。

但來到 7 月,伴隨國際油價有所企穩,成品油 CPI 環比 1.9% 開始上漲,更重要的是核心商品 CPI 結束近一年以來持續回落態勢,同比明顯回升 0.3pct 至-0.2%,即使考察核心商品 CPI 的上游(核心商品 PPI),7 月也明顯反彈 0.3pct 至-0.1%。其中,大型家用器具、家庭日用雜品和個人護理用品等價格有所回升,CPI 環比漲幅在 0.7%—1.2% 之間,地產竣工向地產後週期消費品需求的傳導繼續顯現。

出行需求對應的非房租服務 CPI 環比創十年新高。7 月租賃房房租 CPI 環比 0.2%,延續自兩年來一直弱於季節性的態勢。但反觀出行需求對應的非房租服務 CPI,卻呈現出更積極的變化,7 月非房租服務 CPI 環比 1.1%,明顯高於季節性(0.7%),創下近十年環比新高。飛機票、旅遊、住宿價格大幅上漲。整體服務 CPI 同比明顯回升 0.5pct 至 1.2%。

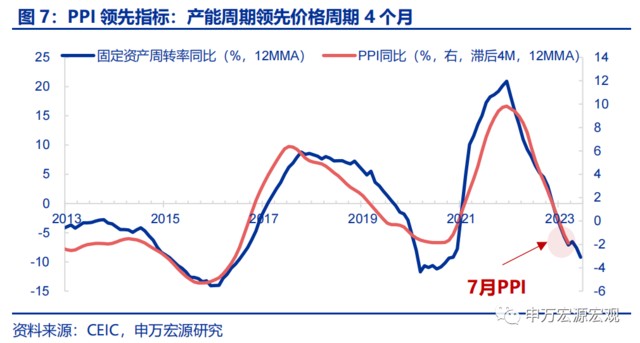

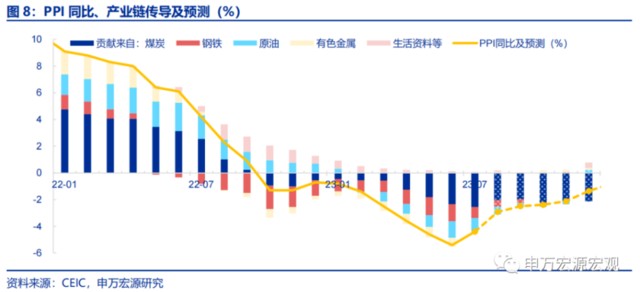

上游持續補庫存、煤價繼續下行,整體 PPI 略低於預期。7月 PPI 環比-0.2%,同比回升 1pct 至-4.4%,低於市場預期(-4.1%),我們此前的 PPI 領先指標持續發揮較好的預測效果。拆分結構來看。受前期油價回升影響,石油化工產業鏈 PPI 貢獻 7 月整體 PPI 環比 0.2 個百分點。但煤炭冶金產業鏈拖累整體 PPI 環比-0.3 個百分點。尤其以最靠近上游的煤炭跌幅最大,顯示迎峯度夏背景下能源保供強化,煤炭供給持續釋放的有利結果。

供給因素驅動的 CPI 讀數偏低、並不能掩蓋需求較強恢復的事實,CPI 同比 8 月或開啓一輪迴升過程。PPI方面,國際油價和國內煤價回升或推動 PPI 三季度恢復加快。

CPI 方面,地產竣工拉動核心商品 CPI、服務消費驅動核心服務 CPI 均出現積極改善,8 月後 CPI 開啓回升過程,無需因整體 CPI 讀數偏低而過度解讀為 “需求不足導致通縮” 的風險。

正文:

7月 CPI 同比回落 0.3 個百分點至-0.3%,好於市場預期(-0.5%),CPI 回落幾乎全部源於食品供給釋放的影響,而需求對應的分項如核心商品 CPI 和核心服務 CPI 強勁反彈。今年以來我們持續提示,看 CPI 不能只看整體讀數,供給變化的影響太大,需求其實並不弱。

一、需求主導通脹只是我們理論上的 “一廂情願”,近五年來 CPI 的趨勢性變化幾乎全部由供給因素驅動

通過我們對 CPI 細項的五分法拆分,我們能夠清晰的釐清影響 CPI 的因素中,多少來自需求主導、多少來自供給主導。在 2017 年前總需求相對旺盛、貨幣政策整體偏松的階段,CPI 的變化確實主要反映需求。但 2017 年以來 CPI 變化更多由供給因素主導,尤其是 2019 年以來。豬肉供給驅動的食品 CPI 與 PPI 驅動的成品油和核心商品 CPI,幾乎主導了整體 PPI 的所有走勢。

譬如 2020 年 1 月 5.4% 的 CPI 超高水平幾乎全部由食品 CPI(非洲豬瘟豬肉價格飆升)貢獻。而近三年最高的 CPI 為 2022 年 9 月(2.8%),但當時國內需求相對偏弱,彼時貢獻 CPI 持續回升的力量 70% 來自 PPI 高企對成品油 CPI 和核心商品 CPI 的傳導,30% 的貢獻來自生豬養殖企業壓欄惜售導致豬肉價格再度飆升。

而 22Q4 至今 CPI 的持續回落,恰恰在於之前形成支撐的 PPI 傳導效應和食品 CPI 對應明顯弱化,7 月 CPI 回到了類似 2020 年底-0.5% 的水平,結構貢獻也較相似,但當時經濟可是過熱狀態,沒人討論通縮風險。

二、食品供給釋放:前期生豬存欄恢復、出欄加快,食品CPI同比大幅回落

7月食品 CPI 環比-1% 符合預期,結構上,我們構建的豬肉價格領先指標繼續發揮較好的前瞻作用。

根據該指標來看,生豬存欄二季度繼續穩步恢復,而考慮到生豬存欄中亦包括較多已育肥的商品肥豬,因此生豬存欄向豬肉價格的傳導時滯無需等待 9 個月(生豬正常養殖週期),因而生豬出欄也明顯加快。在此背景下 7 月豬肉 CPI 低位環比仍 0%,同比高基數下大幅下行 18.8pct 至-26%。而鮮菜鮮果供給整體相對充足,鮮菜 CPI(環比-1.9%)、鮮果 CPI(環跌-5.1%)環比均明顯弱於季節性。

共同拖累整體食品 CPI 同比回落 4pct 至-1.7%,是壓低整體 CPI 的關鍵因素。

三、核心商品CPI與核心商品PPI均明顯反彈,地產竣工向後週期消費需求的傳導繼續顯現,PPI供給側傳導效應開始弱化

我們在此前點評報告《被市場低估的PPI傳導CPI效應——CPI、PPI簡析(23.02)》明確指出 PPI 深通縮壓低 CPI 的效應,從 22Q4 以來,PPI 快速通縮通過傳導至成品油 CPI 和核心商品 CPI,帶動整體 CPI 持續下行。

但來到 7 月,伴隨國際油價有所企穩,成品油 CPI 環比 1.9% 開始上漲,更重要的是核心商品CPI結束近一年以來持續回落態勢,單月環比 0.3%,同比明顯回升 0.3pct 至-0.2%,即使考察核心商品 CPI 的上游(核心商品 PPI),7 月也明顯反彈 0.3pct 至-0.1%。其中,大型家用器具、家庭日用雜品和個人護理用品等價格有所回升,CPI 環比漲幅在 0.7%—1.2% 之間。顯示地產竣工向地產後週期消費品需求的傳導繼續顯現。

四、出行需求對應的非房租服務CPI環比創十年新高

服務CPI中最大單項是錨定房租變化的虛擬房租CPI,年輕人作為最主要租房羣體,令租房需求持續偏弱,7 月租賃房房租 CPI 環比 0.2%,延續自 2022 年以來一直弱於季節性的態勢。

但反觀出行需求對應的非房租服務 CPI,卻呈現出更積極的變化,7 月非房租服務 CPI 環比 1.1%,明顯高於季節性(0.7%),創下近十年環比新高。其中飛機票、旅遊和賓館住宿價格分別上漲 26.0%、10.1% 和 6.5%。在此背景下,整體服務CPI同比明顯回升0.5個百分點至1.2%。

五、上游持續補庫存、煤價繼續下行,整體PPI略低於預期

7 月 PPI 環比-0.2%,同比低基數下回升 1pct 至-4.4%,低於市場預期(-4.1%),我們此前的PPI領先指標持續發揮較好的預測效果。

拆分結構來看。1)石油化工產業鏈PPI貢獻7月整體PPI環比0.2個百分點。受前期油價回升影響,7 月石油開採(4.2%)、石油加工(0.2%)、等石化產業鏈 PPI 環比上漲。

2)煤炭冶金產業鏈拖累整體PPI環比-0.3個百分點。其中,煤炭開採(-2%)、黑色壓延(-0.1%)、非金屬礦物製品(-0.2%)環比繼續下跌,尤其以最靠近上游的煤炭跌幅最大,顯示迎峯度夏背景下能源保供強化,煤炭供給持續釋放、上游持續補庫形成的價格有利下跌。

3)下游結構性產能過剩仍然存在,拖累整體PPI環比-0.1個百分點,但較6月拖累有所收窄。

六、供給因素驅動的CPI讀數偏低、並不能掩蓋需求較強恢復的事實,CPI同比8月或開啓一輪迴升過程

PPI方面,國際油價和國內煤價回升或推動PPI三季度恢復加快。近期沙特等 OPEC 國家加碼減產協議,加之全球服務消費恢復,原油供需格局仍是供給偏緊,國際油價仍有向上恢復空間。而國內煤炭供給最快釋放的階段逐步過去,夏季高温天氣下煤價或有所回升,此外下游需求積極恢復,目前結構性產能過剩的問題或也將有所緩解,預計三季度 PPI 或加快恢復,這也是我們此前PPI領先指標指示的方向。

我們仍維持全年PPI同比預測-2.8%附近的判斷不變。CPI方面,地產竣工拉動核心商品CPI、服務消費驅動核心服務CPI均出現積極改善,8月後CPI開啓回升過程,我們維持 2023 年整體 CPI 同比 0.5% 的判斷不變,8 月之後 CPI 將逐步回升,無需因整體 CPI 讀數偏低而過度解讀為 “需求不足導致通縮” 的風險。風險提示:食品供給超預期偏緊,能源供給超預期偏緊。

本文作者:屠強 王勝,來源:申萬宏源宏觀,原文標題:《通縮的 “悖論” 與 “強勁” 的需求——通脹簡析》,有刪節

屠強 A0230521070002

王勝 A0230511060001