連百濟神州都被 “退貨”,國產 PD-1 怎麼了?

壞事還是好事?

作者:鄭敏芳、申思琦

編輯:林克

PD-1 藥物 “出海” 波折不斷。

9 月 19 日晚間,百濟神州宣佈(688235.SH)已與諾華(NOVN.SIX)簽訂了終止合作協議,即諾華退還 PD-1 藥物替雷利珠單抗在美國、歐盟成員國等國家/地區的全球化開發、生產和商業化權益。

“基於對雙方均有利的戰略考量,經雙方協商一致,2023 年 9 月 18 日(北京時間),百濟神州瑞士和諾華簽署《共同終止和釋放協議》,共同終止授權協議,協議自簽署日起立即生效。” 百濟神州表示,“協議生效後,百濟神州瑞士重新獲得開發、生產和商業化替雷利珠單抗的全部全球權利,且無需支付特許使用費。”

同日,百濟神州還宣佈替雷利珠單抗作為單藥,用於治療既往接受過含鉑化療的不可切除、局部晚期或轉移性食管鱗狀細胞癌(ESCC)的成人患者的適應症,已在歐盟獲批上市;美國 FDA 則已受理替雷利珠單抗,用於一線治療不可切除的局部晚期、復發或轉移性的 ESCC 患者的適應症上市申請。

儘管替雷利珠單抗在海外上市有了新進展,但百濟神州與諾華終止合作事件,仍然給該藥物的海外銷售帶來更多不明朗的預期。

值得注意的是,替雷利珠單抗不是首款遭到海外大廠 “退貨” 的國產 PD-1 藥物。在此之前,恆瑞醫藥(600276.SH)、信達生物(1801.HK)、基石藥業(2616.hK)都曾有過相似遭遇。

如今,只有君實生物(688180.SH)的 PD-1 藥物特瑞普利單抗未遭到合作方 Coherus 的 “退貨”。

諾華對終止合作事件的回應似乎道出了 PD-1 藥物的市場難言樂觀的真相。

“自我們於 2021 年 1 月簽訂協議以來,PD-1 抑制劑的格局發生了很大變化。因此,我們重新評估了我們在這一類別中的策略並決定終止該協議。” 諾華回應稱。

目前來看,國產 PD-1 藥物 “出海” 或許仍然困難重重。

半年兩度遭諾華拋棄

用於治療實體瘤的替雷利珠單抗,是目前國內表現較為吸睛的國產 PD-1 藥物。

2023 年上半年,百濟神州的替雷利珠單抗銷售額已經達到 18.36 億元,同比增長了 46.76%。

相比之下,早於替雷利珠單抗上市、由君實生物研發的國產 PD-1 藥物特瑞普利單抗 2023 年上半年銷售額卻僅為 4.47 億元。

但表現吸睛的雷利珠單抗卻遭到諾華的 “退貨”。

9 月 19 日晚間,百濟神州宣佈已與諾華簽訂終止合作協議,即諾華將擁有的 PD-1 藥物替雷利珠單抗在美國、歐盟成員國等國家/地區的全球化開發、生產和商業化權益退還百濟神州。

但百濟神州稱,這有助於加速推動替雷利珠單抗在全球的註冊上市以及商業化。

“替雷利珠單抗是百濟神州實體瘤產品組合中的基石藥物。我們相信公司全面掌控該產品的開發及商業化將有助於我們加速推進我們的計劃,惠及全球更多患者。” 百濟神州表示。

下一步該如何推動替雷利珠單抗在全球的銷售,百濟神州在 9 月 19 日的媒體溝通會上並未給出確切答案。

“PD-1 在國內外的競爭格局是扎堆的,國外已經佔據了很大的市場份額。而隨着百濟神州出海,預計市場會進一步擴大。針對商業化在歐洲的策略和計劃,團隊目前正在緊鑼密鼓地準備中,具體的細節將在後續的分享會上公佈。” 百濟神州在媒體溝通會上表示。

值得注意的是,這不是百濟神州首次遭到諾華 “退貨”。

2021 年,百濟神州將 TIGIT 抗體藥物歐司珀利單抗的開發、生產和商業化權利授權給諾華,交易金額高達 26 億美元。

但今年 7 月歐司珀利單抗同樣遭到諾華 “退貨”,商業化等權利又回到了百濟神州的手中。

不到半年的時間,百濟神州兩度遭諾華 “拋棄”,後續自行推動歐司珀利單抗、替雷利珠單抗在海外的研發以及上市,都給其盈利前景帶來更多挑戰。

2023 年上半年,百濟神州的收入高達 72.51 億元,但同期歸母淨虧損達到 52.19 億元。

K 藥獨大格局難破?

百濟神州不是國產 PD-1 藥物遭到海外大廠 “退貨” 的孤例。

恆瑞醫藥、信達生物、基石藥業等企業的 PD-1 藥物此前都有過相似的遭遇。

此前藥企出海受挫主要原因,在於臨牀數據難以令 FDA 信服。

國產 PD-1 藥企使用國內數據在美申報上市分成兩種情況:

一是針對美國的大適應症,如信達生物採用肺癌適應症上市;

二是類似君實生物採用鼻咽癌等在美國是小適應症,但在中國更常見的疾病申報上市。

但第一種預期已於 22 年初被 FDA“澆滅”。

2022 年 2 月,信達生物的信迪利單抗的出海被 FDA 獨立的腫瘤藥物諮詢委員會(ODAC)以需要額外的臨牀試驗等理由否決,被視為 “以中國臨牀數據在美國申請大適應症上市” 之路無法走通。

在此之後,信達生物的信迪利單抗遭到合作方禮來的 “退貨”,基石藥業的 PD-L1 藥物舒格利單抗,同樣被海外合作方 EQRx“拋棄”。

君實生物第二種路線能否成行仍然需要時間的印證。

相比之下,百濟神州則採取全球多中心的臨牀試驗數據申報上市,這也是最為 “燒錢” 的模式。

如此模式確實更受國外監管部門的 “歡迎”。

9 月 19 日,百濟神州宣佈替雷利珠單抗作為單藥用於治療既往接受過含鉑化療的不可切除、局部晚期或轉移性 ESCC 的成人患者的適應症,已在歐盟獲批上市,成為首款 “出海” 成功的國產 PD-1 藥物;

美國 FDA 則已受理替雷利珠單抗用於一線治療不可切除的局部晚期、復發或轉移性的 ESCC 患者的適應症上市申請。

但就在商業化的臨門一腳,諾華卻不再與百濟神州合作推動替雷利珠單抗在美等全球多個國家/地區的上市,背後原因或指向了市場空間。

國產 PD-1 藥物出海的預期目標,是複製同類藥物帕博利珠單抗(下稱 “K 藥”)的成功。

2023 年上半年,K 藥(可瑞達)的銷售額高達 120.65 億美元。

這意味着,哪怕是瓜分 K 藥 10% 的市場份額,都有可能斬獲 12.07 億美元的銷售額。

這也是國產 PD-1 藥物 “孜孜不倦” 追求出海的重要原因。

但替雷利珠單抗等國產 PD-1 藥物上市時間已遠遠落後於佔有 18 項適應症 K 藥的情況下,後來者居上的難度顯然並不低。

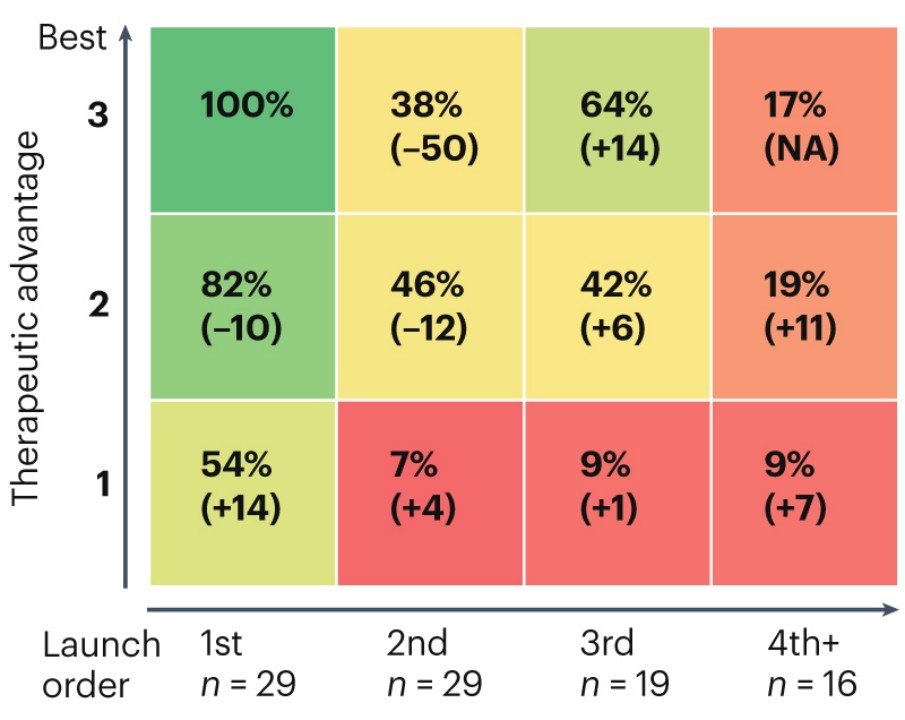

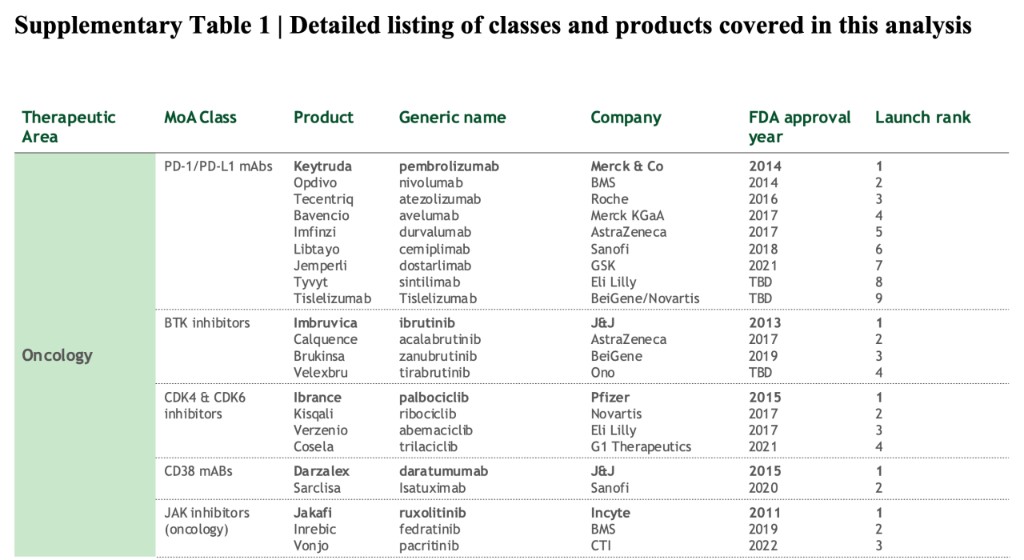

2023 年 4 月,Spring 團隊在 Nature Reviews Drug Discovery 上發表的最新研究以上市順序、基於 FDA 首次批准的日期、治療優勢 3 項指標評估了 2010 年後推出的 29 款具有新機制的藥物後發現,首先問世的醫藥產品往往表現更為出色,並且享有明顯的 “先發優勢”。

該研究還以 “First in class” 和 “Best in class” 作為衡量標準,展示了不同醫藥產品的相對價值。

研究發現,即便兩款產品都屬於 “Best in class”,但第 2 批問世的產品的價值卻僅為第 1 批產品的 38%。

相比之下,療效稍遜但提前上市的產品能達到 82% 的相對價值。這幾乎是療效優越但稍晚上市的產品(38%)的兩倍之多。

即便是效果最為一般的產品,只要它們能趕在其他產品之前上市,便能捕獲到 54% 的市場價值,這比稍晚但療效更好的產品(38%)要高出一個不小的差距—14 個百分點。

First in class 產品通過表現出優異的治療價值和/或更廣泛的適應症來抵禦 Fast Follower(快速跟進者)。

例如 K 藥成功擊敗了 O 藥(Opdivo;BMS)的秘訣在於,K 藥在一線 NSCLC(非小細胞肺癌)中顯示出作為單一療法的療效,而 O 藥未能做到這一點。

也正是在 NSCLC 這個超重磅適應症勝負手上的差別,讓 K 藥、O 藥銷售額分道揚鑣。

2016 年,O 藥銷售額接近 K 藥 3 倍;2020 年,K 藥銷售額接近 150 億美元,是 O 藥銷售額的 2 倍。

對應到想挑戰 K 藥的其他 PD-1 藥品來説,療效和上市時間相對 K 藥的價值都大打折扣。

這或許也是海外廠商放棄 PD-1 的決定性重要理由:不是產品不好,而是商業化價值不高。

但作為第一款成功 “出海” 的國產 PD-1 藥物,替雷利珠單抗或許並非毫無勝算。

百濟神州正將替雷利珠單抗與歐司珀利單抗進行聯合療法的臨牀試驗,這亦被認為是一個具有巨大潛力的治療方向。

據瞭解,TIGIT 抗體由於與 PD-1 藥物聯用可以發揮 “1+1>2” 的效果,因此被視為繼 PD-1/PD-L1 之後最有希望的免疫檢查點之一。

但銷售前景如何,仍需要後續更多證據的印證。