威馬退場,下一個是誰?| 見智研究

新能源車的淘汰賽進入下半場

如果説威馬 2022 年的總結詞是掉隊,那麼在 2023 年的代名詞可能就是離場,威馬終究未能成為市場所期待的赤兔馬。

今年年初,試圖借殼上市的威馬,想要通過成為 Apollo 出行的最大股東,來完成在港交所的上市,以便擺脱資金不足的尷尬局面。但是,在 9 月份,威馬確認終止了與 Apollo 出行在港交所的 RTO 進程,繼科創板、香港 IPO 之後再次失去了一次融資續命的機會。

華爾街見聞·見智研究認為,儘管近期,威馬傳出將與開心汽車合作,從而借殼在美國發起第四次上市的衝擊。但是,不得不説,資金嚴重短缺的威馬已經來到懸崖邊緣,即使此次成功,估值與巔峯時期相比也將縮水大半。

威馬究竟是如何從與蔚來、理想和小鵬並肩的一線造車新勢力淪落至此,如果威馬黯淡離場,是否還會有下一個被淘汰者?

1、威馬的銷量先發優勢未轉為後期勝勢

作為與蔚來、小鵬和理想基本上同時期成立的優等生,威馬如同不少較早就能實現新能源汽車產品落地的造車新勢力一般,受到了業內外很多明星企業和投資機構的親睞,從 2016 年到 2022 年一共完成了 11 輪融資,融資總金額近 400 億元(蔚來、理想和小鵬的上市前融資金額分別為 150 億元、188 億元和 120 億元),從初始的 A 輪到最終的 pre IPO 輪可以看到如騰訊、紅杉資本、百度和五礦資本等明星企業和資本的身影。

而初期的威馬,也的確如同一批千里馬一般實現了銷量的迅速提升,早在 2018 年威馬就發行了首款車型——EX5(早於理想的 one,與小鵬的 G3 和蔚來的 ES6 幾乎同期),並在當年就取得了近 4000 輛的好成績,緊次於蔚來,超過同期的小鵬。

而在接下來的 2019 年威馬更是乘勝追擊,銷量提升至 1.6 萬輛,同比增長幅度高達 300%,與同時期的蔚來和小鵬持續並肩,在理想未入局之前,顯然威馬是具有較強的先發優勢。

但是,前期的銷量優勢並不一定會轉為後期的絕對勝勢。在接下來的 2020 年和 2021 年,威馬就明顯出現了掉隊現象。

2020 年,威馬的銷量同比只增加了 30% 達到 2.2 萬輛,完全不敵在 2019 年才推出首款車型 one 的理想(當期銷量為 3.26 萬輛),與小鵬和蔚來持續三位數的增長速度也逐漸拉開了距離。

2021 年,威馬的銷量雖然實現了翻倍達到 4.4 萬輛,但是相比同時期的蔚來、理想和小鵬 9 萬輛以上的銷量顯然已經望塵莫及。 最後,2022 年,威馬基本上已經徹底退出造車新勢力一線行列。

最後,2022 年,威馬基本上已經徹底退出造車新勢力一線行列。

相較起蔚來、理想、小鵬、哪吒、零跑等超十萬的銷量,以及新寵問界和極氪超 7 萬的銷量,同樣主打 10-20 萬元的性價比較高的市場的威馬,雖然坐擁 E5、EX5、W6 以及 EX6 這些在售車型,但是在 2022 年表現極為慘淡,銷量不增反減至 3 萬輛左右。

2、威馬的財務和盈利劣勢步步加大

作為新能源汽車企業,高的銷量規模固然是車企展示自身實力和市場認可度的重要的一環,但是實現盈虧平衡乃至全面盈利才是後期檢驗新能源車企 “含金量” 的唯一標準。

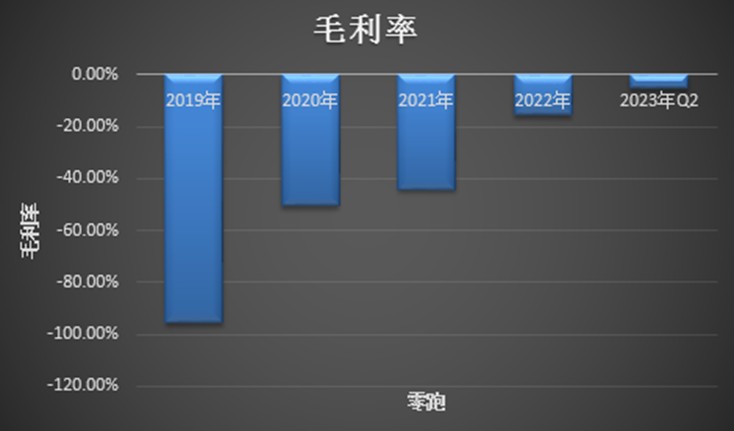

截止到 2020 年年末,威馬曾經的老對手中即使是毛利率最低的小鵬也實現了毛利率的轉正(毛利率方面,蔚來和理想的毛利率均在 20% 附近,小鵬的汽車銷售毛利率在 10% 左右)。

但是反觀威馬,2019 年至 2021 年,威馬汽車毛利率持續維持在-40% 至-50%,同期的淨虧損分別是 41.45 億元、50.84 億元和 82.06 億元,到了 2022 年由於銷量下滑更是沒有任何利潤轉正的跡象。 與此同時,在利潤下滑的同時,收入增長拉胯,負債劇增,2021 年蔚來、理想和小鵬各自的資產負債率均在 50%-60% 區間,而同期的威馬的資產負債率卻超過了 200%,整體財務水平惡化嚴重,遠超破產警戒線(100%)。

與此同時,在利潤下滑的同時,收入增長拉胯,負債劇增,2021 年蔚來、理想和小鵬各自的資產負債率均在 50%-60% 區間,而同期的威馬的資產負債率卻超過了 200%,整體財務水平惡化嚴重,遠超破產警戒線(100%)。 而糟糕的盈利能力和負債情況,也導致威馬不得已在本該大力提升自家新能源汽車產品競爭力的時刻,卻選擇降低自家的新產品推出速度和新技術的研發,在威馬出現明顯掉的 2021 年中,威馬的研發費用支出只有 9.81 億元,相較 2020 年其金額不升反降,在研發投入的金額絕對值和增速上都無法與蔚來、理想和小鵬相媲美。

而糟糕的盈利能力和負債情況,也導致威馬不得已在本該大力提升自家新能源汽車產品競爭力的時刻,卻選擇降低自家的新產品推出速度和新技術的研發,在威馬出現明顯掉的 2021 年中,威馬的研發費用支出只有 9.81 億元,相較 2020 年其金額不升反降,在研發投入的金額絕對值和增速上都無法與蔚來、理想和小鵬相媲美。

3、威馬危矣,但並非最後一個離場者

所謂前車之鑑,後車之師,威馬從成立,到創造輝煌,再到掉隊,最後離場也不過短短 9 年左右的時間,所以其他新能源車企尤其是造車新勢力需要引以為戒。

目前來看,誰會成為下一個離場的新能源車企尚未得之,但是考慮到車企的銷量和利潤等方面,部分造車新勢力需要有一定危機感。

以剛剛上市成功,在盈利和銷量水平方面同樣不佳的二線造車新勢力零跑為例。

零跑和威馬其實是有一定的共同點,兩者的淨虧損都處於年年擴大,毛利率距離轉正遙遙無期。從 2019 年至 2022 年這四年的水平來看,零跑的淨虧損持續加大,從 9 億元大幅擴大至 50 億元以上。 同時,產品定位也處於中低端,目前的主力產品 如 S01、T03 和 C11 等,價格都位於 20 萬元以下,且銷量多以 10 萬元以下的 T03 為主(T03 佔比達到 90% 左右)。

同時,產品定位也處於中低端,目前的主力產品 如 S01、T03 和 C11 等,價格都位於 20 萬元以下,且銷量多以 10 萬元以下的 T03 為主(T03 佔比達到 90% 左右)。

但是這並不意味着零跑也將步威馬的後塵。

零跑和威馬的不同點也是十分明顯,首先,零跑的新能源汽車產品銷量的高增長態勢並未如威馬一樣陷入停滯或放緩,零跑自 2019 年至今這近四年銷量分別達到 0.1 萬輛、0.8 萬輛、4.37 萬輛和 11.12 萬輛,增長幅度完全不輸,甚至超過一線造車新勢力的蔚來、理想和小鵬,處於妥妥的造車新勢力二線一流車企。

其次,今年,以特斯拉為首的新能源汽車車企再次展開激烈的價格戰,國內大部分造車新勢力的盈利能力都出現大幅度的回調,其中一線造車新勢力小鵬的整體毛利率也在二季度跌至負數-3.9%。

然而,零跑卻依舊處於持續的毛利率增長狀態,在二季度一舉提升到-5.2%,距離徹底轉正只有一步之遙,隨着金九銀十車市旺季的來臨,零跑有較大可能將在今年下半年首度實現毛利率轉正。

然後,零跑的資金短缺問題也不像威馬那般嚴重,目前來看已經出現了明顯的流動性回暖態勢。

今年二季度。零跑的現金及現金等價物(包括受限制現金)為 102 億,相比一季度 89 億不減反增上升 至 13 億;同一時間,零跑也首次實現了經營性現金流的轉正,經營性現金流從上季度的-26 億提升到本季度的 28 億。

最後,零跑並未如威馬那般放鬆對於旗下新能源汽車產品技術和研發的投入,堅持全域自研的零跑在 2019 年至 2023 年上半年的研發支出分別達到 3.58 億、2.89 億、7.4 億元、14.11 億元和 8.2 億元,投入增長迅速,所以零跑在技術方面,目前依舊處於造車新勢力二梯隊前沿。 盈利和現金流都已是擺在造車新勢力面前的最緊迫的問題了。

盈利和現金流都已是擺在造車新勢力面前的最緊迫的問題了。

從威馬的落幕可以看到,國內造車新勢力們的競爭依舊激烈,處於不進則退的殘酷局面中。

新勢力們究竟是能進一步海闊天空踏入銷量增長、盈虧平衡的良性循環,還是退一步徹底步入深淵,被市場淘汰,時間關口越來越近了。