市場最重要的問題:“全球大類資產定價之錨” 過去兩週發生了什麼?這是個迷

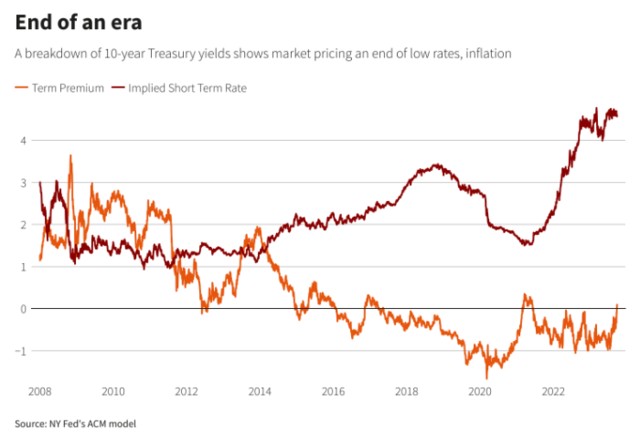

美債期限溢價趨於轉正,成為近期長端美債利率的拉動項。投資者正在押注,自 2008 年金融危機開始的低利率和通脹時代已經結束。

美債收益率如此快速上漲,原因是什麼?這是個迷!

過去兩週,“全球流動性最好” 的美債市場動盪得如同一隻垃圾股:10 年期美債收益率暴漲 60 個基點,美債收益率升至 2007 年以來的最高水平,股市同時劇烈動盪。

美債收益率暴漲讓所有人都措手不及。Penn Mutual Asset Management 基金經理 Zhiwei Ren 認為,市場技術因素可能加劇了美債的劇烈變動,計算機驅動的交易加速了拋售,導致美債收益率以驚人的速度走高:

很難對變化如此之快的市場做出反應。

幾乎沒有基本面的因素可以完美解釋上述動盪。紐約聯儲前高管、現任 PGIM Fixed Income 首席全球經濟學家的 Daleep Singh 評論稱:

這令人費解。任何基本面的解釋都無法令人信服。

如何理解近期美債收益率的上升?

有市場分析認為,觀察美債期限溢價(term premium)的變動可能有助於理解目前市場發生了什麼。國金證券趙偉團隊認為,

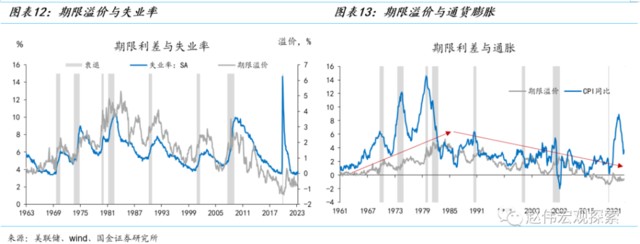

所謂期限溢價,是對投資者持有長期債券的風險的補償。理論上,可將 10 年美債利率拆解為未來短端利率的期望 + 期限溢價。

一般而言,期限溢價為正,但當持有長期債券 “利大於弊” 時,投資者也可能接受一個負的期限溢價。過去十年,10 年期美債期限溢價基本處於零值以下(2021 年 3-6 月暫時轉正)。

國金證券趙偉團隊表示,期限溢價主要取決於風險偏好和特定期限債券的供求關係。風險溢價方面,經濟週期、通貨膨脹及美聯儲政策的不確定性都是關鍵因素。同時期限溢價具有明顯的逆週期性:在經濟衰退區間明顯上行,擴張區間趨於下行,與失業率具有明顯的正相關性。

值得注意的是,根據紐約聯儲 ACM 模型,最近幾天 10 年期美債期限溢價轉為正值,為 2021 年 6 月以來首次。

趙偉團隊表示,中期內美債期限溢價趨於轉正,已經成為長端美債利率的拉動項。風險溢價方面,通脹中樞的上行或波動率的提升在一定程度上已經成為市場共識,大概率增加經濟和貨幣政策的不確定性(相比 2008 年以後長期零利率而言)。投資者要求的風險溢價也會相應提高。

,美債未來需求也存在不確定性。美聯儲模型的作者之一、現任法蘭克福金融與管理學院教授 Emanuel Moench 表示:

財力雄厚的國債投資者正在逐漸離開市場。

這應該會增加美國國債可能走勢的一些不確定性。

政策滯後 VS 中性利率上升

與此同時,美債中的短端利率的期望也在近幾個月迅速上升,達到 4.5% 左右。這暗示投資者相信目前處於 5.25%—5.50% 範圍內的聯邦基金利率在未來幾年不會大幅下降。

媒體分析認為,短端利率期望的上升,反映出投資者這樣一種信念,即結構性轉變——從生產力下降和人口老齡化——已經推高中性利率的水平。而中性利率決定了美聯儲的政策利率是否會放緩或刺激經濟。

但中性利率的問題在於,在真正達到改水平之前,你並不真正知道它的具體位置。

過去十年裏,市場共識是,保持通脹和失業率長期穩定的所謂中性利率可能已經下降。現在投資者想知道是否正在發生相反的情況,導致中性利率更高。

美聯儲持續加息但美國經濟(尤其消費)依然強勁也引發新的問題:這種矛盾是因為貨幣政策滯後性,還是因為中性利率是否已經上升?

如果是因為中性利率較高,美聯儲將在更長時間內維持較高利率,從而證明近期收益率上漲是合理的。如果是因為貨幣政策的滯後性,那麼經濟放緩可能只是時間問題。

明尼阿波利斯聯儲主席尼爾·卡什卡利上週警告,如果經濟處於高壓平衡狀態,美聯儲將 “必須進一步加息,可能會大幅加息,以將通脹壓回我們的目標”。他認為出現這種情況的概率為 40%。

貨幣政策制定者們也迎來了不確定性時代。舊金山聯儲在 8 月份進行了一項研究,制定了一項指數來反映政策制定者對經濟預測的分歧程度,結果顯示,到 6 月份,這一指數已經上升到疫情前的平均水平之上。

美聯儲該怎麼做?

“新美聯儲通訊社” Nick Timiraos,美國長債收益率飆升正在摧毀經濟軟着陸的希望,借貸成本猛增可能大幅放緩經濟增長,並增加金融市場崩潰的風險,進而可能削弱美聯儲今年再度加息的理由。

Timiraos 稱,近期美國長債收益率大漲缺乏明顯的 “罪魁禍首”,最可能的原因是對美國經濟增長的預期改善,以及對聯邦政府鉅額赤字的擔憂相結合。這與去年長債收益率上漲的邏輯不同,當時市場預期美聯儲收緊政策而推漲短債收益率,投資者又擔心通脹因而要求持有長債的更高補償。

Timiraos 警告,借貸成本上升已經波及到美股市場、房貸利率、美元走勢等方方面面,“可能會給股票和其他資產價格帶來壓力,導致投資、招聘和經濟活動疲軟”。

媒體分析認為,若要阻止長債收益率急劇走高,最可靠的方式是讓美聯儲排除今年再次加息的可能性。如果這不起作用,美聯儲還可以暗示期對縮減量化緊縮持開放態度。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用户特殊的投資目標、財務狀況或需要。用户應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。