两大危险信号同时出现!美股可能暴跌 50%

美股相對美債的估值上次在 2000 年春季飆升至如此高位後,標普 500 指數在 2000 年 3 月至 2002 年 10 月期間暴跌了 50%!這次會重蹈覆轍嗎?

來自:金十數據

儘管利率創下數十年來的高點,而且經濟衰退的預測不斷出現,但今年美國股市逆勢上漲,強勁的表現出人意料。這一上漲行情得益於通脹放緩和人工智能的炒作。但最近,美聯儲堅定不移地維持較高利率的立場以及債券市場的深度動盪對股市情緒產生了警醒作用,導致標普 500 指數削減了年初至今的漲幅。

事實上,根據媒體的研究,美股估值越來越高,增加了修正的風險。其中一個特別值得注意的指標正 “閃爍着紅色”,那就是股票相對債券市場的估值。

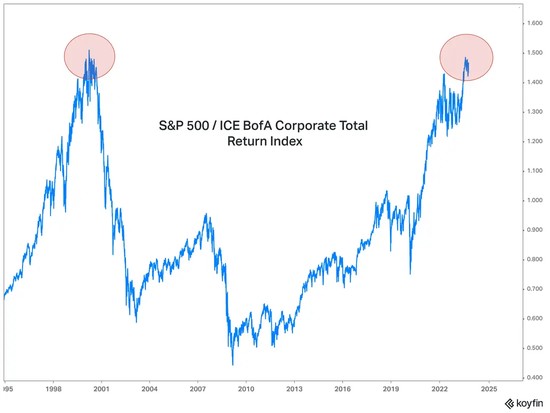

根據全球分析平台 Koyfin 的數據,今年 8 月,標普 500 指數相對於追蹤美國公司債券市場的指數,攀升至互聯網泡沫高峰時期的水平。儘管最近股市出現回調,但該指標仍保持在這些高位附近。

這個指標上次在 2000 年春季飆升至如此高位後,美股經歷了長時間的崩盤,標普 500 指數在 2000 年 3 月至 2002 年 10 月期間暴跌了 50%。

另一個顯示美股相對於債券過度上漲的指標是所謂的股權風險溢價,即股票相對於政府債券的額外回報。今年,這一指標已經大幅下跌,達到幾十年來的低點,表明股票估值偏高。

研究公司 MacroEdge 在最近一篇博文中表示,股權風險溢價接近自 1927 年以來的最低水平。這種情況發生過六次,此前類似情況曾引發重大市場調整和衰退或蕭條,分別是 1929 年、1969 年、1999/2000 年、2007 年、2018/2019 年。

最近幾個月,包括 Pictet 資產管理首席策略師盧卡·保利尼(Luca Paolini)在內的幾位專家也表達了類似的觀點。

“所謂的股權風險溢價(盈利收益率減去債券收益率)最近降至新的週期低點,並且遠低於歷史平均水平。換句話説,儘管最近有所回調,股市相對於債市仍變得更加昂貴。” 金融新聞分析機構 Streetinsider.com 最近引用了 Roth MKM 分析師邁克爾·達爾達(Michael Darda)的話説。

DoubleLine Capital 的首席執行官、“新債王” 岡拉克上個月也表示,股票價格過高,美國經濟可能在接下來的三個季度內陷入衰退。“我認為(美股)市場相當高估了”,“當風險溢價創下 2017 年來的最低水平時,很難對股票產生興趣。”