如何打造一支固收黄金战队?

组建专业专注的投资团队,打造能攻能守的信用研究团队。

在资管新规全面落地后的第三年,公募固收迎来 “高光时刻”。

Wind 数据显示,截至今年 6 月末,全市场债基、货基的个人投资者比例分别达到 18.98%、69.2%,而在三年前,两者比例分别为 12.69%、60.83%。

对于个人投资者来说,固收产品由于在不确定的市场环境中相对稳定的表现和较低的风险,因而受到广大投资者的喜爱。

对于各家公募而言,固收业务是公司持续稳步发展、反哺创新业务、度过困难时期的重要基石。

因而,建立一支强大的固收投研团队,输出持续有竞争力的业绩,已成为不少公募基金公司保持核心竞争力的重要战略,国泰基金便是其中的一家。

作为国内首批成立的基金管理公司,国泰基金在与客户长期的深入合作过程中,非常重视产品的多元化和业绩的稳定性。

在前几年权益行情高涨之时,国泰基金便前瞻性地对固收业务进行了优化调整,围绕现金管理、利率债、信用债、“固收 +” 这四大细分策略,分设四大专业管理小组,通过组织变革,国泰基金打造出了一批策略清晰、风格稳定的旗舰产品,并推动公司固收产品规模实现快速增长。

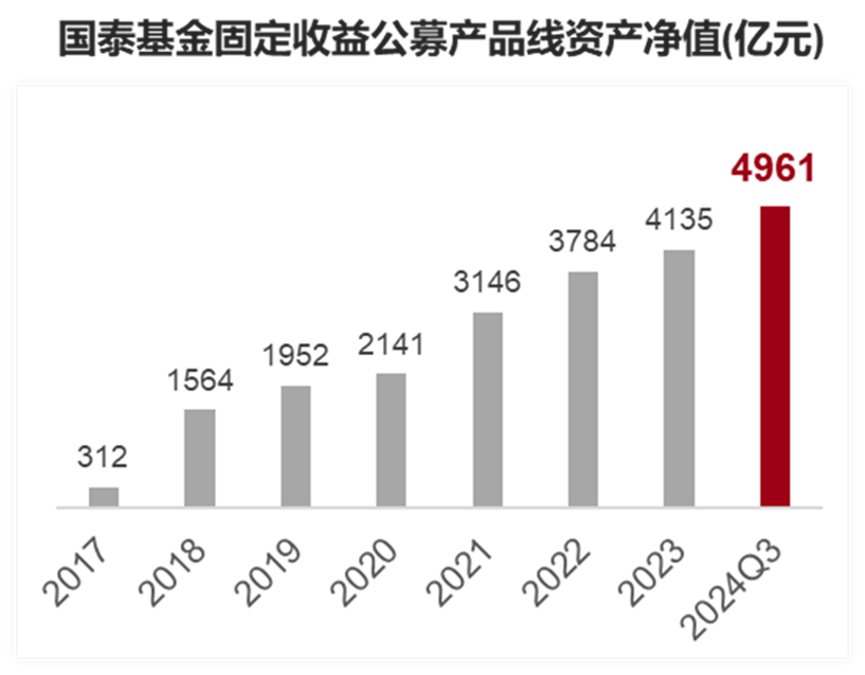

截至今年 9 月末,国泰基金公募固收产品规模合计 4961 亿元,较 2020 年末规模增幅达 132%,同期全市场公募固收产品规模增幅为 79%,公司增幅是行业整体增幅的 1.7 倍。

数据来源:Wind,截至 2024 年 9 月 30 日,资产净值会随着市场的变化而变动

其中,现金管理团队的贡献最为明显。

01 同理心

在很多投资者眼中,现金管理或许并不那么出挑,但就是这样一个看似不起眼的业务,却有着不可忽视的重要性。

利率下行趋势下,个人财富管理需求与日俱增。如何有效管理和增值手中的闲钱,已成为广大投资者关注的焦点。

据国家统计局数据显示,过去十年间,我国年均通货膨胀率约为 2.5%,这意味着,如果资金不进行有效理财,每年将至少损失 2.5% 的购买力。因此,闲钱理财不仅是保值的需要,更是增值的有效途径。

为此,国泰基金全面打造 “闲钱管家” 产品体系,提供短债、同业存单、货币基金等多元化产品,满足广大投资者的闲钱理财需求。

截至今年 9 月末,国泰 “闲钱管家” 系列产品规模合计 3720 亿元,成为公司固收产品中近年来增长最快的板块。其中,该系列产品对客户需求的准确理解和持续回应是这一板块快速增长的关键因素。

以国泰利享为例,该基金近 3 年的最大回撤仅有 30bp,远低于同期同类基金,而区间收益率达到了 8.81%。(数据来源:Wind;近 3 年:2021.11.26-2024.11.25;过往业绩不代表未来表现,投资须谨慎)

在这份安全感与幸福感的背后,离不开一支专业的现金管理团队。

在这个团队中,既有国泰利享这只基金的掌舵者,同时也是团队负责人的陶然,也有对流动性和债市变化极度敏感的丁士恒,还有擅长挖掘信用利差的陈育洁,以及今年 4 月刚刚加入的周峥奇。

与市场上的很多团队不同,国泰现金管理团队并没有将业绩排名作为管理的首要目标,而是站在投资者的角度去考虑投资者想要什么样的产品。

陶然经常在蚂蚁财富等基金论坛里 “潜水”,了解投资者的真正诉求,并以此作为调整投资策略的参考因素之一。此外,他还会站在投资者的角度去预判其下一步行为,如果预计投资者大概率会赎回,便会提前做好流动性准备。

例如,在 2022 年年底的债市流动性风波中,全市场的货币基金、中短债基金遭遇了赎回潮,国泰基金旗下的产品也未能幸免。但因为陶然具有前瞻性地预判到债市风险即将到来,所以提前储备了大量流动性。这一举措不仅确保了赎回的顺利进行,同时还将货币基金的偏离度控制在了正常范围之内。

02 大局观

国泰固收投资总监索峰是拥有二十年投资管理经验的债券 “老兵”, 曾经历过数次流动性风险和剧烈波动的他,深知风险管理对组合的的重要性。因为在入行的第二年,索峰便遇到货币基金历史上首次流动性危机,行业货币基金管理规模不到 1 个月的时间下降超过 50% 以上,在全部基金中的规模占比则从 40% 直接降至 9%。

也正是从那时起,索峰对流动性管理格外重视,并将这种重视延伸到所有固定收益组合,力求在控制产品回撤的基础上获取稳定收益,成为国泰固收团队的管理投资组合的共同理念和准则。

以基民关注度颇高的产品国泰嘉睿为例,在蚂蚁财富债基专区,国泰嘉睿近 1 周的搜索量接近 20 万,排名近期热搜榜首。不少基民像写笔记一样,记录自己的投资心得。每条帖子之下,常能看到来送祝福或者沾福气的基民。毕竟有不少基民凭借着国泰嘉睿,收获了较好的投资体验,作为国泰嘉睿掌舵人的胡智磊功不可没。

自胡智磊去年 4 月 7 日任职以来至今年 11 月 26 日,国泰嘉睿以最大 0.83% 的回撤,实现了年化 6.14% 的收益,业绩排名同类前 2%。(数据来源:Wind;任职时间:2023.4.7;同类:Wind-中长期纯债型基金;过往业绩不代表未来表现,投资须谨慎)

众所周知,利率债的走势,跟经济增长、通胀膨胀、货币政策、债务与杠杆、金融监管等多种因素密切相关,需要基金经理掌握自上而下的研究能力,以及使用多种交易策略。因此,做利率债做得出色的基金经理,往往会有自己独特的风格,胡智磊便是这样的一位。

据了解,胡智磊擅长借助宏观利率模型,尽可能早地从宏观经济的走势中发现市场的投资机会与潜藏的风险;通过密切关注货币政策、财政政策等方面,在政策发出转变信号时,及时调整投资交易策略;在宏观基本面分析的基础上,综合考虑货币政策、情绪面、期限利差、信用利差、量化分析等因素,捕捉利率债投资交易机会。

反映到国泰嘉睿的实操层面上,胡智磊在面对上半年债券市场总体走出超预期大牛市的背景下,保持较为积极的策略,同时灵活参与利率债波段交易。

但进入三季度后,在监管加码、稳增长预期抬升等因素影响下,债市波动明显加大。10 年期国债收益率在 8 月初和 9 月末两次触及阶段性低点,整体震荡幅度超过 25bp。

面对这一变化趋势,胡智磊灵活调整组合久期和结构,在控制市场风险的同时获得了不错的收益。

根据基金季报显示,国泰嘉睿今年三季度的净值增长率跑赢了同期业绩比较基准收益率。其中,A 类、C 类的净值增长率分别为 1.57%、1.43%,同期业绩比较基准收益率仅为 1.14%;E 类自新增 E 类份额以来的净值增长率为-0.43%,同期业绩比较基准收益率则为-0.59%。

凭借出色的业绩表现,国泰嘉睿越来越受到更多基民的关注。

Wind 数据显示,截至 9 月末,国泰嘉睿合计份额已达 64.58 亿份,较 2023 年末的 3.46 亿份,增加了 61.12 亿份;基金规模也达到了 69.58 亿元,较 2023 年末的 3.62 亿元,增加了 65.96 亿元。

03 专业化

固定收益投资好比螺壳里做道场,不同产品策略所需的管理能力并不完全一致,这就要求在每一个细分业务上,既要提升专业能力,也要有足够的专注力,才能逐步建立起可持续复制的投资优势,4 年前,国泰基金在这方面进行了探索,也得到了回报。

例如,作为国泰信用债策略小组组长的刘嵩扬被称为 “信用债投资专家”。主攻信用债的他,投资风格稳健,擅长信用债阿尔法策略,通过信用利差、期限利差、个券利差的波动来获取超额收益,具备很强的信用债定价能力。

与传统方法自上而下通过大势研判的债券投资方法不同,刘嵩扬更侧重自下而上选券。这是因为他深知自己在基本面上很难获得远超市场平均水平的认知优势,所以尽可能地保持相对中性的态度和市场中性的水平,至少不会由于在贝塔上犯错而落后。

至于如何跻身前列,刘嵩扬也有一套自己的方法论。

他会在不同的市场环境下,始终在组合中对在未来一段时间内收益大于风险的资产进行超配,对收益小于风险的资产进行低配。之所以能做到这一点,是因为他始终深耕信用债定价。换句话说,这个券值多少钱、收益率是多少,刘嵩扬是非常清楚的。

这也正是国泰基金所提倡的:请专业的人把专属领域的事情做到极致。

2021 年,国泰基金开始大力发展信用债业务。在短短三年多的时间里,公司旗下主动管理信用债基的规模便从 7 亿元增长至近 260 亿元。其中,国泰合融的增长势头最为迅猛,规模从不到 1 亿元直接跃升为百亿基金。作为该基金掌舵人之一的刘嵩扬,亲历了这一过程。

自刘嵩扬任职以来至今年 9 月末期间,国泰合融的收益率达到 17.99%,业绩排名同类前 16%。(数据来源:Wind;任职时间:2020.7.10;同类:Wind-中长期纯债型基金;过往业绩不代表未来表现,投资须谨慎)

笔者注意到,在国泰合融这只产品上,与刘嵩扬并肩作战的是国泰的另一位基金经理魏伟。

和刘嵩扬一样,魏伟的能力圈也在信用债领域。不同之处在于,魏伟作为一名交易员出身的女性债券基金经理,由于始终处在市场的最前沿,再加上女性在性格方面更为细腻,这使得她对债券定价会更加敏锐。

以魏伟管理的国泰聚禾为例,自去年 3 月她开始管理该基金以来,主要采用以流动性较高的中高评级信用债为主的策略。在此期间,始终维持中性久期和杠杆,并根据市场预期差择时进行波段交易。

凭借该策略,国泰聚禾保持着不错的业绩排名。自魏伟任职以来至今年 9 月末期间,国泰聚禾的收益率达到 6.91%,业绩排名同类前 16%。(数据来源:Wind;任职时间:2023.3.27;同类:Wind-中长期纯债型基金;过往业绩不代表未来表现,投资须谨慎)

除了刘嵩扬和魏伟之外,在国泰信用债策略小组内,还有一位固收投资的 “多面手”——李铭一。

据了解,李铭一熟悉利差分析方法和信用债投资策略,擅长根据宏观经济和中观行业周期变化,结合对各类固定收益资产的绝对和相对收益比价分析,评估优选高性价比投资策略。

在他所管理的国泰惠丰这只产品上,便可以清楚地看到这一点。

去年 4 月,李铭一增聘为国泰惠丰的基金经理,并在同年 5 月开始独立管理该产品。

上任后,他便提高了产品的锐度和进攻性。去年,国泰惠丰以利率债久期和杠杆策略为主,灵活参与利率债波段操作;今年,李铭一则巧妙地将 “信用债挖掘” 与 “利率债波段交易” 相结合,在该产品上构建出一套独特投资策略。

自李铭一任职以来至今年 9 月末期间,国泰惠丰累计收益率达到 10.99%,同类排名前 1%。(数据来源:Wind;任职时间:2023.4.11;同类:Wind-中长期纯债型基金;过往业绩不代表未来表现,投资须谨慎)

04 多元化

除了上面提到的现金管理、利率债、信用债产品外,随着近期股市回暖,沉寂已久的 “固收 +” 产品也开始吸引不少稳健投资者的关注。

在国泰基金的 “固收 +” 产品序列中,就有这样一只产品名称中带有 “稳健” 字样的基金——国泰鑫享稳健。

作为公司 “固收 +” 代表产品之一,国泰鑫享稳健自基金经理茅利伟任职以来至今年 9 月末期间,基金净值稳步增长,区间收益率达到 8.04%,业绩排名同类前 5%。但最大回撤仅有 1.11%,显著低于同类平均的 5.2%。(数据来源:Wind;任职时间:2023.7.5;同类:Wind-混合债券型二级基金;过往业绩不代表未来表现,投资须谨慎)

成绩的背后,与茅利伟坚持配置收益和交易增强并重的理念,注重风险和收益平衡的投资风格有很大关系。

在他的投资理念中,每一笔投资都是在赔率与胜率之间进行寻找平衡。他对争取 “不亏钱” 的赔率更为看重,同时也兼顾一定的胜率。“长效赚钱” 的关键在于控制亏损,首先要做到 “不亏钱”,其次才是做到 “多赚钱”。

茅利伟注重信用利差、骑乘收益和杠杆套息等策略对组合基础收益的贡献作用;在信用债配置方面,注重久期和流动性的控制;灵活运用利率债、超 AAA 等高流动性品种来调节组合久期,以适应不同的市场环境。

同时,他注重转债的期权价值和债底保护,偏好平衡性和偏债性的转债并进行分散投资;借助整体溢价率、转债价格中枢、高价转债占比等指标,灵活地调整组合转债仓位。

此外,茅利伟还会从宏观经济周期的视角出发,把握股债的轮动机遇;规避景气度下行以及政策收紧的方向;挑选估值具有安全边际的行业;避开交易拥挤度处于历史高位的行业;个股方面主要投资于行业龙头。

具体到国泰鑫享稳健的投资配置上,茅利伟在固收端以中高等级信用债配置为主,会适当进行信用挖掘,并将视市场情况少量参与转债,主要选取一些正股替代型转债。

对于权益端,茅利伟采用较为分散的行业布局方式,更重视具有高股息和安全边际的红利资产,例如银行、电力、高速等板块。

在茅利伟看来,成为红利资产有三个潜在的先决条件。其一,企业是盈利的;其二,盈利必须是高质量的;其三,一般而言,红利股都是在成长完以后,成为一个行业里的胜出者。

如果说擅长大类资产配置的茅利伟更加注重收益和风险平衡,那么同样擅长大类资产配置的陈志华则更善于把握资产轮动机会。

据了解,陈志华拥有 8 年投资管理经验,在大类资产配置以及 “固收 +” 产品的管理方面积累深厚。多年的投研经验,使他形成了自己独特的投资风格:以大类资产配置为主,做大方向的判断;兼顾 “绝对收益 + 相对收益” 思路,持仓集中,忽略投资过程中的波动,通过把握资产下跌的下限,实现回撤控制。

权益端,陈志华仓位稳定,以偏长周期的思维策略进行配置。在对板块进行深入研究后,他对于看好的板块倾向于进行集中持仓。例如,自 2020 年末他开始管理国泰双利之时,便开始重仓黄金股。时至今日,黄金板块在其权益持仓中依旧占有重要地位。

固收端,陈志华主要做利率债波段,组合最大的特点在于可转债端仓位根据市场行情进行灵活变动来博取市场 Beta 收益。

凭借着这套投资策略,自陈志华任职以来至今年 9 月末期间,国泰双利累计收益率达到 15.20%,业绩排名同类前 15%。最大回撤为 9.35%,略好于同类平均的 10.7%。(数据来源:Wind;任职时间:2020.12.25;同类:Wind-混合债券型二级基金;过往业绩不代表未来表现,投资须谨慎)

此外,在国泰 “固收 +” 策略小组中,还有一位可转债投资的好手——金牛基金经理刘波。

拥有 14 年投资管理经验的他,对现金、纯债、转债、股票等大类资产均积累了丰富的投资经验。刘波坚持长期投资、价值投资理念,对于转债投资秉承基本面研究为核心,是一位有着价值投资信仰的固收基金经理。

05 协同力

事实上,在国泰固收团队背后,还有一支可靠的信用研究团队。

与很多机构不同,国泰基金的信用研究团队隶属于研究部,与投资部门独立运作。这样的设置从架构上实现了真正的投研独立,在信用风险管理方面是极为关键的一步。

过去几年,固收投资市场经历了两轮信用违约高潮。一轮是在 2020 年底的煤钢行业信用危机,另一轮是自 2021 年以来的地产信用危机。

在这两轮信用违约潮的危机当中,正是凭借这支信用研究团队卓越的风险识别能力,才确保了国泰固收团队实现零踩雷的纪录。

刘嵩扬在回顾这些年产品的业绩表现时曾表示,军功章的一半应当归功于这支信用研究团队,是他们从源头上隔离了风险。按照刘嵩扬的说法,我们在很早以前就已经规避了,这些主体都不在我们可投的范围内。

据了解,在信用风险管理上,国泰信用研究团队通过建立有效的内部评级机制,基于内评结果构建分层管理的债券库,以及持续跟踪研究和动态调整,从而形成一套科学规范的信评体系。

在守住风控底线的同时,国泰信用研究团队还通过大量的基本面研究,挖掘市场错误定价的修复机会,为固收团队提供投资建议。

例如,在 2020 年底爆发的煤钢行业信用危机中,许多机构都对煤炭和钢铁企业采用了 “一刀切” 的方式,将其放到了内部的禁投库中。然而,国泰信用研究团队通过深度调研后,却提出了一个相反的结论:这时候不应该卖,而是应该买。

固收团队的基金经理们在认真研究了信用研究团队的意见后,也认为已经到了应该 “贪婪” 的时候,并果断在底部进行了加仓。按照 “先钢后煤” 的买入顺序,从资质最优的主体开始入手。

很快,他们的策略就得到了市场验证,被错杀的优质钢铁和煤炭企业发行的债券收益率快速下行,价格大幅回升,国泰固收团队也因此收获颇丰。

既能防守,又能助攻,正如刘嵩扬所言:“信用研究团队给了我们很大的支持。”

06 尾声

在资管新规的影响下,个人投资者比例的提升,固收产品规模的增长,昭示着大众财富管理需求的觉醒与深化。

在这场市场洪流中,国泰基金以其敏锐的远见与卓越的执行从一众固收大厂中脱颖而出。凭借前瞻性的战略布局与细致入微的投资管理,国泰基金构筑起覆盖现金管理、利率债、信用债与 “固收 +” 策略的立体化产品矩阵。

这不仅为个人投资者提供了多元化、稳健的资产配置工具,也为企业自身注入了强劲的增长动能。无论是宏观视角下的战略指引,还是微观领域中的精细操作,其固收团队以大局观与专业化协同,展现出卓绝的投资能力与风险管理水平。

这是一个关于创新与坚守的故事——在不确定的市场波动中,国泰基金将 “稳健” 升华为 “增长” 的底色,将风险控制转化为超额收益的基石。

在固收市场的发展历程中,这不仅是一段高光时刻,更是对未来无限可能的庄严宣告:坚定者恒强,笃行者致远。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

The copyright of this article belongs to the original author/organization.

The views expressed herein are solely those of the author and do not reflect the stance of the platform. The content is intended for investment reference purposes only and shall not be considered as investment advice. Please contact us if you have any questions or suggestions regarding the content services provided by the platform.