🚨🔥 “這不是陰謀,是清算!”——我們真的看清楚這波比特幣暴跌的真相了嗎?

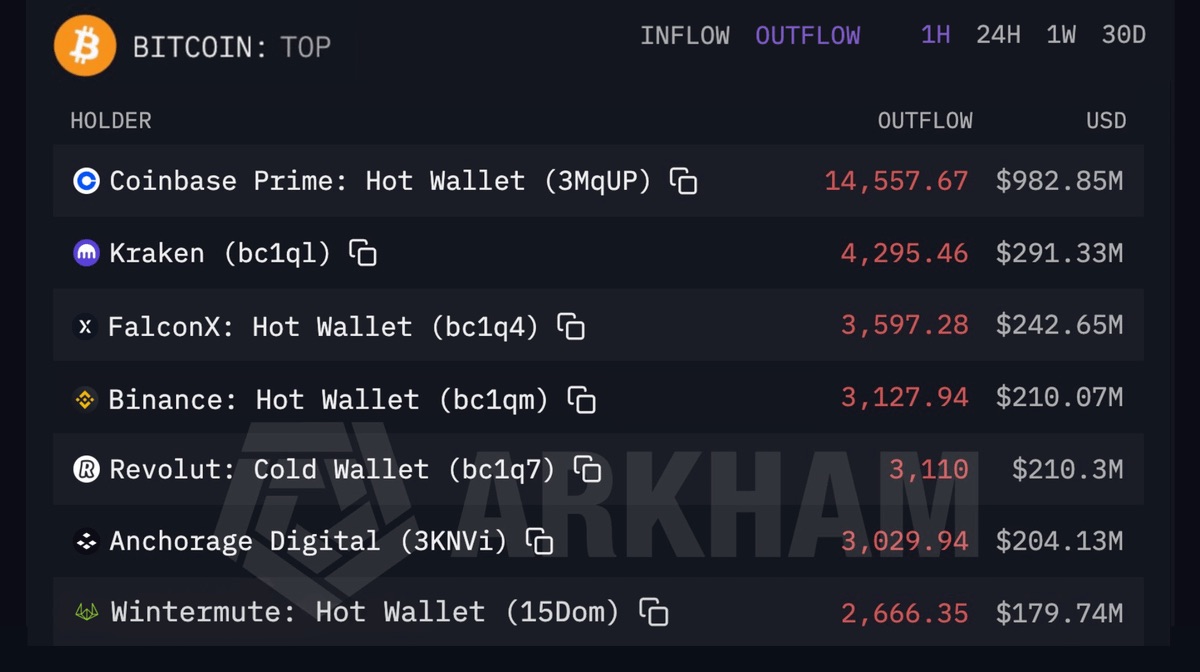

當市場一根長黑下來,我們第一時間看到的,是一串名字:

$Grayscale Bitcoin Mini Trust ETF(BTC.US)

Coinbase

Kraken

Binance

FalconX

Revolut

Anchorage Digital

Wintermute

然後社羣瞬間得出結論——

“這是一次有預謀的協同拋售!”

但我們如果冷靜三分鐘,會發現事情可能完全不是那樣。

第一,我們看到的是鏈上轉出,不是 “主動砸盤”。

這些機構本質上是:

交易所

做市商

託管銀行

機構經紀商

它們更多時候是在處理客户資金,而不是用自有資金方向性做空。

鏈上轉出可能代表:

客户提款

OTC 結算

內部錢包調整

做市商對沖

強平後資產轉移

我們不能把 “轉出” 直接等同於 “砸盤”。

第二,真正讓市場暴跌的通常不是賣單,而是槓桿。

我們要問的不是 “誰賣了”,而是:

當時未平倉合約是不是在高位?

資金費率是不是過熱?

多頭是不是過度擁擠?

在高槓杆環境下,只需要一個觸發點——

價格下跌 → 強平 → 更多賣出 → 再次觸發強平。

這叫流動性瀑布。

不是陰謀,是機制。

第三,如果真是 “協同砸盤”,代價是什麼?

多家全球合規平台同時操縱價格,風險極高。

法律責任、監管風險、品牌損害——

這些成本遠大於短期波動帶來的收益。

我們要承認一件事:

市場在下跌時,我們的大腦會自動尋找 “單一罪魁禍首”。

因為這樣比較舒服。

但真正讓市場劇烈波動的往往是:

期貨市場的清算

ETF 資金流出

宏觀風險資產同步回落

做市商 Gamma 對沖

這些結構性因素,比一串地址更有解釋力。

我們如果只盯着 “誰轉出了多少 BTC”,就會忽略更大的變量:

美債收益率

美元指數

股市風險偏好

流動性收縮

加密市場從來不是孤島。

最後我們要問自己一句話:

我們是想要一個戲劇性的故事,

還是想真正理解市場機制?

如果是後者,那這次更像一次典型的去槓桿,而不是一次秘密會議。

真正的問題是——

當槓桿再次回到高位時,我們還會再經歷一次同樣的劇情嗎?

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。